Избранное трейдера Владимир

Псалм #10: мой путь в трейдинге - «околорынок», управление счетами инвесторов, алготрейдинг

- 18 сентября 2019, 20:01

- |

Это рассказ о том как я прогрессировал в качестве трейдера. Анализ полученного опыта, результатов и моментов давших однозначный положительный эффект. Статья будет полезна как для трейдеров так и для инвесторов. Прошу поддержать пост ++++++++++++++++

За 7 лет увлекательного путешествия в мире электронных торгов я:

1) учился у 3-х гуру трейдинга;

2) прошел отбор в проп TopStepTrader;

3) управлял в общей сложности инвесторским капиталом $285 000 (из них публично $120 000);

4) более 5 лет торговал с публичного счета Volfix;

5) научил торговать 28 трейдеров;

6) за 5 лет торговли руками ни разу не слился, наторговав 324% на начальный капитал;

7) уже построил 2 эффективных торговых робота для своего алгоритмического фонда;

8) обрел свободу выбора места жительства и переехал в уютную квартирку с видом на море в Сочи… откуда засматриваюсь на страны загнивающего запада ;)

( Читать дальше )

- комментировать

- ★89

- Комментарии ( 36 )

Что взорвали в Саудовской Аравии

- 18 сентября 2019, 19:19

- |

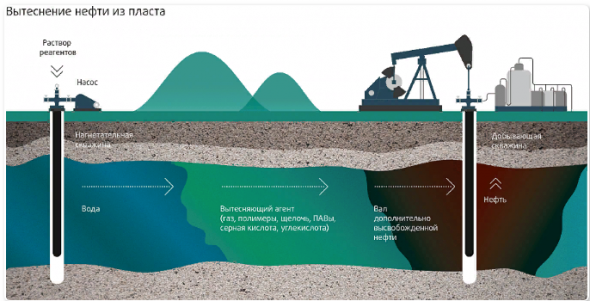

Что взорвали в Саудовской Аравии

Утром 14 сентября произошел пожар на территории национальной нефтяной компании Саудовской Аравии Saudi Aramco. Власти сообщили, что возгорание произошло в результате атаки беспилотных летательных аппаратов. Как отмечает Associated Press, ранее нефтяные объекты страны становились целями дронов шиитского движения «Ансар Аллах».

В результате добыча нефти в Саудовской Аравии упала более чем вдвое. Как же так?

Чтобы понять связь между уничтожением завода и нефтедобычей, обратите внимание, чем занимался взорванный завод. А он занимался отделением воды и песка от добываемой «нефти» — дело в том, что из скважин у саудитов вместо нефти уже идет каша из песка и воды. Это и есть та самая «скважинная жидкость» имени Ходора. Скважины по сути сдохли. Нефть кончилась.

Чтобы было понятно — вот вам картинка, как это работает:

( Читать дальше )

Пенсии россиян вложат в ценные бумаги, спровоцировавшие мировой финансовый кризис 2008 года

- 09 сентября 2019, 21:24

- |

Ипотечные облигации, которые приобрели печальную известность в 2007-08 гг, спровоцировав банкротство четвертого по активам банка Bear Stearns, обвал мировых рынков и глобальный финансовый кризис, в России решили развивать за счет пенсионных накоплений населения.

Как сообщает «Коммерсант», Минфин, ЦБ, Минстрой и госкорпорация ДОМ.РФ утвердили дорожную карту по развитию рынка ипотечных ценных бумаг, в которые банки «пакуют» платежи физлиц по ипотечным кредитам и перепродают инвесторам.

Такие облигации предлагается внести в список разрешенных активов для инвестирования средств пенсионных накоплений, находящихся под управлением ВЭБа. В них также разрешат вкладывать свободные деньги госкорпораций, федерального бюджета и фонда жилищного обеспечения военнослужащих.

Всего в ипотечные бонды планируется привлечь 7 триллионов рублей. Согласно «дорожной карте», это поможет снизить стоимость кредитов на 1-1,5 процентного пункта и таким образом выполнить поручение президента Владимира Путина, приказавшего довести ипотечные ставки до 8% к 2024 году.

По замыслу инициаторов «дорожной карты», банкам будет проще удешевить ипотеку, если они смогут, выдав кредиты, сразу привлечь новые деньги.

Единым эмитентом ипотечных бумаг станет «Дом.РФ Ипотечный агент» — структура банка ДОМ.РФ (бывший «Российский капитал»), который в настоящий момент по заявлению Счетной палаты проверяет Генпрокуратура.

Проверка СП выявила, что банк, претендующий на роль главного строительного банка страны, был вовлечен в «сложные многоуровневые схемы» по выводу доходов от строительства, в результате которых в неизвестном направлении исчезло 90 тысяч кв м жилья. Кроме того, получив от государства имущественный взнос на 84 млрд рублей, банк отразил только 58 млрд рублей.

Участие ДОМ.РФ в ипотечной схеме будет выглядеть следующим образом: банк, выдавший кредиты физлицам, продает портфель закладных ипотечному агенту (дочерняя структура Дом.РФ) и взамен получает ИЦБ (облигации). В случае возникновения просрочки по ипотечному кредиту Дом.РФ обязан выкупить дефолтную закладную. Банк может оставить ИЦБ на балансе или продать инвестору.

При этом выбрана модель «однотраншевых облигаций» — то есть таких, в которые будут упакованы только кредиты одного качества (предполагается, что самого высокого). Это, впрочем, не гарантирует, что кризис по американскому сценарию, когда массовые неплатежи спровоцировали цепную реакцию, не повторится, говорит эксперт группы рейтингов структурированных финансовых инструментов АКРА Никита Борзов.

«При использовании модели однотраншевых облигаций велик риск повторения истории и перекладывания убытков на государство», — предупреждает Борзов.

Но гендиректор Дом.РФ Александр Плутник подчеркивает, что однотраншевые бумаги гораздо лучше перенесли кризис, основная причина которого крылась в многотраншевых бумагах с неверными рейтингами. В Дом.РФ указывают, что повторение американского кризиса в России невозможно из-за строгого регулирования ЦБ и небольшого объема высокорискованной ипотеки с низким первым взносом.

Польза дачи для трейдера. Часть 1

- 09 сентября 2019, 09:25

- |

В отличие от Изи, я живу на даче не с апреля по октябрь, а круглогодично вот уже последние 6 лет. Могу смело утверждать, что это мои самые счастливые годы в жизни. Жизнь человека в квартире очень сильно отличается от жизни человека на даче (в собственном доме).

Что человек может делать в квартире? Сидеть на деревянном табурете перед форточкой на кухне, дымить примой или беломорканалом. Открыть чекушку, разлить по гранёным стаканам на троих — себе, жене и малышу, достать воблу, купленную на первом этаже в пятерочке, и… Начать причитать!

Дело в том, что жизнь в четырех стенах в многоэтажке совершенно не располагает к ЗОЖ, эта жизнь напоминает жизнь кроликов, которых разводят на продажу, живут они такие в клетке, волей-неволей становятся в курсе всех событий личной жизни других кроликов, которые живут сверху, снизу, сбоку, справа. Они знают когда кто из соседей-кроликов отмечает день рождения, кто не сделал сегодня уроки, кто плохо ест кашу, а кто шлялся всю ночь непонятно где и вернулся под утро в хорошем настроении и стал по простоте душевной распевать «вдоль по питерской».

( Читать дальше )

Про "святой" американский рынок: Arthur Levitt . Take on the Street. Современная история адских манипуляций и надувательства простых инвесторов от SEC.

- 02 сентября 2019, 05:36

- |

Когда я слышу про «честнейший» и «справедливейший» американский рынок акций мне становится смешно. Смешно от наивности людей совершенно искренне верящих, что Его Величество Рынок -та исключительная сила, которая движет СиПи то к небывалым высотам, то низвергая его в морские пучины.

И эта вера очень напоминает мне сказку про «прекрасный и изобильный запад» в которую верили в конце 80-ых практически все советские граждане.

Arthur Levitt-бывший глава SEC. Комиссии по ценным бумагам и биржам которая с 1934 года и занимается борьбой с манипуляциями на рынке акций. Человек конечно много повидавший.

К сожалению его книгу не встретишь в книжном магазине, тем более на русском. Но это как и с изгнанием Де Голлем «коренных афро-французов» обратно в колонии-факт- то он есть, но очень не хочется чтобы о нём знала широкая общественность.

Вот небольшой отрывок из этой книги:

«Когда я пришел в SEC в июле 1993 года, мы были на третьем году бычьего рынка, который будет работать еще семь лет. Индивидуальные инвесторы покупали акции, как никогда раньше. На первый взгляд все казалось прекрасным.

Но многое в Уолл-Стрит и корпоративной Америке заставляло меня чувствовать себя неловко.

Например, многие генеральные директора уделяли больше внимания управлению ценой своих акций, чем управлению своим бизнесом. Компании технически следовали правилам бухгалтерского учета, в то время как на самом деле раскрывали как можно меньше о своей фактической деятельности.

Якобы независимые бухгалтерские фирмы работали рука об руку с корпоративными клиентами, пытаясь смягчить стандарты бухгалтерского учета.

Когда этого было недостаточно, они были добровольными сообщниками— помогали компаниям скрывать истинную историю за цифрами.

.....

Руководители компаний и их финансовые руководители узнали, что они могут косвенно контролировать цену своих акций, добиваясь расположения аналитиков-исследователей. Некоторые из них обменивались важной информацией о доходах и разработке продукта с отдельными аналитиками, которые в свою очередь писали блестящие отчеты.

Такие выборочные раскрытия передавались влиятельным институциональным инвесторам-взаимным фондам и пенсионным фондам-и брокерам, которые могли рассчитывать на размещение значительного количества акций на счетах отдельных клиентов.

Аналитикам часто платили больше, чтобы помочь их фирмам выиграть инвестиционные банковские сделки, чем за качество их исследований. Этот нечестивый союз приносил доход аналитической фирме, но вряд ли приносил пользу большинству ее клиентов.»

P.S. Знание-сила! Всем успехов на рынке.

P.P.S. полное название книги Артура Левитта:

Take on the Street What Wall Street and Corporate America Don't Want You to Know

Глава ЦБ Англии предложил заменить доллар новой резервной валютой

- 25 августа 2019, 16:38

- |

«Мир стал слишком зависим от американской экономики, роль развивающихся рынков растет, а использование доллара несет риск, сказал Марк Карни. На встрече с главами центробанков других стран он предложил заменить американскую валюту.»

Ну сказал и сказал! Но ведь сказал во всеуслышание! Такие высказывания просто так не делают. Во-первых, опасно для здоровья. Во вторых, надо получить одобрение у начальника.

И главный вопрос, кому это выгодно? Для чего сказал? Ответы типа, пацан ляпнул не проходят, уровень не тот.

Спутниковый интернет и трейдинг из России

- 24 июля 2019, 11:17

- |

Я уверен многие Смартлабовцы — смелые парни, а политические и местные риски для них это пустой трёп. Но когда свободный «капитал» превышает хотя бы $50000 — это уже не средство развлечения, а подушка безопасности. Её можно легко отнять или отрубить к ней доступ. А ничего не поделаешь (эмиграция не вариант для меня пока). Поэтому недавно я перешёл на западные рынки. Как обеспечить резервный бесперебойный доступ ко своему счёту (IB) при опускании занавеса? Я решил изложить полусырой план, который реализовал частично и ускоряюсь из-за разных событий.

Сперва мне потребовалось выяснить как выйти в настоящий интернет из российского. Гугление показало, что VPN способно обмануть средство контроля траффика (DPI), но не безупречно: DPI распознаёт необычный траффик и сужает полосу передачи. Так работает «великий китайский файрвол» (

( Читать дальше )

Переводы в IB

- 29 июня 2019, 08:27

- |

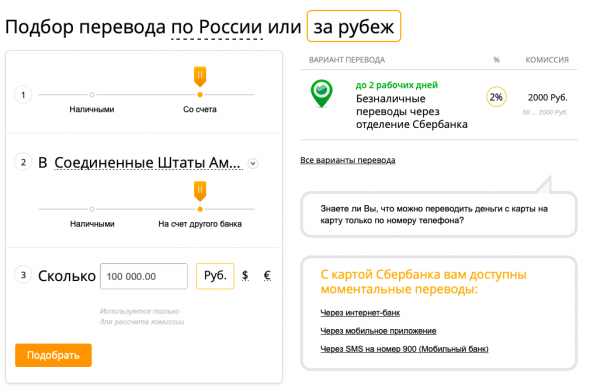

Уточнил тарифы у банков. В среднем получается 1000-2000р. за перевод рублей заграницу.

https://www.sberbank.ru/ru/person/remittance/in_out

Я пользуюсь только иностранными дочками- Ситибанк, Росбанк.

Так вот, сегодня получил отличную новость от Ситибанка, что комиссия за перевод рублей в IB по тарифу «CitiOne Plus», «Citi Priority», «Гуру» равна 0 рублей и тарифицируется как обычный межбанковский перевод, при соблюдений условий тарифа.

Для «CitiOne Plus» нужно поддерживать среднемесячный остаток 300 000р. на счету, открыв допустим депозит в рублях или долларах. Так же не забываем, что Ситибанк это дочка американской группы Ситигруп, что позволяет получать переводы из IB максимально быстро (примерно 1 рабочий день).

https://www.citibank.ru/russia/pdf/rus/CO-tarif.pdf

( Читать дальше )

Дельта-хеджирование при изменяющейся волатильности

- 18 июня 2019, 23:46

- |

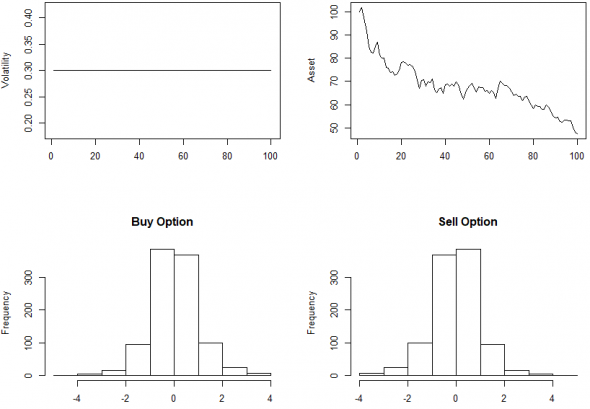

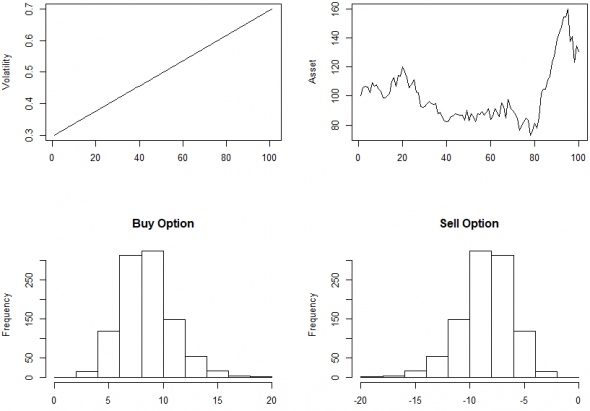

Здесь не будет никакой теории, просто несколько графиков. Эта статья скорее как дополнение к предыдущей, чтобы подвести итог о прибыли.

(Для каждого эксперимента произведено 1000 генераций поведения БА, с указанной волатильностью.)

Поведение ДХ, когда волатильность не меняется:

Всё около нуля как и должно быть.

Поведение ДХ, когда волатильность растет:

( Читать дальше )

Как открыть аккаунт ThinkOrSwim Live RealTime + OnDemand?

- 13 июня 2019, 22:01

- |

Зачем нужен Thinkorswim?

Каждый трейдер имеет несколько программ для работы на финансовом рынке. Как правило, их всегда минимум две. Первая программа это торговый терминал от брокера, через которого торгует трейдер. Это может быть например Sterling или ROX и т.п. Вторая – это платформа для графического анализа и поиска подходящих акций, и именно для этих целей многими трейдерами используется софт от компании TD Ameritrade – терминал Thinkorswim. Еще его называют сокращенно TOS. Благодаря Thinkorswim платформе можно получать Realtime data feed, т.е. Real-time котировки по акциям NYSE, NASDAQ,AMEX, FOREX и многим другим биржевым инструментам в режиме реального времени, к примеру на фьючерсы CME, опционы, ETFs и т.п.

Так уж сложилось, что именно терминал TOS стал самым популярным среди трейдеров. Thinkorswim имеет очень большой функционал для графического анализа котировок на многих финансовых рынках. Да, его сейчас не так легко зарегистрировать самому, но через сервис аренды thinkorswim вы с легкостью можете приобрести такой аккаунт на любой удобный вам срок пользования. Более того, вам не нужно будет тратить на платформу для графического анализа по 100$ в месяц и более, т.к. стоимость аренды thinkorswim live на порядок меньше. А если брать подписку на 3 и более месяцев, то и вовсе получается почти 8$ в месяц. Согласитесь, платить 100 долларов в месяц за какую-нибудь другую платформу для анализа графиков, при этом зачастую уступающую платформе thinkorswim, либо всего 8$ в месяц и при этом иметь такой мощный инструмент для анализа рынка как thinkorswim Realtime – разница ощутимая и выбор очевиден! Thinkorswim очень мощная платформа для анализа графиков на акции NYSE, NASDAQ, AMEX, FOREX, фьючерсы CME и т.п., которая стала для трейдера незаменимой аналитической платформой и именно благодаря своей функциональности заслужила себе такую популярность среди трейдеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал