Избранное трейдера vishenka

Навеяло одним интервью.

- 10 апреля 2019, 16:34

- |

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 29 )

Реквием по американской мечте

- 27 марта 2019, 21:26

- |

Ноам Хомский на RT выпустил фильм который снимали 4 года!

Кто не знает, Ноам Хомский — философ и публицист, один из самых влиятельных мыслителей нашего времени.

Реквием по американской мечте

Надо заставить людей ненавидеть и бояться, тогда ими будет легче манипулировать; и именно это делают власти США, прикрываясь демократическими ценностями, считает Ноам Хомский.

«Реквием по американской мечте» — это его итоговое интервью в формате документального фильма. Хомский анализирует, как американская экономика превратилась в олигархическую систему, ведущую войну против среднего класса. Он сформулировал десять принципов, с помощью которых элиты сосредоточили в своих руках власть и богатство.

Трейлер:

( Читать дальше )

Попал с налогами: прошу помочь с советом

- 19 марта 2019, 14:54

- |

Добрый день.

Всё же не зря говорят, что рынок очень опасная среда. И на нём может произойти всё угодно.

Вот и меня коснулась эта неочевидная и невидимая рука биржи.

Пару дней назад получил письмо с налоговой инспекции, где меня уведомили, что подают на меня в суд с целью взыскания задолженности по НДФЛ. Прочитав его, я начал составлять для себя полную картину произошедшего.

Оказывается, требование о взыскании ещё за 2016 налоговый период. Тогда был очень неудачный для меня год, где я словил жёсткий тильт. Торговал я как акциями, так и фьючерсами. На срочном рынке всё было достаточно успешно, а вот после перехода на рынок акций всё пошло наперекосяк. У брокера было открыто несколько счетов, в том числе единый счёт. И вот таким образом за тот год от счёта практически ничего не осталось. Конечно я очень огорчился, что нарушил систему и поддался тильту, но всё же это рынок.

После звонка брокеру оказалось, что они посчитали НДФЛ по разным базам для акций и некоторых фьючерсов. И все эти данные отправили в налоговую инспекцию так как являются налоговыми агентами. Таким образом, счёт в 2016 году был практически слит и по нему не было дохода. Но по хитрой системе налогообложения я оказывается заработал виртуальную прибыль. Со счёта я не выводил средства, о чём есть соответствующие отчёты.

( Читать дальше )

Дивиденды2019. БДС2019

- 24 февраля 2019, 19:33

- |

На следующей неделе стартует новый Большой дивидендный сезон 2019(БДС 2019).

Согласно российского законодательства, Годовое общее собрание акционеров (ГОСА) проводится в сроки, установленные уставом общества, но не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года.

То есть с 01.03.2019 эмитенты могут начать проводить ГОСА, на которых обязательным пунктом повестки является вопрос выплат или не выплат дивидендов.

В таблице несколько эмитентов, СД которых уже объявили дивиденды.

А вот сезон опубликования отчетностей уже в разгаре.

Ряд дивитикеров нарастили ЧП. Уже известно, что по РСБУ она выросла у Алросы, Интер РАО, МРСК Юга, Новатэка, ОГК-2, ТНС энерго Мари Эл, Трансконтейнера, ФСК ЕЭС.

Но не все эмитенты, которые в прошлом году выплачивали дивиденды, сумели нарастить или хотя бы сохранить ЧП на уровне 2017 года.

Основным разочарованием прошедшей недели стали отчеты по РСБУ дочерних компаний Россетей.

У ПАО ТРК падение ЧП более чем в 3 раза

МРСК Сибири, Урала, Волги, ЦП, Центра, Ленэнерго, Кубаньэнерго снизили ЧП

Показался любопытным тот факт, что все вышеперечисленные снизившие ЧП дочки Россетей заменили аудиторскую фирму.

Аудит по итогам 2017 года проводили ООО РСМ РУСЬ, а вот по итогам 2018, когда ЧП упала, аудит проводил ООО Эрнст и Янг ))

Хотя нужно сказать, что аудитор так же точно сменился и у ФСК, хотя ЧП у неё выросла Любопытно, правда?

МРСК Волги, ЦП и Ленэнерго ап продолжаю держать. Даже со снизившейся ЧП, по текущим котировкам, дивиденд выглядит двузначным.

( Читать дальше )

Стратегия на российском рынке акций 2019

- 29 декабря 2018, 16:52

- |

Доходность отраслей в 2018 году

Несмотря на обострение политической напряженности, угрозы новых санкций и падение цен на нефть, российский рынок акций по итогам 2018 года показывает рост стоимости. В октябре индекс Мосбиржи обновил исторический максимум, а по итогам года рост индикатора составил около 11%. С учетом дивидендов доходность превысила 16%.

( Читать дальше )

Образец жалобы в ЦБ по поводу обвала нефти вчера

- 26 декабря 2018, 18:41

- |

Вчерашние события по нефти это беспредел, достойный самой жалкой кухни и пид*сы которые это устроили достойны самых суровых кар. Написал жалобу в ЦБ, посмотрю на результат, имеет ли Эльвира яйца или ограничится отпиской.

Жалобу подавать на сайте ЦБ https://www.cbr.ru/Reception/ Подать жалобу-Другое-Участники рынка ценных бумаг и товарного рынка. В графе Продукт/субъект рынка выбрать «Брокер» или «Организаторы торгов» (кого больше вините), нажимаете кнопку «Нет», вставляете текст жалобы.

25.12.2018 г. я обнаружил, что фьючерс на нефть марки «Брент» с исполнением в январе 2019 г., торгующийся на Московской бирже резко снизился в первый час торгов на 12%. При этом биржа ICE, на основании котировок которой рассчитывается этот фьючерс, была в этот день закрыта в связи с Рождеством.

Никаких новостей в этот день не выходило. В дальнейшем читая блоги трейдеров я увидел версию, по которой данный обвал был спровоцирован брокерами с целью принудительного закрытия позиций трейдеров, имеющих длинную позицию по данному фьючерсу. Действительно, согласно информации Московской биржи, размещенной на сайте www.moex.com/ru/contract.aspx?code=BR-1.19 25.12.2018 произошло закрытие длинных позиций физических лиц в количестве 92312 контрактов и открытие длинных позиций юридических лиц в количестве 103015 контрактов.

В соответствии со ст.185.3 УК РФ манипулирование рынком, то есть совершение операций с финансовыми инструментами, либо иные умышленные действия, запрещенные законодательством Российской Федерации о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком, если в результате таких незаконных действий цена, спрос, предложение или объем торгов финансовыми инструментами, отклонились от уровня или поддерживались на уровне, существенно отличающемся от того уровня, который сформировался бы без учета указанных выше незаконных действий, и такие действия причинили крупный ущерб гражданам, организациям или государству либо сопряжены с извлечением излишнего дохода или избежанием убытков в крупном размере, являются преступлением.

В связи с изложенным прошу провести проверку по факту существенного отклонения цены фьючерсного контракта на нефть марки «Брент» с исполнением в январе 2019 г., торгующегося на Московской бирже.

upd: убытки в крупном размере от 3,75 млн руб

Вот что пишет Spydell по поводу обвала у себя в ЖЖ

Техника пирамидинга

- 25 декабря 2018, 17:16

- |

Уважаемые читатели, вы не раз просили меня написать более подробно на тему «пирамидинга». В данной статье постараюсь удовлетворить ваше любопытство. Я долго не писал на данную тему, потому что, честно говоря, не находил в этом особого смысла, ибо:

1. Кажется, всё, что я мог сказать, я сказал в своем выступлении здесь: https://www.youtube.com/watch?v=-98jbH7VnTA

2. Техника пирамидинга сугубо индивидуальна. Насколько агрессивно докупаться: увеличивать позицию сразу в два раза, т.е. в геометрической прогрессии, или докупаться каждый раз на равное количество лотов, а также через какое расстояние наращивать позицию – всё это зависит от вашей индивидуальной склонности к риску. Единственного правильного пути здесь нет.

3. Признаться, техника эта у меня самого отработана не в полной мере. Многие вещи я делаю… да, вы угадали. Чисто интуитивно. Где докупаться? По ходу движения или на откатах? В каком объеме? Где фиксировать прибыль? Как понять, что движение развернулось и уже пора закрывать позицию? Па-бааам. Я НЕ ЗНАЮ! Если бы точно знал, я бы уже давно махал вам ручкой с телевизора, сверкая белым рядом искусственных зубов, в окружении телок с нефиговыми дойками.

( Читать дальше )

Нефть по 10$ . Кто эти посредники, для которых главное - объемы.

- 16 декабря 2018, 21:35

- |

Последнее время рынки какие-то неспокойные, колдуны околорыночники и прочие садоводы своими заговорами и удобрением в лице малышни-новичков не могут сломить медвежьи настроения. Инвесторы все больше и больше делают упор на социалку на трейдерских сайтах, что говорит — у них не все гладко, так как фирмы, которые обязаны (железобетон) отскочить — падают еще сильнее лидеров.

В целом я считаю — если кто-то давит на социалку и при этом пытался показать, что он акула — скорее всего его раздавили, его позиции обнуляются, долги зашкаливают и скоро за ним придут эти «опасные ребята в черных куртках». Ладно — все наверно не так, психология не работает, на самом деле у этих ребят, которые публикуют статьи о плавании в «далекие страны» или «плохих» женщинах — все в ажуре, просто они стисняются рассказать как купили на прошлой неделе новый BMW M6.

Лирика...

В одном из своих коротких постов https://smart-lab.ru/blog/507417.php (ответ от хомяка-инвестора) я писал о «вложениях в shale oil companies». Помню в году так 2012-13 на каждом нефтегазовом сайте были развешаны банеры -Invest in US shale exploration and production. Лол.

( Читать дальше )

Перезаход внутри позиции ШОРТ

- 11 декабря 2018, 15:58

- |

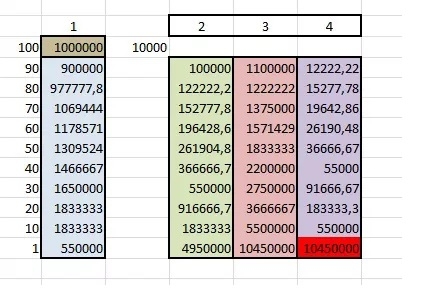

Если Вы были не в курсе этой таблицы, если Вы никогда не задумывались как правильно шортить и почему нужно перезаходить, то Вы от трейдинга очень далеко.

Из Таблицы видно:

Столбик 1. Сумма закрытия шорта на каждом этапе.

Столбик 2. Прирост прибыли на каждом этапе.

Столбик 3. Сумма депозита после каждого этапа.

Столбик 4. Количество акций в Шорте, после каждого этапа.

Как видим в красной ячейке аж 10 млн 450 тыс акций, которые вы можете иметь в шорте на последнем этапе, против 10 тыс на первом, что аж в ТЫСЯЧУ раз больше. Но, лучше конечно на последнем этапе… их купить в ЛОНГ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал