SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера vllego

Шабаш в Джексон-Хоул. Обзор на предстоящую неделю от 20.08.2017

- 20 августа 2017, 22:51

- |

По ФА…

На уходящей неделе:

Протокол ФРС

Реакция рынков на протокол ФРС не была чистой, т.к. перед публикацией протокола Трамп огласил о роспуске двух своих консультативных советов.

Трамп был вынужден распустить их, т.к. представители бизнеса, задачей которых было предоставление рекомендаций по стимулированию роста экономики США, стали выходить из состава советов в знак протеста против реакции Трампа на события в Шарлотсвилле.

Это привело к очередному снижению ожиданий инвесторов на реализацию фискальных стимулов Трампа и, как следствие, к падению доллара.

Реакция усилилась после публикации протокола ФРС, который указал на рост обеспокоенности членов ФРС относительно причин и продолжительности снижения инфляции.

«Многие» члены ФРС допускают некоторую вероятность, что инфляция останется ниже цели ФРС в 2% дольше, чем ожидалось ранее.

( Читать дальше )

На уходящей неделе:

Протокол ФРС

Реакция рынков на протокол ФРС не была чистой, т.к. перед публикацией протокола Трамп огласил о роспуске двух своих консультативных советов.

Трамп был вынужден распустить их, т.к. представители бизнеса, задачей которых было предоставление рекомендаций по стимулированию роста экономики США, стали выходить из состава советов в знак протеста против реакции Трампа на события в Шарлотсвилле.

Это привело к очередному снижению ожиданий инвесторов на реализацию фискальных стимулов Трампа и, как следствие, к падению доллара.

Реакция усилилась после публикации протокола ФРС, который указал на рост обеспокоенности членов ФРС относительно причин и продолжительности снижения инфляции.

«Многие» члены ФРС допускают некоторую вероятность, что инфляция останется ниже цели ФРС в 2% дольше, чем ожидалось ранее.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 42 )

Золотая истина (update)

- 09 июня 2014, 22:23

- |

И снова про золото. О нем много писал, начиная с февраля прошлого года. И хорошо, что все те выкладки, основанные на понимании базовых процессов в глобальной экономике, дали результат и ожидания оправдались. «Золотых жуков» вынесли ногами вперед, и конспирологи, наконец, поумерили свой пыл.

Почитать материалы от 2013 года можно здесь (февраль — 3 части) и здесь (декабрь).

Далее выложу основные графики по каждому фактору, который оказывает влияние на динамику желтого металла. Все данные на июнь 2014 года.

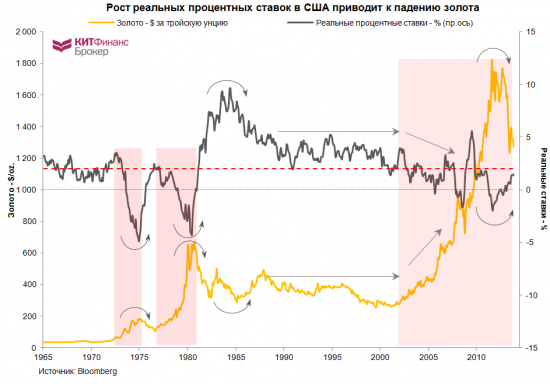

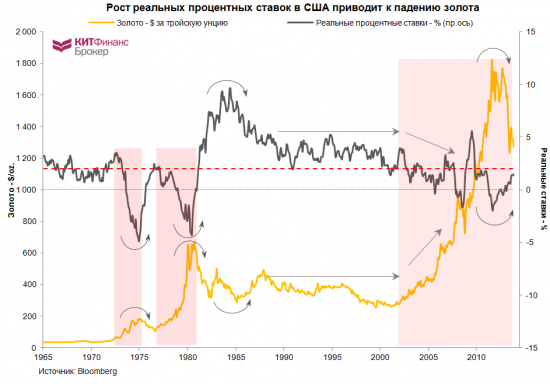

1. Золото vs. реальные процентные ставки

Здесь все просто. Реальные % ставки можно рассчитать как доходность 10-летних трежерей за вычетом инфляции. Во время положительных % ставок финансовые активы дают положительную доходность, в отличие от золота, которое cash flow не генерит (напротив, требует расходов на хранение).

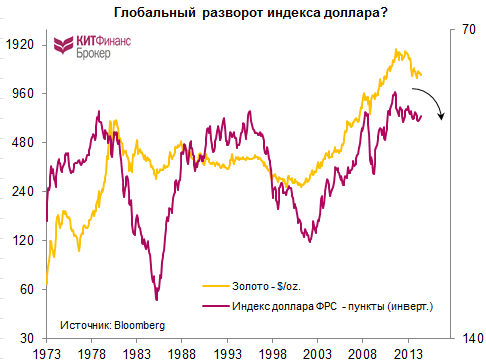

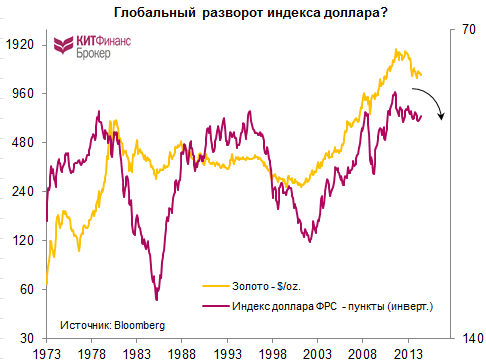

2. Золото vs. доллар США

ФРС: выход из программы QE (2014) + ожидаемое повышение % ставок (2015-2016) -> рост USD

*на графике широкий индекс доллара по расчетам ФРС (инвертированный) — лог. шкала

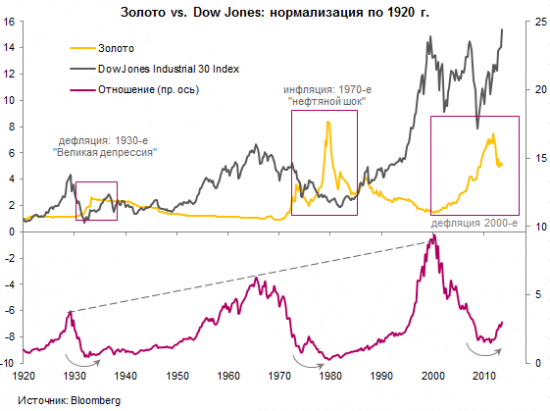

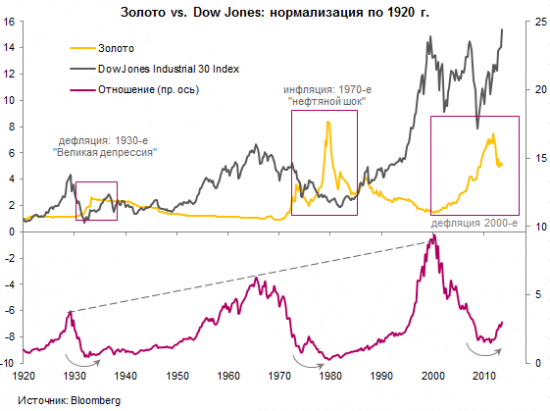

3. Цены на золото цикличны, как и на другой любой другой актив

-> исторически золото падает, когда акции растут, и наоборот.

( Читать дальше )

Почитать материалы от 2013 года можно здесь (февраль — 3 части) и здесь (декабрь).

Далее выложу основные графики по каждому фактору, который оказывает влияние на динамику желтого металла. Все данные на июнь 2014 года.

1. Золото vs. реальные процентные ставки

Здесь все просто. Реальные % ставки можно рассчитать как доходность 10-летних трежерей за вычетом инфляции. Во время положительных % ставок финансовые активы дают положительную доходность, в отличие от золота, которое cash flow не генерит (напротив, требует расходов на хранение).

2. Золото vs. доллар США

ФРС: выход из программы QE (2014) + ожидаемое повышение % ставок (2015-2016) -> рост USD

*на графике широкий индекс доллара по расчетам ФРС (инвертированный) — лог. шкала

3. Цены на золото цикличны, как и на другой любой другой актив

-> исторически золото падает, когда акции растут, и наоборот.

( Читать дальше )

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото и отрицательные реальные процентные ставки (полная версия)

- 21 февраля 2013, 16:44

- |

Золото падает. Многие недоумевают, забывая уроки истории. И пока технические аналитики обосновывают провал в котировках реализацией фигуры “мертвый крест” (death cross), мы подробно рассмотрим фундаментальные предпосылки движений в желтом металле. Начнем по порядку.

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал