Избранное трейдера Робот Бендер

57-58 в этом году.Оставлю это тут 8.10.2016

- 08 октября 2016, 19:54

- |

- комментировать

- ★5

- Комментарии ( 24 )

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

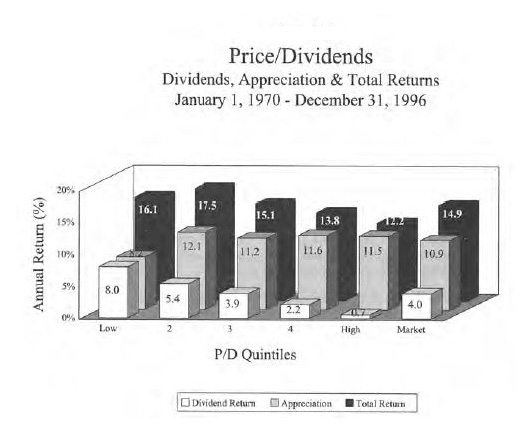

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Альтернативные индексы

- 08 октября 2016, 01:00

- |

MSCI Russia

Индекс MSCI Russia — долларовый показатель, публикуемый компанией Morgan Stanley Capital International. Оператор индекса — агентство MSCI Barra. Состав MSCI Russia пересматривается ежеквартально, а индикатор рассчитывается на основе 27 бумаг, 18 из которых торгуется на Московской Бирже, а 9 депозитарных расписок отечественных эмитентов обращаются в Лондоне и Нью-Йорке. Индекс взвешен по капитализации и free float и покрывает примерно 85 % объема акций российских компаний, находящихся в свободном обращении.

Помимо основного индекса, существует MSCI Russia Total Return Index, который учитывает и дивидендные выплаты по бумагам. Информация о том, что та или иная бумага, вероятно, будет включена в базу его расчета, способна стать хорошим драйвером роста для акции. Включение эмитента в индекс с долей в 1 % может увеличить спрос на акции примерно на $400 млн.

( Читать дальше )

Правда-матка: среднегодовая доходность Уоррена Баффетта никогда не была выше 25%

- 06 октября 2016, 11:49

- |

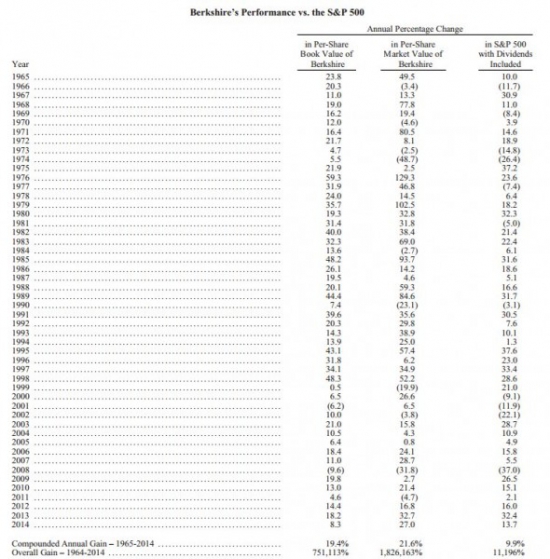

В отдельные годы наблюдаются повышенные ставки доходности, но как ведет себя СРЕДНЕГОДОВАЯ доходность?

Если посчитать по балансовой стоимости (а именно она более фундаментально отражает показатели), то она НИКОГДА не превысила 25% в год:

( Читать дальше )

Как разворачивается рынок или хватит уже угадывать цену...

- 03 октября 2016, 15:31

- |

Здравствуйте. Хочу немного рассказать о признаках разворота рынка и том, как можно понять, что рынок начинает разворачиваться, на мой взгляд конечно. Говорить стоит о старших ТФ, от Н1 и до D1.

Первое, что обязательно нужно понимать. Рынок очень редко разворачивается быстро, у цены есть инерция, которая всегда стремится продолжить движение цены. С входом на разворот рынка нельзя спешить, потому что почти невозможно за 1-2 дня развернуть движение которое длилось несколько месяцев или хотя бы недель(для Д1).

Давайте рассмотрим пример разворота падающего тренда на паре NZD/USD:

( Читать дальше )

Трамп(Ротшильды) кинут весь мир, заменив доллары ФРС на доллары США.

- 01 октября 2016, 18:28

- |

Трамп выиграет выборы в США. С трудом, но выиграет.

Потому что Трамп — это Ротшильды. Самый таинственный, самый закрытый банкирский клан в мире.

Война Ротшильдов и Рокфеллеров за контроль над мировой банковской системой, война, имеющая более чем столетнюю историю, подошла к своему апогею. Ротшильды выигрывают рокфеллеров в пух.

Рокфеллеры, сделавшие в последнее время ставку на уничтожение и расчленение России, капитулировали.

Сломали зубы о нас и почти незаметно отошли в сторону, предоставив возможность «ястребам» — своей команде надсмотрщиков самим, без их прикрытия, сразится в последнем бою с Ротшильдами в лице Трампа.

Рокфеллеры до 2014 года — это печатный станок ФРС, мировые банки, нефтедоллары, уолт — стрит, мировые СМИ, саудовские шейхи, многочисленные международные общественные организации, большая часть западной политической элиты и много чего другого. Но все же главное место в семейном бизнесе Рокфеллеров всегда занимала нефть. Занимала — потому что они уже избавились от своих активов в этом деле. Все. Сплавили активы. И заявили об этом не так давно.

Ротшильды не допустят второе пришествие неадекватов Клинтонов в Белый Дом. Большие деньги любят тишину и термоядерная война им не нужна.

Против них, равно как и против нас сейчас, стоит на том берегу дезорганизованное стадо западной политической элиты, мычащее, ревущее, лающее стадо «глобалистов», где каждый безусловно имеет влияние в мире, но совокупная результирующая их всех равна нулю. Они способны создавать только шум и стращать население планеты ими же созданными уродами, взрывающими самолеты, аэропорты, отрезающими головы детям.

( Читать дальше )

Как заработать на фондовом рынке

- 27 сентября 2016, 23:16

- |

1. Портфельный инвестор. Выбирай акции по канонам Уоррена Баффета. Купил, — и сиди на них как хомячок годами всё время, пока купленное предприятие соответствует критериям Баффета: низкий p/e, высокая рентабельность ROE, вменяемая долговая нагрузка, стабильная дивидендная политика… Выучите все эти прекрасные термины, — и вперёд.

2. Арбитраж. Между фьючерсом и акцией всегда есть разница в цене. Как правило — контанго. То есть фьючерс дороже акции примерно (но не точно) на величину ключевой ставки. Постоянно отслеживайте это контанго. Это легко делать в экселе. Выводите текущую таблицу КВИКа в эксель, и формулой считаете на сколько фьючерс дороже акции. Наблюдайте за этим волшебным параметром. Он называется спред. Очень часто спред начинает расти. Фьючерс резко дорожает, а акция остаётся на тех же уровнях. Это ваш шанс получить доходность гораздо выше ключевой ставки. Чтобы заработать, вам надо шоратнуть фьючерс, и тут же купить такой же объём акции. Взяли в замок эту разницу и дальше с наслаждением наблюдаете как она уменьшается, принося вам прибыль. Распад контанго происходит медленно, но верно, и приурочен к экспирации фьючерса. Но закрыться можно и гораздо раньше, если распад произошёл быстрее.

( Читать дальше )

Структурный продукт своими руками (пособие для будущих квалифицированных инвесторов).

- 27 сентября 2016, 20:05

- |

Некоторые брокеры (БКС, Айти Инвест, возможно и другие) предлагают как бы безрисковые структурные продукты на курс доллар/рубль. Суть примерно одна и та же, если курс уйдет выше некого барьера, получаете всю сумму вложенных средств плюс какие-то проценты, если не уйдет, возвращается сумма взноса.

Продажник моего брокера не только присылал мне эти предложения, но и упорно звонил и агитировал. Пришлось задуматься.

Вроде все понятно, но есть вопросики, на которые кто-то умный и знает ответы, но я нет. Привожу их ниже, может кому пригодится.

- Какой курс USD/RUB принимается за основу на начало и на конец продукта (SI, TOD, TOM)?

- В какой момент определяется курс входа.

- Не понимаю как рассчитать доходность, см. пример ниже, если не перешли барьер?

Исходные данные: сумма инвестирования 500 т. руб, вошли по курсу 64, барьер 68, курс на 15.12.2016 65.5., Коэффициент участия 81,25%

Курс вырос на 1.5 рубля. Расчет доходности ? - Барьер надо перешагнуть или достаточно на нем встать. Другими словами, отрезок или интервал?

( Читать дальше )

Хороший, плохой, х...вый.

- 24 сентября 2016, 10:12

- |

Продолжаем проект богатеем медленно.

В этом посте я открою вам величайший инвестиционный грааль. Правда я не первый, кто сообщит вам о нем. Есть еще один парень. Кажется его зовут Уоррен Баффет. А грааль собственно состоит в понимании какой бизнес можно считать хорошим а какой плохим. Чтобы выяснить это нужно ответить на два вопроса:

1. Как компания финансируется, из прибыли или допэмиссий.

2. На сколько эффективно работает капитал компании, эффективно ли компания использует нераспределенную (не выплаченную в виде дивидендов) прибыль.

Давайте рассмотрим примеры (все цифры за 1 полугодие 2016). Тест №1

Сургутнефтегаз. Акционерный капитал равен 3402729 млн. руб. Нераспределенная прибыль равна 3190129 млн. руб. Процент нераспределенной прибыли в капитале равен 93,8%. Мы видим что компания финансируется из прибыли. Это говорит о хороших операционных результатах. Компания прошла первый тест.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал