SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера vvt

Видео: Алексей Каленкович отвечает на вопросы смартлабовцев

- 29 января 2012, 13:00

- |

Снимали в субботу вечером.

Записали видео на MarkII 5D.

Три файла .MOV (4+4+1.3 Гб).

Сначала конвертировал в AVI (Прога Pazera Free)

Склейка AVI в программе киностудия Windows Live.

До файла 1 Гб.

Ютюб удалил видео из-за длительности (1:01)

Пришлось закачивать на Vimeo. Закачка заняла около 6 часов.

Выкладываю.

С нетерпением ждем ваших комментариев, вопросов и пожеланий здесь внизу:)

Спасибо.

Записали видео на MarkII 5D.

Три файла .MOV (4+4+1.3 Гб).

Сначала конвертировал в AVI (Прога Pazera Free)

Склейка AVI в программе киностудия Windows Live.

До файла 1 Гб.

Ютюб удалил видео из-за длительности (1:01)

Пришлось закачивать на Vimeo. Закачка заняла около 6 часов.

Выкладываю.

С нетерпением ждем ваших комментариев, вопросов и пожеланий здесь внизу:)

Спасибо.

- комментировать

- ★92

- Комментарии ( 78 )

Критерии оценки опционной комбинации

- 28 января 2012, 10:51

- |

Предположение:

Оценка комбинации (как позы в целом, так и ее составных частей) нужна для принятия управленческого решения в отношении нее. Т.е. оценка комбинации первична по отношению к управлению ею. Сами решения (закрыть полностью или частично, роллировать, усилить ч.л. и т.д.) являются офф-топ для данной темы.

Саму оценку, имхо, можно разделить как минимум на две части:

— что (критерии, цели и т.д.) измеряем (имхо, основной вопрос: полнота набора критериев)

— как (методика расчета тех или иных показателей комбинации) измеряем (имхо, основной вопрос: адекватность методики ТС)

Что измеряем: Риск/Доходность, т.к. «играем» в деньги.

Разные греки, волотильности, ГО и пр. — имхо, можно рассматривать лишь как:

( Читать дальше )

Оценка комбинации (как позы в целом, так и ее составных частей) нужна для принятия управленческого решения в отношении нее. Т.е. оценка комбинации первична по отношению к управлению ею. Сами решения (закрыть полностью или частично, роллировать, усилить ч.л. и т.д.) являются офф-топ для данной темы.

Саму оценку, имхо, можно разделить как минимум на две части:

— что (критерии, цели и т.д.) измеряем (имхо, основной вопрос: полнота набора критериев)

— как (методика расчета тех или иных показателей комбинации) измеряем (имхо, основной вопрос: адекватность методики ТС)

Что измеряем: Риск/Доходность, т.к. «играем» в деньги.

Разные греки, волотильности, ГО и пр. — имхо, можно рассматривать лишь как:

( Читать дальше )

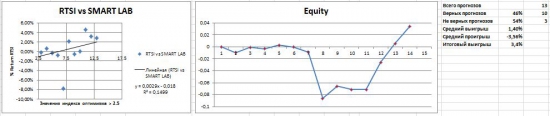

MyTrade vs Smart lab opt index. Round 2

- 28 января 2012, 00:33

- |

Fight! :)

первый раунд был тут

Все так же попрошу модераторов вынести на главную, а то там последнее время совсем читать нечего, а мне нужны мнения и обсуждение :)

Только один человек в каментах к прошлой серии намекнул, что неплохо было бы убрать гепы, и не помешало бы ещё убрать первую минуту. И это был Pratrader, которому опыта системостроительства не занимать.

Теперь данные исключают геп и первую минуту торгов, и включают вечерку поскольку вечерка равновероятно прибавляет/отнимает к дневному приращению, но прибавляет как правило чуть больше :) Отдельно публиковать графики не буду, верьте на слово :)

И ещё Никита Масюков посоветовал взять логарифмы индекса смартлаба, это однако изменений в результаты не принесло, поэтому я не стал усложять восприятие.

Само собой без гепов система которая покупала при значениях индекса >3 быстро превратилась из красивой в не очень некрасивую :) Однако результаты сильно портит 1 день:

( Читать дальше )

первый раунд был тут

Все так же попрошу модераторов вынести на главную, а то там последнее время совсем читать нечего, а мне нужны мнения и обсуждение :)

Только один человек в каментах к прошлой серии намекнул, что неплохо было бы убрать гепы, и не помешало бы ещё убрать первую минуту. И это был Pratrader, которому опыта системостроительства не занимать.

Теперь данные исключают геп и первую минуту торгов, и включают вечерку поскольку вечерка равновероятно прибавляет/отнимает к дневному приращению, но прибавляет как правило чуть больше :) Отдельно публиковать графики не буду, верьте на слово :)

И ещё Никита Масюков посоветовал взять логарифмы индекса смартлаба, это однако изменений в результаты не принесло, поэтому я не стал усложять восприятие.

Само собой без гепов система которая покупала при значениях индекса >3 быстро превратилась из красивой в не очень некрасивую :) Однако результаты сильно портит 1 день:

( Читать дальше )

Опционы. Начало.

- 27 января 2012, 19:57

- |

Одной из наиболее сложных концепций, с которой сталкивается трейдер, приходя на рынок опционов, это понимание того, что движение цены базового актива это не единственный фактор, влияющий на изменение стоимости опциона.

Допустим, вы купили акции XYZ по цене $100, и если цена акции возросла со $100 до $102, то вы заработаете $2 на каждую приобретённую акцию. Если у вас 100 акций, купленных по $100, то общий заработок составит 100 х 2=$200.

Всё просто. Когда вы имеете дело с акциями или фьючерсами, то единственное, что имеет значение - это движение цены данного актива.

С другой стороны, если вы купили опцион Call со страйком $100, и цена акции двинется со $100 до $102, то сколько вы тогда заработаете?

И ответ будет:

Я НЕ ЗНАЮ, так как есть даже вероятность того, что позиция будет убыточной.

И причина заключается в том, что когда вы торгуете опционами, динамика изменения цены это не единственный фактор, влияющий на получение профита или убытка по опциону.

( Читать дальше )

Допустим, вы купили акции XYZ по цене $100, и если цена акции возросла со $100 до $102, то вы заработаете $2 на каждую приобретённую акцию. Если у вас 100 акций, купленных по $100, то общий заработок составит 100 х 2=$200.

Всё просто. Когда вы имеете дело с акциями или фьючерсами, то единственное, что имеет значение - это движение цены данного актива.

С другой стороны, если вы купили опцион Call со страйком $100, и цена акции двинется со $100 до $102, то сколько вы тогда заработаете?

И ответ будет:

Я НЕ ЗНАЮ, так как есть даже вероятность того, что позиция будет убыточной.

И причина заключается в том, что когда вы торгуете опционами, динамика изменения цены это не единственный фактор, влияющий на получение профита или убытка по опциону.

( Читать дальше )

Движение вперёд

- 27 января 2012, 18:55

- |

Здесь - на своём сайте, который является персональным блогом по своей сути, я некогда не писал о личной жизни, так как основная цель данного ресурса – это образование в сфере опционной торговли. И, судя по получаемым отзывам от своих читателей, сайт справляется со своей задачей. Но, с другой стороны, моя жизнь, как основателя ресурса, уже тесно с ним связана, и порой мои шаги в личной жизни имеют влияние и на то, что здесь происходит и о чём здесь пишется. Так как я человек, который стремится всё время к чему-то большему, а в данном случае я говорю о саморазвитии и развитии себя, как опционного трейдера, то я стараюсь искать те вещи, которые мне в этом помогают и могут быть полезны. Порой такие поиски могут заканчиваться ничем, а порой приводят к совсем неожиданным вещам и событиям, которые имеют сильное влияние уже и на меня, и на мой ресурс.

Одним из таких событий является знакомство с американским опционным трейдером Ником. Nick Pritzakis – так его зовут. Человек имеет большой опыт работы на бирже, работал у брокера и управлял чужим капиталом. Из некоторого общения с ним я выяснил, что он занимается тем, чем и я. А именно, образовательной деятельностью, если так можно сказать. Он имеет свой канал наyoutube, где выкладывает замечательные ролики по опционной торговле. Более того у него также есть свой

( Читать дальше )

Одним из таких событий является знакомство с американским опционным трейдером Ником. Nick Pritzakis – так его зовут. Человек имеет большой опыт работы на бирже, работал у брокера и управлял чужим капиталом. Из некоторого общения с ним я выяснил, что он занимается тем, чем и я. А именно, образовательной деятельностью, если так можно сказать. Он имеет свой канал наyoutube, где выкладывает замечательные ролики по опционной торговле. Более того у него также есть свой

( Читать дальше )

Смартлаб-видео-интерактив с Алексеем Каленковичем.

- 27 января 2012, 18:02

- |

Добрый Вечер, товарищи!

Всем привет с Бали! На Бали мы катаемся на сёрфинге и отдыхаем совместно с одним из лучших опционных трейдеров России — Алексеем Каленковичем.

Теперь по делу.

Вы можете здесь в каментах задавать в ближайшие 15 часов вопросы Алексею.

Тема: рынок опционов.

Завтра мы запишем видео-ответ на ваши вопросы и разместим тут же, на смартлабике.

Всем привет с Бали! На Бали мы катаемся на сёрфинге и отдыхаем совместно с одним из лучших опционных трейдеров России — Алексеем Каленковичем.

Теперь по делу.

Вы можете здесь в каментах задавать в ближайшие 15 часов вопросы Алексею.

Тема: рынок опционов.

Завтра мы запишем видео-ответ на ваши вопросы и разместим тут же, на смартлабике.

Календарь SPY

- 27 января 2012, 16:25

- |

Не вижу смысла обсуждать компромиссные варианты для торговли в мировом финансовом цирке. Поэтому предлагаю рассмотреть классические календарные стратегии на индекс S&P 500.

Спецификации контрактов

Опционы /ES

Базовый актив: E-mini S&P 500 futures contract

Опционы SPX

Базовый актив: S&P 500 Index

Опционы SPY

Базовый актив: SPDR S&P 500

Количество контрактов по каждому инструменту подбирается исходя из требований по гарантийному обеспечению ($13000-15000).

( Читать дальше )

Спецификации контрактов

Опционы /ES

Базовый актив: E-mini S&P 500 futures contract

Опционы SPX

Базовый актив: S&P 500 Index

Опционы SPY

Базовый актив: SPDR S&P 500

Количество контрактов по каждому инструменту подбирается исходя из требований по гарантийному обеспечению ($13000-15000).

( Читать дальше )

Вега - укрощение строптивой

- 26 января 2012, 21:00

- |

Очередное видео о том, насколько может быть увлекательным мир опционной торговли. В этом видео вы увидите стратегию, которая в зависимости от поведения волатильности может быть как вега положительной, так и вега отрицательной одновременно. Да-да, всё верно.

Очередное видео о том, насколько может быть увлекательным мир опционной торговли. В этом видео вы увидите стратегию, которая в зависимости от поведения волатильности может быть как вега положительной, так и вега отрицательной одновременно. Да-да, всё верно.Таким образом, что бы на рынке не происходило с волатильностью, данная позиция может всегда заработать на её изменении. При этом риск по стратегии сопоставим с риском по Железному Кондору. Но она умеет зарабатывать не только при падении волатильности, как Кондор, но, что, удивительно и при её росте. Смотрите сами!

Cтратегия №2. "80-20"

- 26 января 2012, 16:17

- |

Следующая мною используемая модель — «80-20». Очень простая. Сигнал в течении дня всего один, поэтому модель работает только для дейтрейдинга.

Модель «80-20»

Правила для покупки (для продажи противоположно):

Пример. Как и в предыдущем случае возьмем график Сбербанка, 15-16 декабря.

( Читать дальше )

Модель «80-20»

Правила для покупки (для продажи противоположно):

- Вчера рынок открылся в верхних 20 процентах своего дневного диапазона и закрылся в нижних 20 процентах своего дневного диапазона.

- Сегодня рынок должен торговаться, по крайней мере, на несколько тиков ниже вчерашнего минимума.

- Для входа в позицию ставится покупающий стоп на уровне вчерашнего минимума.

- Если позиция открылась, первоначальный защитный стоп ставится около сегодняшнего минимума. Постепенно стоп подтягивается вверх, чтобы фиксировать накопленную прибыль.

Пример. Как и в предыдущем случае возьмем график Сбербанка, 15-16 декабря.

( Читать дальше )

Стратегия №1. "Черепаховые супы"

- 26 января 2012, 14:56

- |

Итак, первый и, пожалуй, один из самых любимых мной методов, которые опишу, это модели «Черепаховый суп» («Turtle Soup») и «Черепаховый суп плюс один» («Turtle Soup Plus One»).

Справка. Модели «Черепаховый суп» и «Черепаховый суп плюс один» были разработаны как ответ на недостатки стратегии «черепашек», которая страдала от низкого соотношения выигрышей к проигрышам из-за большого числа ложных прорывов. Именно на ловле этих ложных прорывов и основываются эти модели.

«Черепаховый суп» («Turtle Soup»)

Правила для покупки (для продажи противоположно):

1. На текущем баре должен быть сделан новый 20-барный минимум – чем ниже, тем лучше.

2. Предшествующий 20-барный минимум должен быть по крайней мере на четыре бара ранее.

3. После того, как цена упадет ниже предыдущего 20-барного минимума, размещаем для целей входа покупающий стоп на 5-10 тиков выше предыдущего 20-барного минимума. Этот ордер действителен только для текущего бара.

( Читать дальше )

Справка. Модели «Черепаховый суп» и «Черепаховый суп плюс один» были разработаны как ответ на недостатки стратегии «черепашек», которая страдала от низкого соотношения выигрышей к проигрышам из-за большого числа ложных прорывов. Именно на ловле этих ложных прорывов и основываются эти модели.

«Черепаховый суп» («Turtle Soup»)

Правила для покупки (для продажи противоположно):

1. На текущем баре должен быть сделан новый 20-барный минимум – чем ниже, тем лучше.

2. Предшествующий 20-барный минимум должен быть по крайней мере на четыре бара ранее.

3. После того, как цена упадет ниже предыдущего 20-барного минимума, размещаем для целей входа покупающий стоп на 5-10 тиков выше предыдущего 20-барного минимума. Этот ордер действителен только для текущего бара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал