Избранное трейдера wertiks

Так продавать голые опционы или нет?!

- 20 апреля 2018, 14:02

- |

1. Коровин и Анохин — герои! Плохие — это брокеры и биржа.

2. Стратегия на самом деле жизнеспособная и если бы не козлы-брокеры, все было бы нормально.

3. ни 2008, 2014, 2018гг никого и ничему не научат. Каждый будет торговать подобную стратегию до тех пор, пока не перестанет торговать. Совсем.

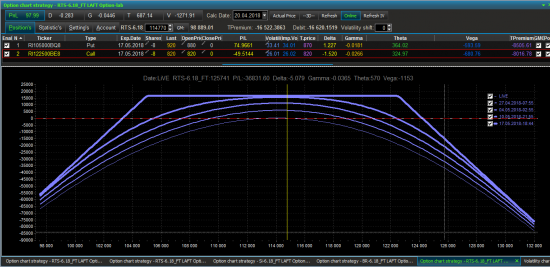

Тем не менее предлагаю для разнообразия сравнить две стратегии. Обе суть продажи.

1. Продажа голых краев. Отступаю примерно на 3 страйка (7500), не так далеко. чтобы очевиднее было, что будет происходить с позой. Потенциальный профит 16тыс. ГО в момент открытия позы без малого 100тыс! Потенциальная доходность позы 16%.

2. Проданный кондор, состоит из двух проданных вертикальных спредов. Параметр по профиту примерно такой же 15300. Пока писал, уже изобразила почти 2тыс. профита. ГО в момент открытия 32700. У голой продажи больше чем в 3 раза! Потенциальная доходность по стратегии 46%. Логично, что выше в 3 раза голых продаж.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 104 )

Как сделать так, чтобы вашу декларацию 3-НДФЛ проверили легко и быстро?

- 19 апреля 2018, 20:59

- |

Давно не писала, сейчас идет «жаркая» пора по подготовке отчетов (касательно иностранных брокеров) и декларирования доходов и нет времени совершенно писать статьи, а так много хочется рассказать.

Но сегодня решила написать про такой документ – как пояснительная записка или пояснение, как удобно можно называть этот документ. Я несколько лет назад решила использовать в свое работе такой документ. Для чего он нужен и кому?

Если вы торгуете через иностранного брокера и у вас есть не просто отчет на иностранном языке, а еще и свой, переведенный «в рубли» и на русский язык, несколько видов дохода, дивиденды, комиссии, которые надо распределять между видами дохода и прочее, то советую и рекомендую кроме отчета дать инспектору в руки в составе пакета документов на декларирование и эту пояснительную записку.

Если у меня получится прикрепить образец такой записки тут в статье, тогда очень хорошо (для скачивания). Но на всякий случай я сюда сейчас повешу пример-шаблон такого пояснения. Покажу, как распределять комиссии и как можно писать пояснения.

( Читать дальше )

Дневник сделок 18/04/18 Новый подход к торговле!!!

- 18 апреля 2018, 10:49

- |

Я на смарт лабе совсем недавно и отчетность такого плана я начал вести относительно недавно. Помогает? Думаю, да.

Посмотрел свои прошлые посты и нашел минусы. Нет системности. Нет четкого понимая, чем торгую и т д.

Мной был придуман план, которого я буду СТАРАТЬСЯ… очень стараться… придерживаться. Может он будет кому то полезен (кому не интересно, листайте ниже, там сделки :))

Инструмент: РТС

1) Дневная цель: 400-500 пп.;

2) Максимальное количество сделок в день: 5;

3) Максимальное количество убыточных сделок в день: 3;

4) Стоп на сделку: ~150 п.

5) Стараться не торговать в первые 10 минут торгов;

6) Не торговать в вечернюю сессию;

7) После достижения внутридневной цели в рынок не входить;

8) Если цель достигнута одной сделкой (например, сильное движение) передвигаем стоп;

( Читать дальше )

К вопросу о непокрытой продаже опционов

- 17 апреля 2018, 16:07

- |

Так вот, и в пятницу 28.02.2014 (Страйк=120000) и в пятницу 06.04.2018 (Страйк=110000) система была в непокрытой продаже пута. НО! Если 3 марта рынок открылся и проскочил две (!) планки и вторая была ниже Страйка проданного опциона, то 9 апреля рынок открылся гораздо выше Страйк*, который был под первой планкой и по этой цене прекрасно бы открылся шорт, если б хватало денег под ГО (а у меня бы его точно хватило, так как пут я тогда продавал исходя из соотношения Страйк*число контрактов~депозит и сейчас бы не изменил этому правилу, а на трендовых системах на том же депозите могли быть только шорты). И что? А то, что на вчерашний вечерний клиринг эта система была бы в плюсе к 06.04 и только сегодня бы ушла в небольшой минус из-за роста на вчерашней вечерке и сегодня утром (и еще неизвестно, что будет к вечеру). А потому вывод: в этот раз непокрытые проданные путы «на краях» без плеча (т. е. когда Страйк*число контрактов~депозит) вообще не несли в себе рисков, а риск был в повышении ГО и нехватке средств из-за огромных плечей.

Долгосрочный стабильный доход от активного трейдинга

- 17 апреля 2018, 12:29

- |

На основе приобретенного опыта попытаюсь ответить на вопрос — как получать стабильный доход от трейдинга? Или немного иначе: может ли биржевая торговля стать основным источником дохода? Как знают мои постоянные читатели, я занимаюсь в основном высокочастотным трейдингом, поэтому дальнейшие рассуждения отражают мое мнение исключительно с точки зрения активной торговли.

Для начала необходимо принять базовые принципы, которые для меня являются аксиомой:

- Будущее предсказать невозможно. Считаю это фундаментальным свойством нашей реальности. Отсюда, если вы пытаетесь на основе прошлых событий предсказать будущие, то это бесперспективное занятие. Применительно к трейдингу это означает, что любые выводы, основанные, например на ценах прошлых сделок (то есть по историческому ценовому графику) не имеют никакой практической ценности. Соответственно, теханализ не работает от слова совсем. Почему же тогда в истории трейдинга есть период, когда люди годами зарабатывали на всех этих бесмысленных индикаторах? Попробую ответить ниже.

- Будущие события можно уложить в несколько значимых (в смысле влияния на прибыль) исходов, каждый из которых имеет определенную статистическую вероятность. Нет ли здесь противоречия с предыдущим пунктом? В данном случае мы не пытаемся что-то предсказывать, а четко определяем вероятности и планируем свои действия в соответствии с их величиной. Проблема здесь в том, что вычислить эти величины довольно сложно, в связи с тем, что присутствует влияние множества факторов, которые должны быть учтены в определении вероятностей. Количество этих факторов постоянно растет с ростом популярности трейдинга, с ускорением технического прогресса, появлением новых инструментов и т.п.

- Верный расчет вероятностей исходов возможен только на коротких промежутках времени. Этот вывод следует из простой логики — чем больше временной горизонт вычислений, тем больше факторов необходимо принимать во внимание. Например, новостные события, несомненно, оказывают сильное влияние на баланс спроса и предложения на рынке. И их довольно трудно учесть в математических формулах в связи со случайным характером самого этого фактора. Однако, на временном промежутке, скажем в 5 минут, это влияние на порядки меньше, чем на интервале в 24 часа.

( Читать дальше )

Завтра будет весело

- 15 апреля 2018, 19:09

- |

Сын олигарха спрашивает у папы:

— Папа, почему ты каждый день молишься на портрет Эльвиры?

— Потому что, сынок, Эльвира богиня CARRY.

— Пап, а что такое carry?

— Это очень просто, сынок.

Берешь, например, один доллар с нашего швейцарского счета, конвертируешь его, получаешь 75 рублей.

На 75 рублей покупаешь ОФЗ под 10% годовых.

Офз вносишь обеспечением за акции, и покупаешь сбер на 150 рублей ( с плечом 2).

Акции сбера вместо денег используешь как депозит для валютных спекуляций, и продаешь фьючерсов на 400 рублей ( плечо5).

А через год делаешь все наоборот.

Получаешь доход от укрепления рубля и свопов, 100 рублей, от акций 50рублей, и от офз еще 9р.

Возвращаешь доллар на счет в швейцарский банк, а на заработанные ДВА С ПОЛОВИНОЙ доллара, покупаешь дом в майями.

— Понял, сынок?

— Пап, а кто оплачивает нам такой огромный доход?

— Лохи, сынок, типа нашего соседа дяди Бори.

У него завтра сбербанк заберет квартиру, потому что он не может платить ипотеку, а ипотеку он не может платить, потому что его матрешки стали слишком дорогими для иностранцев."

Быстренько вернулся в трейдинг и настроил рабочий стол

- 13 апреля 2018, 16:08

- |

Графики в реальном времени я смотрю в Tradingview. У меня 8 оконный режим, сверху часовик, снизу 5 минутка.

Справа — вочлист, если надо чето быстро посмотреть, тыкаю в любое из 8 окон — и потом в вочлист. Актив появляется на этом экране.

Исполнение и анализ стаканов идет через терминал Tigertrade.

ДУ вДУл...

- 13 апреля 2018, 13:44

- |

ЗЫ. На опционной конференции. Какую тему для вас подготовить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал