Избранное трейдера Гусев Михаил(debtUM)

Полный Суэц!

- 27 марта 2021, 10:37

- |

Сначала масштаб.

Говорят, самый крупный контейнеровоз в мире, на борту аж 20 тысяч (!) контейнеров. Наглухо перегородил Суэцкий канал и, врывшись в землю, остановил всю мировую торговлю.

Но это ещё не всё. Говорят, что капитанила на том корабле мамзель, а ещё говорят, что она перед тем рукойводила куражилась:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 147 )

Про Суперфизика в нефти забыли?

- 26 марта 2021, 02:35

- |

Он заходил 4 февраля по 58.6 и 18февраля по 63.6, и всё сидит.

Болезнь начинающих трейдеров, переСИживание.

Тренд то уже закончился.

Московская биржа с 26 марта запускает индекс высокодоходных облигаций

- 25 марта 2021, 17:50

- |

Для включения в базу расчета нового индекса выпуск облигаций должен соответствовать следующим критериям:

- эмитент исполнил в полном объеме обязательства по выплате купонного дохода, выкупу по оферте, погашению всех выпусков облигаций, допущенных к торгам,

- национальными рейтинговыми агентствами эмитенту присвоен кредитный рейтинг на уровне не менее ruB- или аналог,

- валютой выпуска являются рубли РФ,

- объем по номинальной стоимости выпуска составляет не менее 200 млн рублей,

- срок до даты погашения составляет не менее 3 месяцев.

сообщение

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

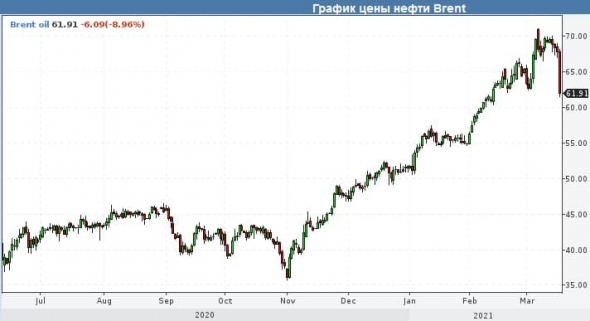

Рекордное дневное падение нефти за последние 9 месяцев

- 18 марта 2021, 22:49

- |

❗️Так активно, как сегодня, цены на нефть не снижались с июня 2020 года. Котировки Brent сейчас теряют сейчас около 9%, и очень хочется верить, что уровень в $60 сможет стать хоть какой-то временной поддержкой:

🇺🇸 На американском долговом рынке активно распродают гос.облигации, в результате чего доходность по 10-леткам достигла 1,75% — максимальный уровень с января 2020 года. Разумеется, на таком фоне доллар подорожал на валютном рынке, а нефть – соответственно, оказалась под давлением.

🦠 Плюс ко всему проблемы с вакцинацией в Европе (прививкой AstraZeneca) не добавляют оптимизма и затягивают процесс выхода из коронавирусного кризиса, плюс определённая перегретость нефтяных цен в глазах любителей тех.анализа – все эти факторы сложились воедино и давят на чёрное золото.

🦾 При всём при этом российский рубль демонстрирует завидную стабильность, теряя на этом фоне всего 1% (1$=74,4 руб), что несколько смягчает падение цен на рублебочку.

👉 Продолжаем следить за развитием ситуацией и держим руку на пульсе!

Про количественную диверсификацию портфеля высокодоходных облигаций

- 17 марта 2021, 13:36

- |

Высокодоходные облигации, конечно, не Тесла и не биткойн, но тоже могут показаться неопытным инвесторам лёгким способом получить, собственно… высокую доходность. А слово «облигации» может создать ложное чувство безопасности таких инвестиций. Подобное заблуждение может оказаться опасным для кошелька, так что давайте разбираться.

А в чём, собственно, проблема?

Облигации — это долги различных компаний (а также государств, регионов и т.д.). Если компания смогла занять у инвесторов деньги только под достаточно высокий процент, это означает, что есть неуверенность в её платёжеспособности.

Возможно, фирма ещё слишком небольшая или пока не зарекомендовала себя на долговом рынке. Или же отрасль, в которой она работает, связана с более высоким риском — микрофинансовые организации, лизинг, строительство и т.д.

Подобные высокодоходные облигации заграничные инвесторы неспроста окрестили «мусорными». Они несут повышенный риск дефолта — то есть, невыполнения обязательств по выплатам.

( Читать дальше )

Рэй Далио Зачем Владеть облигациями и личное мнение

- 17 марта 2021, 08:30

- |

Перевел на русский.

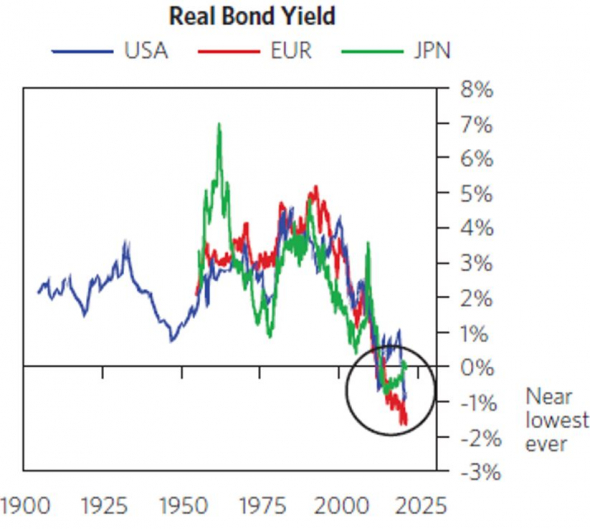

Реальная ( = номинальная минус инфляция) доходность облигаций США с 1900г.

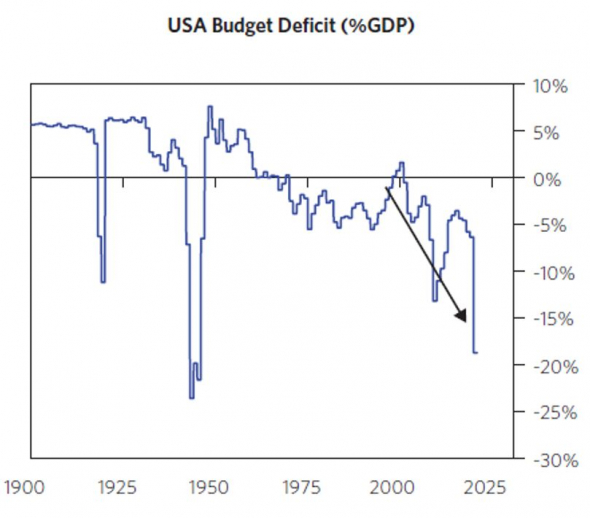

Динамика дефицита бюджета США и прогноз до 2021г.

( Читать дальше )

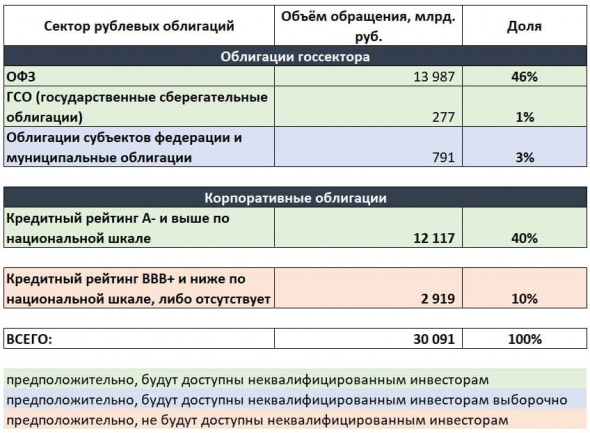

Какая доля облигаций рискует стать недоступной неквалифицированным инвесторам?

- 17 марта 2021, 06:20

- |

Возможно, уже в апреле часть облигаций перестанет быть доступной для покупки неквалифицированными инвесторами. Из словесных интервенций представителей Банка России следует, что, скорее всего, под запретом на приобретение окажутся облигации, имеющие кредитный рейтинг по национальной шкале ниже А-.

Мы посчитали, какую долю в общем объеме обращения занимают облигации, потенциально подпадающие под ограничение. По нашей оценке, на них придется 10% или чуть более от всего внутреннего рынка (непонятно, как будет оцениваться сектор субфедеральных бумаг, где далеко не все выпуски имеют рейтинг А- и выше).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Не работайте с мудаками

- 14 марта 2021, 23:37

- |

Это одна из важнейших книг в моей жизни, которую рекомендую прочитать каждому, кто работает в любой компании, потому что после нее вам придется сделать ВЫБОР: убрать мудаков со своего пути, уйти самому от мудаков, перестать быть мудаком или облегченно вздохнуть, что вам повезло не работать с мудаками.

Рецензия на книгу Роберта Саттона «Не работайте с мудаками» Максима Батырева, автора книги «45 татуировок менеджера» (Максим Батырев был на проекте «МЫSLI»).

В принципе дальше названия книгу «Не работайте с мудаками» можно и не читать. Все понятно.

Издатели специально завернули книгу в целлофан, создав единственную надежду на ее продажу. Разорвал целлофан в книжном, прочитал пару цитат, купил, прочел вечером у тещи (это как фильм посмотреть). Делюсь с вами основными идеями.

Разница между тем, как человек обращается с могущественными и не имеющими реальной власти людьми, является самой лучшей известной мне мерой человеческого характера. Если человек по-разному ведет себя с теми, кто выше его по статусу, и по-хамски — с нижестоящими, то это критерий мудака.

( Читать дальше )

Сколько тратить и сколько откладывать – это можно определить точно

- 10 марта 2021, 01:55

- |

«Регулярно откладывайте» – одна из распространенных ныне рекомендаций. Но в том, сколько откладывать, разные финансовые гуру дают неодинаковые советы. Кто-то призывает начать откладывать каждый месяц по 100 руб., кто-то – по 10% дохода, а идеологи движения «На пенсию в 35 лет» призывают жить на хлебе и воде, чтобы в сжатые сроки накопить капитал, на проценты с которого можно будет безбедно существовать всю оставшуюся жизнь. При таком широком диапазоне рекомендуемой нормы сбережений, можно выбрать любое значение на открытом интервале от нуля до единицы и найдется соответствующая ей рекомендация. А множество рекомендаций по одному и тому же вопросу – то же, что ни одной.

Однако уже почти столетие человечество располагает теорией, которая дает точный ответ на этот вопрос.

Речь идет о «математической теории сбережений», изложенной Фрэнком Рамсеем в статье под аналогичным названием. В этой статье ученый поставил обсуждение этого вопроса на твердую математическую почву и сделал это так убедительно, что спустя несколько десятилетий на основе решенной им задачи была развита модель экономического роста, по сию пору остающаяся отправным пунктом всех дискуссий на эту животрепещущую тему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал