Избранное трейдера Гусев Михаил(debtUM)

Новичок. Новый класс ОВ. Если докажут, мало не будет

- 12 марта 2018, 22:12

- |

Программа разработки новых видов отравляющих веществ нервно-паралитического действия «Фолиант» была начата в 1973 году. Ее задачей стало создание отравляющего вещества не имеющего аналогов, превосходящего по своим характеристикам зарубежные аналоги, среди которых — высокая отравляющая способность, быстрая скорость распада составляющих химических элементов, возможность использования в сверхмалых дозах и при близких контактах.

Над проектом трудились более 200 советских ученых-химиков, в итоге руководство было поручено П. П. Кирпичеву, старшему научному сотруднику ГНИИОХТ, город Шиханы.

«Новички», как класс фосфорорганических отравляющих веществ нервно-паралитического действия, впервые были синтезированы в середине 1980-х годов. Итогом этой программы стало создание трех уникальных химических отравляющих веществ нервно-паралитического действия «Вещество 33», «A-232», «А-234». Именно их сегодня принято относить к семейству ОВ «Новичок», которым, как считают британские следователи, и был отравлен Сергей Скрипаль.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 85 )

Как заполнить декларацию 3-НДФЛ – сальдируем убытки грамотно!

- 07 марта 2018, 20:20

- |

Добрый день, друзья.

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

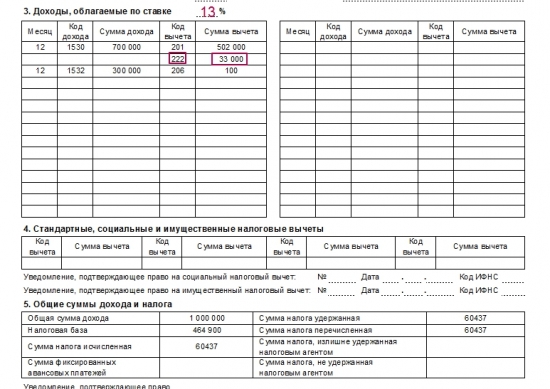

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

( Читать дальше )

В поисках счастья. Жажда динамики

- 06 марта 2018, 22:26

- |

Ваш покорный слуга не исключение, и ему тоже кажется, что ему надо все время чего-то добиваться, чтобы быть счастливее:)

- Жена увидела подругу или жену твоего друга на фотках в инстаграмме. Мучительная зависть...

- Кореш купил тачку. Блин, ты сразу чувствуешь себя хуже, чем он. Потому что ты тачку не купил:)) он заработал, а ты нет.

- Сосед помахал ручкой из нового мерседеса. Ты раскрыл такой рот от удивления, задумался и пошел понуро к своей старой тачке с пакетом домашнего мусора)))

- Лезешь на авито, смотришь сколько стоит, потом утешаешь себя тем, что он взял ее в кредит, ахахаа)))

- И не дай бог кто-то из вашего круга покупает себе новую квартиру или новый дом а потом еще и на новоселье тебя приглашает. Да это же торжество глумления над вашим ничтожеством! Это ж космос! Тебе еще 200 лет минимум пахать, чтобы позволить себе такое!:) Он смог, а ты танк зато прокачал до X уровня.

Не думайте, что все близкие люди и друзья будут поголовно искренне радоваться за вас, после того как вы разбогатев, купите себе новую тачку, новую хату, чемодан луи виттон и отправитесь отдыхать на бора бора.

( Читать дальше )

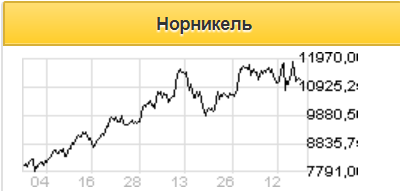

В текущих условиях дивиденды Норникеля могут составить 878 рублей на акцию

- 06 марта 2018, 21:08

- |

Консолидированная выручка увеличилась на 11% год-к-году до $9,1 млрд главным образом, за счет роста цен корзины металлов. Также сообщается, что средняя цена никеля в 2017 году составила $10411 за тонну, увеличившись на 8% по сравнению с 2016 годом.

Показатель EBITDA компании за 2017 год вырос на 2% год-к-году до $4 млрд, в основном за счет увеличения выручки от продаж металлов, что было частично компенсировано негативными эффектами укрепления курса рубля, а также единовременными социальными расходами и накоплением запаса палладия для удовлетворения контрактных обязательств в 2018 году.

Рентабельность EBITDA составила 44%, «что по-прежнему является одним из самых высоких показателей в мировой горно-металлургической отрасли», отмечается в релизе компании.

Несмотря на хорошую конъюнктуру рынка никеля во 2 полугодии 2017 года, ГМК отчитался хуже прогнозов по выручке, прибыли и EBITDA. Мы ожидали продажи $9,3 млрд, EBITDA $4,4 млрд, и прибыль около $2,3 млрд. Впрочем, по расчетам компании, цена на никель в 2017 году оказалась всего на 8% выше, чем годом ранее.Ващенко Георгий

Негативная реакция инвесторов связана с ростом долговой нагрузки до 2,1х EBITDA, что вызвано увеличением капзатрат и изменениями в оборотном капитале. Рост долговой нагрузки напрямую сказывается на дивидендах. В соответствии с ориентирами «Норникеля», долговая нагрузка 1,8х EBITDA (нынешний уровень для расчета дивидендов) — является предельным, когда на дивиденд может пойти 60% от показателя EBITDA. В текущих условиях это около 878 рублей на акцию суммарного дивиденда по итогам 2017 года. Хорошая доходность для акционеров (около 7,5%). Но в связи с ростом долговой нагрузки до предельной, после чего дивиденд сокращается, растет риск обострения конфликта акционеров и запуска так называемой «рулетки».

Прогноз по динамике цен и спроса на металлы у ГМК сдержанный. В частности, дефицит никеля на рынке почти исчезнет. Это, на мой взгляд, неприятная новость для акционеров. Это может означать рост вероятности сокращения дивидендов из-за риска роста долговой нагрузки. Я полагаю, что бумаги ГМК в ближайшие дни сохранят высокую волатильность, и в марте будут торговаться в широком боковом коридоре 10500-12000.

ИК «Фридом Финанс»

ТИНЬКОФФ ТЕПЕРЬ БРОКЕР. может новость кто-нить и публиковал.

- 06 марта 2018, 18:43

- |

стоит ли идти к нему?

как считаете?

считаю новость радостной

ЦБ выдал брокерскую лицензию «Тинькофф банку»

Банк России принял решение выдать лицензии профессионального участника рынка ценных бумаг на осуществление брокерской и депозитарной деятельности «Тинькофф банку», говорится на сайте регулятора

Трамп опять чудит.

- 04 марта 2018, 14:16

- |

Неутомимый Трамп делает одну глупость за другой. Сначала он заявил, что намерен на следующей неделе подписать указ об введение дополнительных пошлин на экспорт в страну стали и алюминия. Пострадают от этого не только враждебные Россия и Китай, но и дружественные Вашингтону Канада и ЕС. В Брюсселе уже заявили о возможности введения ответных мер. Развязать на ровном месте торговую войну с ЕС это сильно. The grate deed. Американские фондовые индексы на этой новости дружно пошли вниз. Но этого Трампу показалось мало. На встрече со спонсорами партии во Флориде он непонятно с какого бодуна назвал возможное «пожизненное» правление Си Цзиньпина в Китае «замечательным». Далее дословный перевод, который можно назвать бессвязным «потоком сознания» психически не совсем здорового человека. Цитирую: «Он теперь пожизненный президент. Пожизненный президент. Нет, Си замечательный. И смотри, ему удалось сделать это. Я думаю, что это замечательно. Может быть, мы дадим этому шанс когда-нибудь». Что стоит за этим набором слов? Интересно, когда Путин станет пожизненным президентом, Трамп будет комментировать это подобным образом, что, дескать, это замечательно, и мы должны дать ему шанс?

О чем сообщил Баффетт в очередном ежегодном письме акционерам

- 04 марта 2018, 12:20

- |

1. Почти 45% прибыли было получено за счет изменения налоговой политики, а не за счет собственных успехов компании.

2. Новая фискальная политика требует раскрывать и учитывать все нереализованные прибыли и убытки, что в дальнейшем будет оказывать существенное искажение на общую картину результатов.

3. Столкнулись с трудностями приобретения новых инвестиций из-за рекордного уровня цен на финансовые активы. Баффетт комментирует, что они в лучшем положении, поскольку СЕО других компаний вынуждены совершать сделки для поддержания собственного статуса прозорливых «всепогодных» инвесторов.

4. Купили рекордное количество T-bills, ждут возможности использовать эти средства для выгодных покупок в будущем.

5. Баффетт напоминает, что успех его компании заключается во влиянии сложного процента. За 53 года существования бизнеса регулярные реинвестиции дали свои плоды. Но это не отменяет факт существования возможного серьезного годового падения стоимости акций (как это было в прошлом на 37-65% целых 4 раза). Что дает им постоянное напоминание об опасности вложений с плечом.

( Читать дальше )

Продажа 2% акций Норникеля будет возможна через 5 дней после решения суда

- 27 февраля 2018, 23:52

- |

«На сегодняшних слушаниях в суде Лондона стороны согласились при поддержке судьи в том, что Whiteleave (структура „Интерроса“ — прим. ТАСС) не сможет купить более 2% [»Норильского никеля"] у Crispian в течение пяти рабочих дней после того, как суд вынесет решение на заседании, которое запланировано на 8-9 марта (по предыдущему графику — на 12 апреля)

Сообщается, что "Русал" удовлетворен результатами слушаний:

«Русал» удовлетворен итогом сегодняшних слушаний, поскольку он сохраняет статус-кво с предыдущего заседания. Компания была готова внести $8 млн в качестве гарантии, если в будущем выяснится, что претензии «Русала» были недействительными, и Whiteleave и Crispian понесли убытки, связанные с задержкой в реализации сделки"

В «Русале» продолжают настаивать на недействительности этой сделки.

ТАСС

Хороших вариантов для миноритарных акционеров ГМК, возможно, уже не осталось

- 27 февраля 2018, 18:01

- |

Как и обещал вчера, моё мнение про акции ГМК. Сразу скажу, мнение печальное. Складывается ощущение, что ни в одном из возможных сценариев положительных новостей для миноритарных акционеров ГМК уже не будет.

В случае запуска «русской рулетки», кто бы ни получил контроль над ГМК, он будет использовать баланс ГМК для выплат по долгам. Причём новому контролирующему акционеру для обслуживания 15-миллиардного долга, привлечённого только на покупку этого пакета (а есть ведь ещё и собственные долги компаний), придётся максимально напрячься и мобилизовать все ресурсы ГМК. Самый правильный и прозрачный механизм – через максимизацию дивидендных выплат самого ГМК (можно было бы платить по $2.5-3 млрд. в год, сократив инвестиционную программу) – вряд ли будет приемлем, т.к. в этом случае треть придётся отдавать миноритарным акционерам ГМК. Скорее всего, денежные потоки ГМК на несколько лет будут переправлены в сторону контролирующего акционера, для которого после получения контроля над компанией вопрос её стоимости может отойти на второй план. Не исключено, что победитель вообще захочет обвалить стоимость компании. Далее консолидация, делистинг, переупаковка и вновь выход на биржу. Неплохой вариант, чтобы отбить затраты. Как это делается, мы наблюдали на примере Полюса и Уралкалия.

( Читать дальше )

Конференция на Кипре сегодня

- 23 февраля 2018, 16:38

- |

Погода оптимальная: солнышко, ветерочек. Температура +19

Лариса Викторовна уже рассказала про дивиденды. Россети она продала. ФСК не держит, потому что не ясно че там будет. ГМК продала т.к. есть риск что дивиденды сократят. Мосэнерго не держит, не знает, выплатят ли там больше 25% прибыли или нет. Гадать не хочет.

Сейчас вот Сергей Елисеев выступает… Рассказывает про новые фичи OptionLab.

А сегодня с утра заходили в офис к Денису Матафонову (Nettrader) :)

Конфа проходит в Crowne Plaza. Неплохо! Мой номер в гостишке:

Половина людей приехали из России, половина живет тут. Народ тут вижу живет состоятельный, серьезные инвесторы, трейдеры, основатели фондов и т.п.

Вообще для февраля формат встречи прикольный. Жаль что вы не приехали конечно.

Как думаете, стоит ли делать такую конференцию на Кипре регулярно?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал