Избранное трейдера xfo

Суд с брокером. Часть 2 :про Регламент (договор)

- 03 июня 2018, 17:23

- |

Всем привет!

Это второй пост, посвященный судам с брокерами и управляющими компаниями.

Теперь поговорим о брокерском регламенте (договоре) как нормативное обоснование Брокера (УК) при подаче иска.

Скажите, вы полностью читали когда-нибудь регламент?

Ведь именно 80 % нормативного обосновании иска будет состоять из регламента, который у большинства профиков включает декларацию рисков (политический, работы торговых систем и др.), тарифы, формы документов итд.

Данный пост не является рекламным, целью которого является повышение правоприменительной практики в спорах с с брокерскими компаниями как среди инвесторов так и юристов.

Искренне хотел бы чтобы он был вам полезен.

Права и обязанности брокера (управляющей компании) детально закреплены в регламенте и различных декларациях.При этом, анализ показывает, что регламент (договор) является проброкерским, минимизируя правовые риски брокера.

Например, у Финама как и других брокеров есть такой положение о том, что если клиент в течении двух дней не оспорил отчет брокера, то все операции отраженные в нем считаются одобренными клиентом. Это положение занимает одно из центральных позиций в нормативном обосновании исков брокеров, поскольку в моменты, когда у клиента наступает маржин-колл, он находиться в таком психофизическом состоянии, что трезво оценить ситуацию и вспомнить про регламент не просто.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 0 )

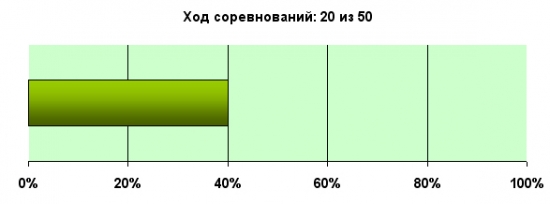

K.G.Б. vs А.Г. Управление портфелем активов для Алексея. Неделя 20.

- 02 июня 2018, 19:01

- |

Продолжаем наш марафон, подводим итоги 20 недель торгов.

Результат прошедшей недели:

( Читать дальше )

Тернистый путь в алготрейдинге(TsLab). Трейлинги. Заключительная часть

- 01 июня 2018, 14:30

- |

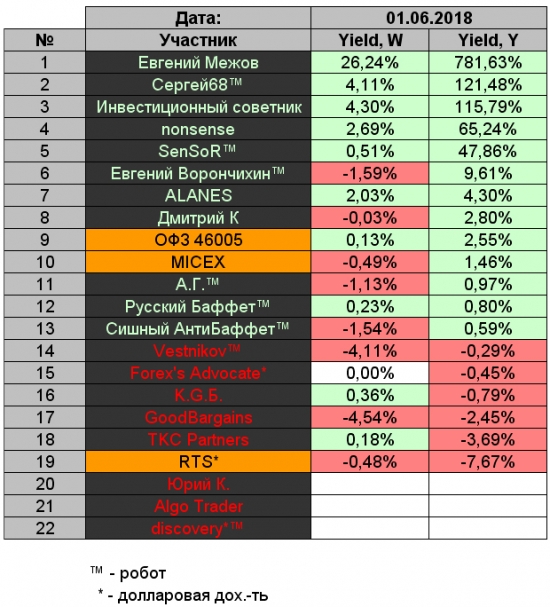

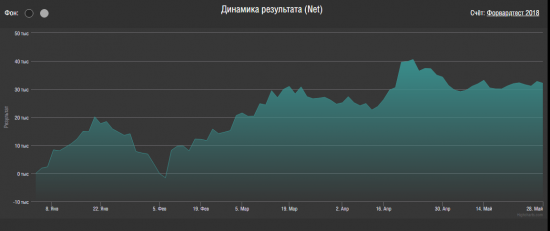

В ходе эксперимента сделала 5 скриптов, идея одна, выходы разные. Базовый скрипт выход тейк=стоп и 4 скрипта по разным трейлингам

История в профиле

Загрузила все сделки в сервис статистики, комиссия на круг 10 руб, 1 контракт РТС. Котировки только 2018 г, примерно до 28 мая.

Экспирация в марте: открытые сделки перед экспирацией закрываются, в день смены контракта котировки уже июньского контракта.

Входы в 10:00 исключены, выходы на первых минутах торгов также исключены.

Эквити

По результатам лидирует стандартный трейлинг, шорты у него сработали лучше лонгов

( Читать дальше )

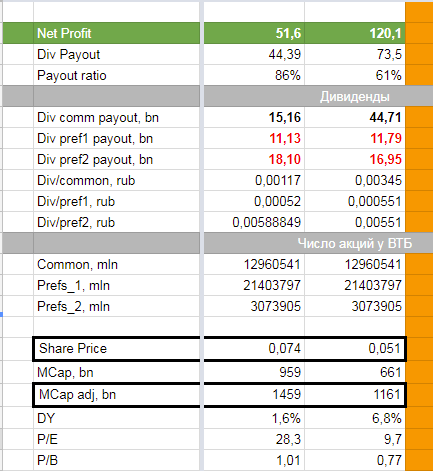

Как считать дивиденд по обыкновенной акции ВТБ за 2018?

- 01 июня 2018, 11:46

- |

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />А акции интереснее не стали. Более того, в 2015-м они стоили аж 8 копеек! Почему? Я давно говорил, что акции ВТБ просто были банально и сильно переоценены в прошлом, т.к. искусственно поддерживались. Поэтому когда наступило реальное улучшение бизнеса, на акциях это не отразилось.

Пробуем разобраться с фундаменталом.

Смотрим как связаны прибыль с ценой акции.

Обычка = треть уставного капитала ВТБ. До этого года на нее приходилось меньше половины прибыли.

Смотрим как полученная прибыль растекается по акциям:

Чтобы сосчитать, сколько надо заплатить прибыли на обычку, ВТБ посчитал среднюю цену за 2017 год и приравнял доходность по обычке к доходности префов. Кстати решение о том, чтобы сравнять дивдоходность по обычке и префам, принятое ВТБ в начале апреля, было прям невероятным подарком для владельцев обычки (выплата выросла в три раза), правда и это не помогло — акция стоит сейчас еще на 7% дешевле, чем до принятия того решения.

Доходность префов считается просто, их два — один с ценой 0,01 руб а другой 0,1 руб.

Я за вас посчитал, и упростил задачу.

( Читать дальше )

История одного робота.

- 31 мая 2018, 13:39

- |

Мотивирующим фактором в написании своего фрагмента истории, стал пост https://smart-lab.ru/blog/465721.php

В 2013 году собрал команду, для написания роботов. К этому времени была рабочая стратегия, которая давала Профит на фьючерсе индекса РТС. Основана была на индикаторе RSI. Торговал я её ручками, поэтому хотелось формализовать в робота.

Программа для написания робота была выбрана Omega Research TradeStation. Котировки и дополнительную информацию брали у Юрия Кондратенко, а так же с его сайта.

После написания и запуска робота в боевом режиме, начался поиск новых идей.

Было перелопачено куча информации по алго. Несчетное количество бэктестов. Получая положительный тест стратегии, глаза начинали загораться, думая вот он тот самый «ГРААЛЬ». Но по истечении определённого времени " Система ломалась" и вера в «Вечный двигатель» угасала. В это время проходил постоянный поиск новых стратегий. Временами компьютер работал сутками, оптимизируя те или иные стратегии.

( Читать дальше )

О тренде формально.

- 25 мая 2018, 00:36

- |

А точнее о том, как формализовать тренд в алго торговле на примере ТСЛаб.

Существует масса различных способов для определения тренда. Начиная от готовых индикаторов с “классическими” параметрами и заканчивая “супер навороченными” математическими моделями. Я же решил поделиться своими, относительно простыми, но весьма эффективными (с моей точки зрения) наработками по формализации тренда и созданию тренд-фильтров на их основе.

Итак, как человек, не верящий в систему с одним параметром, всякий раз при разработке нового алгоритма я пытаюсь впихнуть в него какой-нибудь фильтр, который изрядно увеличит количество этих самых параметров, а заодно и профит). Вбил я себе в голову, что нельзя торговать какой-то сетап (паттерн) в отрыве от контекста. Ну вот и фильтрую всё ненужное. Входим на пробой уровня в лонг? Только если глобально рынок растет! Продаем отскок от value area high? Только если глобально снижаемся, или во флете..

( Читать дальше )

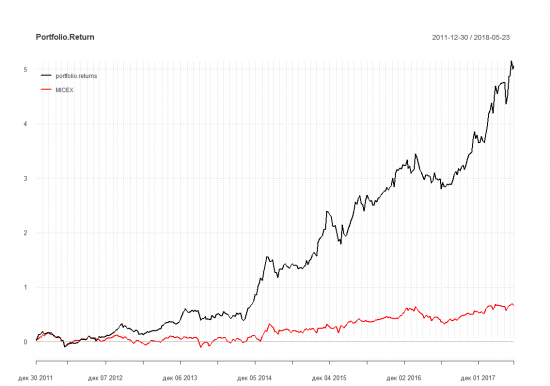

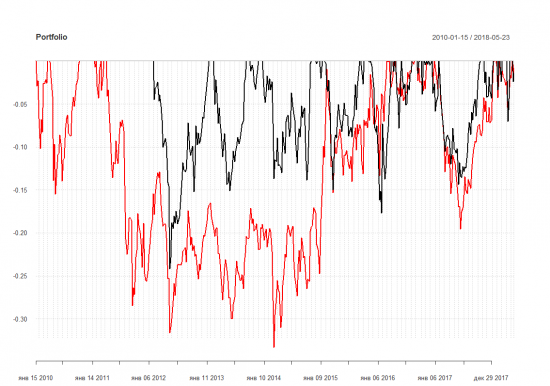

PortfolioAnalytics оптимизация портфеля по StdDev и ES

- 23 мая 2018, 20:05

- |

Так вот, суть стратегии простая, берем недельные ретерны стоков, далее оптимизируем веса стоков в потрфеле минимизируя StdDev и Expected Shortfall. В качестве трейллинг окна берем 4 месяца, ребалансировка раз в месяц. Компоненты следующие AFLT, ALRS, GAZP, GMKN, LKOH, MGNT, ROSN, SBER, VTBR, NLMK.

Результат стратегии

( Читать дальше )

АЛГО шайтан машин на золоте

- 14 мая 2018, 16:16

- |

Робот не использует теханализ, уровни, каналы, волны и т.д.

Работает по принципу товарного спекулянта, просто анализирует стоимость золота относительно любого другого инструмента, металлов, валюты,

и если в моменте стоимость его дороже чем обычно, то продает золото, если дешевле то покупает.

Запущен робот был вечером 8 мая, и к утру 10мая он сделал 100% к начальному депозиту $600.

всего 37 сделок, 31 в шорт и 6 в лонг.

2 в шорт остались висеть не закрытыми.

10 мая закрутил ему риски в два раза. В итоге за пятницу 11 мая робот закрыл всего 150долл прибыли и сгенирил просадку в 400 с лишним.

Открытые позиции

Такое впечатление что когда нужно было покупать он продавал, и наоборот.

Или рынок переиграл робота?

Выйдет ли он из этой ситуации самостоятельно или придется мне что то делать руками ?

плюсовать ваши комменты не могу пока, рейтинга не хватает. Плюсуйте.

Опционы для Гениев (весы из плотности распределения)

- 08 мая 2018, 21:54

- |

Что бы продолжить разбираться с зигзагом, нам надо вернуться к нашей вол оф вол с улыбкой. Потому как зигзаг, это все таки, торговля волатильностью и ее улыбкой. Берем наш график улыбки и тупо не него смотрим. По оси Y там отложены волатильности. В данном случае от 20 до 40. То есть на рынке представлены сразу много волатильностей и вы можете выбрать любую из этого диапазона. Одновременно это предполагает (имплайд), что волатильность будет меняться от 20 до 40. Или, это коридор волатильности, где она должна гулять. Остается понять, как она будет гулять. Фактически мы имеем распределение для каждого страйка и задано это распределением волатильности этого страйка. Поэтому, когда мы говорим, что БШ дает нам Гаусовское распределение это не так. БШ дает нам спектр распределений, из которых получается суммарное и оно может быть любым, или мы его можем сделать любым.

Одной из задач в опционной тематике, является нахождение волатильности БА через IV волатильности. При этом недостаточно сложить все волатильности и найти среднее или взять ЦС. Для этого нам надо присвоить каждой волатильности вес, ее значимость в данный момент. Я слышал про много методик. Начиная от открытого интереса заканчивая ценой. Действительно, вес придает d1. И мы можем использовать греки. Классически, взвешивают на вегу. Вега это тоже такое распределение в виде колокольчика, производная от N(d1). Тогда мы можем взглянуть на наш диапазон волатильностей, как на плотность распределения. Где центральный страйк и его волатильность имеет максимальное значение и чем дальше мы уходим от него, тем меньший вес представляет из себя каждая последующая волатильность.

( Читать дальше )

алго - мои системы, синтетика, корреляции

- 02 мая 2018, 17:53

- |

Если одним предложением то берутся 2-3 тикера, один торгуемый и 1-2 ведущие, складываются трендовые индикаторы на этих тикерах и торгуем по тренду на торгуемом тикере. Всё.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал