SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Костерин

Мысли про опционную науку...

- 28 января 2014, 05:40

- |

Часто в книжках или от опционных гуру можно услышать — дескать не всегда важна цена БА. Намного сильнее влияет на цену опциона волатильность. И даже если цена БА идет не туда, куда нам надо, то при увеличении волатильности мы вполне можем получить рост цены опциона.

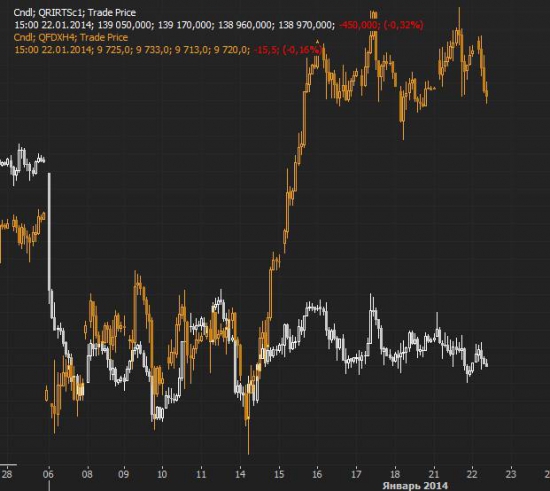

Собственно на картине отражены последние события. Волатильность коллов очень недурственно стрельнула — с 17 (чего-то там) до 21. Цена же опциона и глазом не моргнула — завалилась с 700 до 150, т.е. упала в 4.6 раза. И где? Где подъем цены в опциках?

Я, конечно, в опционах имею мало опыта, но с каждым разом я убеждаюсь в следующей мысли — все эти теты, веги, х… ги… волатильности — они вообще не нужны. Нам везде рассказывают красивые сказки про супер-формулу двух нобелевских лауреатов (никто не рассказывает, что в 98 они просрали фонд в несколько ярдов баксов), по которой можно рассчитывать стоимость опциона. А что от неё толку? В ней куча параметров (в том числе и эта волатильность, которая никому не известно как считается) — и все эти параметры меняются каждую секунду, каждый тик. Т.е., когда мы просто анализируем акцию (фьючерс), мы оперируем одним показателем (цена) и пытаемся понять, как он изменится со временем. А тут нам предлагают угадать вместо одного 3-4-5 параметров, чтобы получить цену ОДНОГО! Что-то здесь нелогично…

( Читать дальше )

Собственно на картине отражены последние события. Волатильность коллов очень недурственно стрельнула — с 17 (чего-то там) до 21. Цена же опциона и глазом не моргнула — завалилась с 700 до 150, т.е. упала в 4.6 раза. И где? Где подъем цены в опциках?

Я, конечно, в опционах имею мало опыта, но с каждым разом я убеждаюсь в следующей мысли — все эти теты, веги, х… ги… волатильности — они вообще не нужны. Нам везде рассказывают красивые сказки про супер-формулу двух нобелевских лауреатов (никто не рассказывает, что в 98 они просрали фонд в несколько ярдов баксов), по которой можно рассчитывать стоимость опциона. А что от неё толку? В ней куча параметров (в том числе и эта волатильность, которая никому не известно как считается) — и все эти параметры меняются каждую секунду, каждый тик. Т.е., когда мы просто анализируем акцию (фьючерс), мы оперируем одним показателем (цена) и пытаемся понять, как он изменится со временем. А тут нам предлагают угадать вместо одного 3-4-5 параметров, чтобы получить цену ОДНОГО! Что-то здесь нелогично…

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 36 )

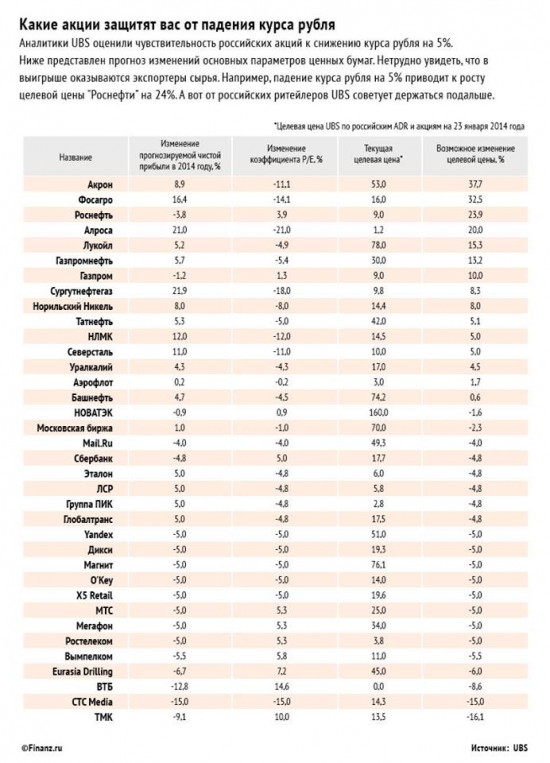

Падай, падай рубль...

- 27 января 2014, 22:05

- |

Мне кажется, что самым разумным способом страхования от рисков девальвации — является покупка реальных активов. Акции российских компаний — хороший вариант!)

Уровни работают всегда.

- 27 января 2014, 20:37

- |

Почему разворот от уровня хорошо работал во времена Ливермора и продалжает работать до сих пор и будет работать всегда.

Причина №1 за уровнем всегда стоят большинство стопов следовательно эта зона очень хороша для набора позиции, крупным игроком, с минимальным проскальзованием.

Причина№2 Крупный игрок, при сохранении интереса к своей позиции всгда будет защищать свой уровень, где он брал позицию, если он этого не сделает, рынок просто нарисует пробой и закрытие за уровнем что приведет к изменению мнения большинства участников рынка, другими словами толпа просто порвет его позицию.

Причина №1 за уровнем всегда стоят большинство стопов следовательно эта зона очень хороша для набора позиции, крупным игроком, с минимальным проскальзованием.

Причина№2 Крупный игрок, при сохранении интереса к своей позиции всгда будет защищать свой уровень, где он брал позицию, если он этого не сделает, рынок просто нарисует пробой и закрытие за уровнем что приведет к изменению мнения большинства участников рынка, другими словами толпа просто порвет его позицию.

Инвестиционные / спекулятивные идеи в отраслях и компаниях на 2014 год

- 26 января 2014, 11:51

- |

Идеи от Элвиса Марламова...

По нашему рынку.

- 24 января 2014, 14:01

- |

Меня удивляет одно, (по моему мнению)на рынке происходят фундаментальные движения, закладываются новые основы для будущих тенденций а на Смарт лабе всё обыденно)) Причины 1)Рынок падал в прошлом году. 2) Идёт девальвация рубля 3)Гос.органы будут играть на повышения капитализации(например, повышать обязательные дивидендные выплаты.) 4) Это касается мировой составляющей. ПЕЧАТАЮТ И НАПЕЧАТАЛИ столько, что вряд ли что сильно упадёт и не вернётся, нефть в том числе)) Да, согласен с тем что будет коррекция перед долгим трендовым рынком, но её у НАС точно не будет, девальвация всё отработала. Ребята, моё скромное мнение мне КРИЧИТ, когда как не сейчас вкладываться по крупному? )) Зарание отвечу на вопрос ко мне, к сожалению Я не торгую на Российском рынке, но слежу давно(уже привычка) все мои усилия на СМЕ. Но вот купил бы сейчас на всё ВТБ. Полюс золото. и третью часть разделил бы между удобрениями или прочей компанией с валютной выручкой(желательно с маленьким долгом)) Прошу Ваши комментарии и мнения)) Не стесняйтесь))

Кто контролирует ваш денежный поток?

- 22 января 2014, 16:10

- |

Азы, всё просто — но в этом и смысл, что всё просто в жизни, усложнять не нужно...

Оригинал взят у

fintraining в Кто контролирует ваш денежный поток?

fintraining в Кто контролирует ваш денежный поток? С.С.: Продолжаем учиться жить в условиях капитализма и разбираться в том, зачем нужны личный финансовый отчет и контроль над личными финансами.

С.С.: Продолжаем учиться жить в условиях капитализма и разбираться в том, зачем нужны личный финансовый отчет и контроль над личными финансами.( Читать дальше )

Давно пора закрывать брокерские счета на РФР

- 22 января 2014, 14:36

- |

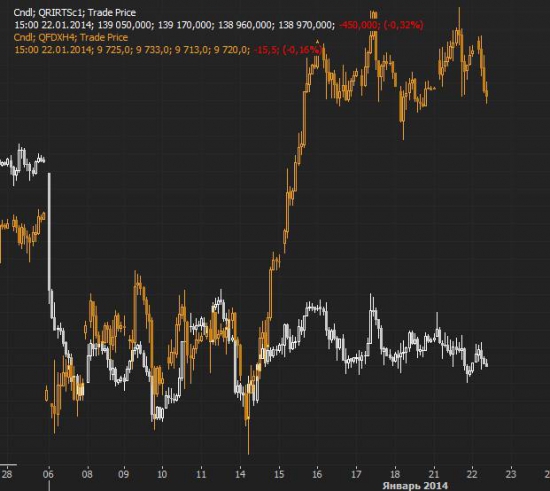

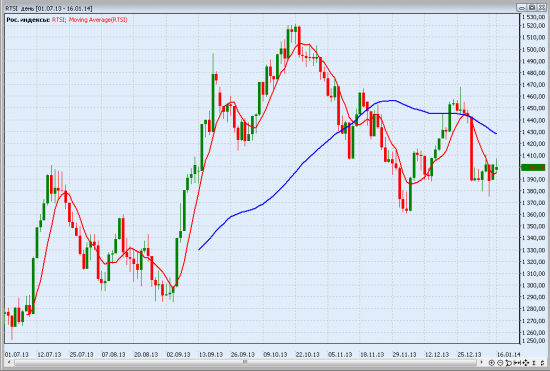

Сравнение фьючерсов ДАКС и РТС с начала года:

Где ДАКС а где ФРТС, думаю и без подсказок разберетесь))

Ваша прибыль, как спекулянта, складывается из движений актива ©. Если актив не двигается, то и прибыли не будет.

Ну что, Interactive Brokers? Или кто?

Где ДАКС а где ФРТС, думаю и без подсказок разберетесь))

Ваша прибыль, как спекулянта, складывается из движений актива ©. Если актив не двигается, то и прибыли не будет.

Ну что, Interactive Brokers? Или кто?

СИНТЕТИКА ты моя фантастическая

- 21 января 2014, 13:10

- |

Продолжая тему Lmax хочу выложить концепт, которым заразился в последнее время и лично мне интересно двигаться в данном направлении.

Я говорю про синтетические финансовые инструменты. Мельком я упоминал о них, в одно из своих недавних статей.

Многим известно, что торговать «пары» менее рискованно, чем торговать единичные инструменты(Single Stok), даже используя простейшие стратегии. Торгуя basket trading результаты, могут оказаться, более устойчивые, конечно многое зависит и от тикера.

Считается, что торговать пары лучше флетовыми стратегиями, используя спрэды инструментов с высокой корреляцией.

Для меня психологическая проблема заключалась в том, что на российском рынке трудно воспринимать флетовые стратегии, так как у нас, они работают разве что на Лукойле, да и граалем их мягко сказать не назовешь.

Решением данной проблемы стало осознание того, что большинство российских акций очень сильно коррелированы между собой. Тогда становится очевидно, что спрэд из таких финансовых инструментов будет стремится к возврату к среднему. На валютах происходят схожие процессы. Мало того, что валюта — это уже спрэд (дробь 2-х тикеров) — на них уже намного спокойнее торгуются контр-трендовые алгоритмы (как я демонстрировал в статье про BreakingBad на примере валют).

( Читать дальше )

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

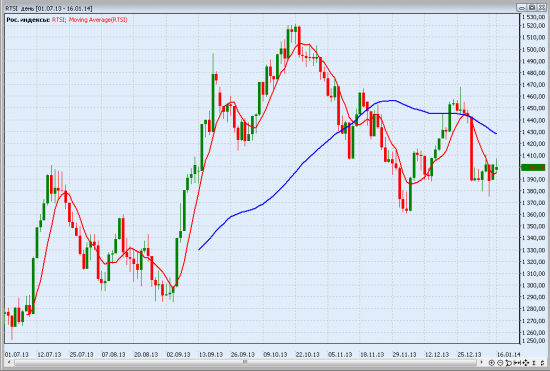

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал