Избранное трейдера Александр Костерин

Торговый план трейдера на 20 марта 2018 года

- 20 марта 2018, 08:35

- |

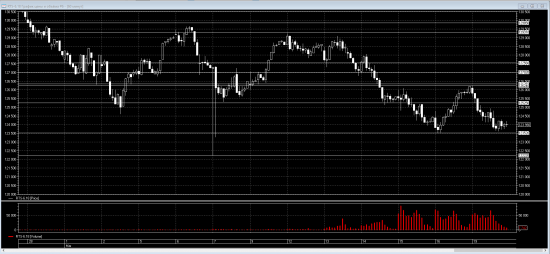

На торгах 19.03.2018, цены на фьючерс на индекс РТС пробили зону поддержки на 124870-124970. День закрылся на отметке 123990. Ближайшая зона сопротивления расположена на 126560-127020; следующий уровень сопротивления находится на 128070. Ближайший уровень поддержки находится на 123520; следующая поддержка расположена на 122220.

Торговый план: попробовать открывать короткие позиции, в случаях: удержания зоны сопротивления на 126560-127020; удержания уровня сопротивления на 128070. Попробовать открывать длинные позиции, в случаях: удержания уровня поддержки на 123520; удержания уровня поддержки на 122220.

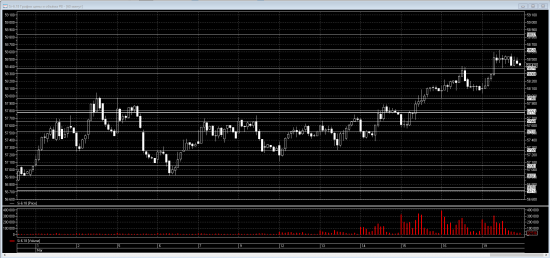

Торговый план для фьючерса на пару доллар рубль на 20.03.2018На торгах 19.03.2018, цены на фьючерс на пару доллар рубль протестировали зону сопротивления на 58410-58470. День закрылся на отметке 58420. Ближайшая зона сопротивления находится на 58625-58645; следующий уровень сопротивления расположен на 58837. Ближайшая зона поддержки расположена на 58244-58300; следующая зона поддержки находится на 57888-57941.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Опционы для Гениев (тест, покупаем опционы, много)

- 19 марта 2018, 20:51

- |

Сижу придумываю вам новое задание. (тестер и начало в прошлом топике) Сей час мы наблюдаем за одной переменной по воле. На сколько вола БА отличается от проданного опциона. А мне надо ввести еще 4 и так что бы у вас глаза не разбежались. И что бы для вас это было осмысленно. Не хочу казаться адептом продажи опционов, давайте разберем их покупки.

В этом случае у нас есть две волатильности. Волатильность БА и волатильность опциона. Мы покупаем опцион на ЦС и выводим дельту в ноль базовым активом. Стредл купили. Теперь позиция начинает жить своей жизнью. Для тех кто знаком с парным трейденгом, я бы объяснил это как покупка спреда на расширение. С одной стороны вы купили волатильность опциона (куплен колл), с другой стороны вы продали волатильность БА (продан фьюч). Теперь нам просто надо, что бы эти волатильности разошлись. Или БА уходит выше волы опциона, что вероятно. Или вола опциона уходит выше волы БА, что то же бывает. Теперь нам надо отслеживать нашу НД волу.

В нашем тестере все отражается так же. Только теперь «запас по волатильности» наш враг. Другом этот параметр становиться при отрицательном значении. Но у нас есть еще и собственная вола опциона. Поэтому вам придется самим внести формулу. При входе мы будем записывать волатильность по которой мы вошли, это ручками. Ниже сделайте ссылку на таблицу где открыты сделки ( в первой строке будет волатильность написана, при открытии позиции) и одно отнять от другого (вошли вола-опцион вола). Это будет показывать на сколько опцион просел или вырос. При отрицательных значениях этих индикаторов у вас должен быть плюс по экви. Еще можно добавить изменение волы за день и понаблюдать как много бывает дней, которые превышают волатильность опциона. Дальше все просто. У вас лотерейный билет. Если волы разошлись, будет плюс, если сошлись будет минус. И что теперь?

( Читать дальше )

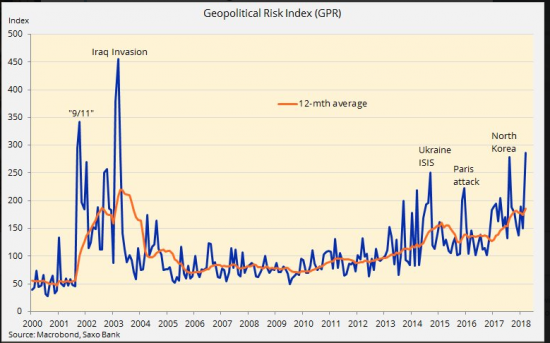

Индекс ГЕОПОЛИТИЧЕСКИХ рисков

- 19 марта 2018, 15:58

- |

Индекс геополитических рисков, рассчитываемый аналитиками SaxoBank, вырос до максимальных уровней с начала войны в Ираке в 2003 году.

Последние несколько лет рынки практически не реагировали на любую геополитическую напряженность, т.к. деньги, которые непрерывно вливались главными центральными банками мира (ФРС, ЕЦБ и Банк Японии), тушили любой пожар на рынках.

Но сейчас ситуация кардинально меняется. Растущая ставка LIBOR в долларах (выкладывал в телеграмме https://t.me/MarketDumki/215), программа количественного ужесточения от ФРС https://t.me/MarketDumki/184, и планы ЕЦБ осенью свернуть свою программу QE, лишат рынки излишней ликвидности. Так что рынки будут теперь гораздо острее реагировать на любую геополитическую напряженность. Ушло время низкой волатильности на рынках.

Опционы - дилетант о дельта-хедже продаж

- 19 марта 2018, 12:15

- |

Долго и нудно писать не буду, устал за последнюю недельку :) Работы было забавно много :) Отвык :) Всё-таки выборы — не хрен собачий!

Но не отметить кое-что тоже не могу.

Последнее время изо дня в день регулярно читаю статьи о пользе короткого рехеджа проданной гаммы. Дескать, чем ниже таймфрейм корректировки, тем по меньшей волатильности можно осуществить оную, и тем дешевле оно всё получится. И профит от продажи волатильности замироточит…

Так ли это? Давайте посмотрим.

К сожалению, я не отношу себя к гениям — слабоват математический аппарат (я хоть и к.ф.м.н, но физик, а не примат). Посему действую интуитивно-непрофессионально-примитивно. Одним словом, явно негений.

Вечером 06 марта в блоге крайне уважаемого мною ch5oh

( Читать дальше )

ГРААЛЬ вам с утреца!

- 19 марта 2018, 09:54

- |

Решил с утреца вам выложить Грааль.

Не люблю много воды, перейду сразу к делу.

Небольшая предыстория. Торгую на рынке с 2011 года. Как и все здесь перепробовал все стратегии. Пришел к выводу, что ни одна стратегия не работает кроме как на определенном промежутке времени. К 2015 году я это понял. После чего я разработал свою стратегию, которая подходи абсолютно всем: новичкам, работающим полный рабочий день и опытным долго торгующим людям.

Предупреждаю сразу: много заработать не получится

Предпосылки:

Я прочитал множество книг про трейдинг и бизнес книг и (богатый папа, тинькова, прайс экшн, опционы и даже!!! Конспекты Майтрейда!!! и еще книг 50-70 уже не помню). Улучшается только скорость чтения и то только про себя.

Проходил обучение в сначала в Финаме в Москве, потом и у всем известных лиц. Мне ничего не помогло.

Если даже вам повезет, и вы попадете в 2-3% торгующих в плюс, то потом все равно сольетесь (Я не знаю ни одного человека за 7 лет, который бы не слился или не ушел в минус на долго).

( Читать дальше )

Понимаю, что не по теме. Но : демо для multicharts.net

- 18 марта 2018, 14:32

- |

Квадрат Экономии Данилиных QED

- 18 марта 2018, 11:37

- |

Квадрат Экономии Данилиных QED

Ошибки должны быть дешёвыми и для удешевления

проигрышей создан Квадрат Экономии Данилиных QED

заодно олицетворяющий актив и пассив ведь незачем

участвовать крупными суммами в возможных проигрышах.

Применяя Квадрат Экономии Данилиных QED происходит

ожидание выигрыша без крупных проигрышей и в итоге

получается дождаться событий с коэффициентом 100.

Квадрат Экономии Данилиных QED заполненный ставками

соблюдая правила ставок экономит затраты в десятки раз.

Квадрат Экономии Данилиных QED исключая азарт

олицетворяет догон многопоточный догон многоканальный.

Квадрат Экономии Данилиных

вариант ускоряющийся где за каждое

развитие выше вероятность выиграть

( Читать дальше )

Скальпинг РТС

- 17 марта 2018, 12:32

- |

Всем привет. Очередная сделка по тренду по РТС, вход был выполнен на окате, от крупного объема в стакане. Соотношение в сделке 1к7.

( Читать дальше )

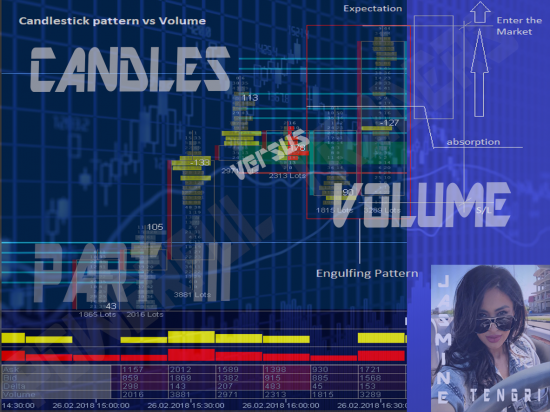

Симбиоз Свечного анализа и Объёмно-кластерной методики.(Часть III )

- 16 марта 2018, 20:22

- |

Всем трейдерам привет.

Сегодня Мы рассмотрим заключительную часть, востребованной темы посвящённой симбиозу «Свечного анализа и Объёмно-Кластерной методике прогнозирования рыночных цен», в рамках части исследовательской работы трейдера Jasmine Tengri. (благодарим, что поделилась частью материала. C уважением, верная тебе команда «Powerful Traders»)

*****************************************************************

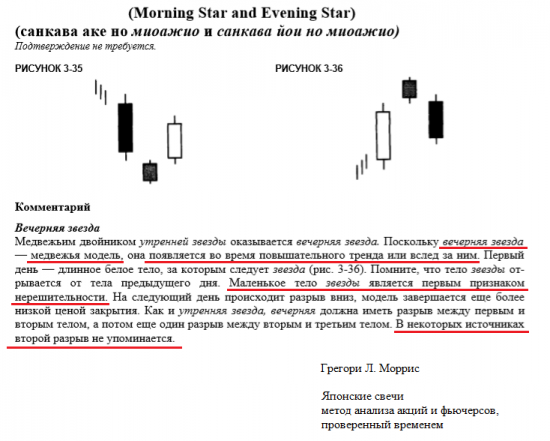

CANDLE — «EVENING STAR» (Вечерняя звезда)

5) Свечной анализ: Свечной паттерн «Evening Star» от Грегори Морриса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал