Избранное трейдера Александр Костерин

Фокус на Сбербанк

- 15 марта 2018, 09:58

- |

Доброе утро, сегодня вместо традиционного премаркета (там идеи те же) напишу мысли по Сбербанку. 07.02.2018 я писал заметку Он Вам не Газпром (https://smart-lab.ru/blog/450549.php) где расписал почему лонг и где остановки.

Первый уровень достигнут, начался откат и самое время порассуждать: где стоит ждать Сбербанк, а ждать его без сомнения нужно, поскольку все драйверы роста актуальны. И коррекция идет техническая к росту.

Как известно, чем сильнее движение, тем сильнее коррекция. Вчерашнее падение Сбербанка тому доказательство.

Итак, вот дневной график Сбербанка.

Конечной целью снижения ожидаю увидеть уровень 250, но не по-прямой, а после боковика 254-261. Перехай с текущих цен не ожидаю.

Тактика торговли: высокие отскоки заливать. На текущий момент 265,7 шорт. В боковике 254-261. Пробовать брать на отскок от уровней 258,3 и 253,9.

По причине высокой волатильности акции Сбербанка будут находиться в фокусе и стоит сосредоточить внимание на данном инструменте.

Всем хорошего дня.

- комментировать

- ★1

- Комментарии ( 9 )

Опционы для Гениев (разгибаем зигзаг на части)

- 15 марта 2018, 09:37

- |

По моему с зигзагом мы поторопились. Меня много спрашивали, как его построить, сколько он приносит, что будет если цена уйдет на 10% и прочее. Но ни кто не спросил про волатильность которую мы покупаем. Вообще к зигзагу мы пришли обсуждая дельта хеджирование. Если вы разберете свой зигзаг на части, что я всем рекомендовал сделать, то получим две стратегии. Вот картинка.

На самом деле мы можем рассуждать так. Мы продали путы и начали делать дельта хедж. Нас все равно чем его делать. Можно БА, а можно купить опцион. Он же тоже меняет дельту, только он меняет дельту со своей волатильностью. Если бы вы нарезали дельту с волатильностью кола, то у вас бы получилась та же самая картинка. И даже в статике мы видим, где зоны без убытка, где профитные, через день и пять. Но почему у нас поднялся один опцион и опустился другой? Конечно, вы теперь продвинутые гении и знаете про улыбку волатильности, но все же.

( Читать дальше )

Как распознать и использовать Locked-in Ranges (Диапазоны заблокированных позиций). Шаг за Шагом

- 14 марта 2018, 21:39

- |

Locked-in Range Analysis (Анализ диапазона заблокированных позиций, сокр. LRA) – метод интерпретации графика цены и объема, для определения направления преобладающих объемов открытых позиций, дисбаланс которых будет информировать о будущем рыночном поведении.

Русскоязычная версия книги представлена под названием «Locked-in Range Analysis: Почему большинство трейдеров обязаны потерять деньги на рынке фьючерсов (Форекс)» — Скачать PDF (0.8 Мб)

---------------------------------------------------

Диапазон заблокированных позиций (Locked-in Range, сокр. LR) – диапазон цен (торговый диапазон), где накапливается объем открытых позиций, от которого цена изменится в сторону, где преобладающий объем открытых позиций окажется заблокированным в убытке, так как цена больше не позволит закрыться в прибылях или безубытках.

Шаг 1. Распознавание цен и времени Locked-in Range

( Читать дальше )

Внимание! Осторожно с лонгами. Стеллиум в Овне.

- 14 марта 2018, 20:11

- |

06 марта Венера и Меркурий переходят в Овен и до 20 апреля в Овне будет стеллиум.

Эти энергии сообщают наступательный импульс, воинствующий индивидуализм.

Этот настрой склоняет людей не сдерживать свои порывы.

Будет стремление действовать не обдумывая, покупать на всю котлету, брать плечи, от чего хочу предостеречь. Сегодняшний слив на мамбе как подтверждение. И не надейтесь на стопы.

Терпение – это очень ценное качество в это время, но сложность в том, что его может хронически не хватать.

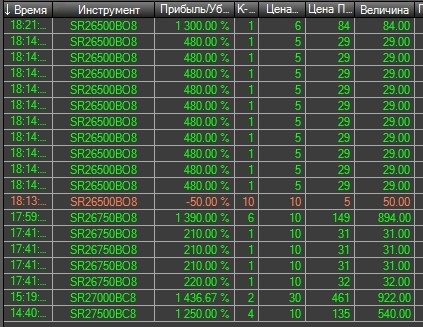

Движуха на опционах в экспирации

- 14 марта 2018, 18:35

- |

Объёмы минимальны, но зато проценты жгут! Как всегда в такие моменты, думаешь что вот надо бы хотя бы миллиона два запулить :)

Хороший пример, сколько можно заработать в экспирации, да ещё и хороший новостной фон

ЗЫ: столбцы слева—направо: время, инструмент, прибыль%, количество контрактов, цена покупки, цена продажи, величина прибыли руб.

ПАО «Почта Банк» (группа ВТБ) - Допка 1 967 754 акций

- 14 марта 2018, 16:41

- |

ПАО «Почта Банк»

Решения общих собраний участников (акционеров)

1. Увеличить уставный капитал ПАО «Почта Банк» на сумму 98 387 700 (Девяносто восемь миллионов триста восемьдесят семь тысяч семьсот) рублей путем размещения дополнительных обыкновенных именных акций на следующих условиях:

— количество размещаемых дополнительных обыкновенных именных акций ПАО «Почта Банк»: 1 967 754 (Один миллион девятьсот шестьдесят семь тысяч семьсот пятьдесят четыре) штуки;

— номинальная стоимость дополнительных обыкновенных именных акций ПАО «Почта Банк»: 50 (Пятьдесят) рублей каждая;

— форма выпуска дополнительных обыкновенных именных акций ПАО «Почта Банк»: бездокументарная;

— способ размещения дополнительных обыкновенных именных акций ПАО «Почта Банк»: закрытая подписка;

— круг лиц, среди которых предполагается осуществить размещение дополнительных обыкновенных именных акций: Банк ВТБ (публичное акционерное общество) (ОГРН: 1027739609391) и Общество с ограниченной ответственностью «Почтовые финансы» (ОГРН: 1157746823640);

( Читать дальше )

Все то о чем Вы догадывались про крипту но боялись сказать.

- 14 марта 2018, 12:40

- |

https://www.facebook.com/sergeax/posts/10157439963854062

Сделка на открытии рынка

- 14 марта 2018, 11:09

- |

Всем привет, записал еще одну очень красивую сделку, в первые минуты открытия рынка. Всё как всегда, я бы сказал классика: Уровень + Объем = Профит!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал