Избранное трейдера Александр Костерин

Trend is your friend

- 05 декабря 2016, 14:25

- |

Написать этот пост навеяло всеобщее ожидание разворота на рынке. «Вот-вот, сегодня, может быть завтра», — говорят комментаторы. Будет ли разворот, не знаю. Но знаю точно, что любая сделка должна быть на чем-то основана. Например, на анализе сделок на стадиях рынка, подобных сегодняшней. Должны быть выявлены закономерности, шорт при которых прибылен. И лишь при наличии системы, описывающей эти закономерности, мы можем входить в сделку.

Какая же сейчас стадия? ММВБ обновляет исторические хаи, Сбербанк – то же самое, Газпром – максимумы за последние 12 месяцев, и т.д. Поэтому и анализировать на наличие закономерности мы должны именно этот сегмент. Когда ММВБ и Сбер так обновлял хаи? В этом году. А еще? Очень, очень давно. В 2000-е. Как работал шорт в таких ситуациях? Надо выяснить, прежде чем продать.

Шортить можно лишь при выявлении прибыльной закономерности на стадии рынка, подобной сегодняшней. Вот при такой конфигурации свечей математическое ожидание положительно, поэтому…

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

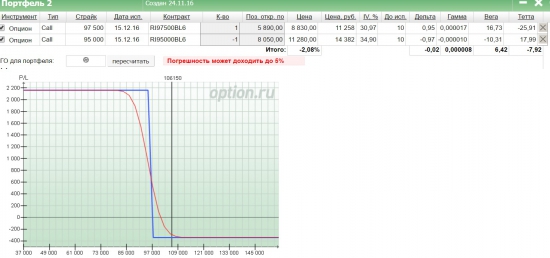

Колл спред по фРТС - как правильно ограничить убыток

- 05 декабря 2016, 14:13

- |

Анализатор опционов показывает такую экспозицию

Работать с опционами пока что только учусь, и вот столкнулся с новой для меня ситуацией

РТС пошёл против моей позиции.

На время когда сделан скриншот я могу продать за 8830 пп. купленный колл и выкупить проданный за 11280,

что приведёт к убытку +8830-11280=-2450

Когда строил позицию, продал колл и на счёт«начислялось» 8050 и «списалось» 5890 = итого сальдо «начисленного»

2160 (уже знаю, что опционы маржируемые и поэтому «начислялось» пишу в кавычках)

Итого я могу зафиксировать убыток -2450+2160= — 390 пп. здесь и сейчас.

Но т.к. ГОпримерно=400, и не мешает для строительства других конструкций, то можно оставить на экспирацию

Что будет, если оставлю позу на экспирацию:

Буду обязан продать фьючерс за 95000 и купить за 97500, что сгенерирует убыток -2500 пп., который покрывается «начисленной» суммой при покупке позы, то есть минус 2500 плюсь 2160 = убыток 340 пп.

Все ли верно в моих рассуждениях. Надеюсь на ответы опционщиков.

Критика приветствуется)

6 Важнейших уроков. Подробный анализ стакана #2

- 05 декабря 2016, 13:30

- |

- Принцип стакана (Level2)

- Разворотные модели в стакане.

- Исполнение между спреда, что значит ?

- Какие условия нужны для покупки пампа?

- Что такое фронтран.

- Как высидеть движение от хая до лоу ?

Индикаторы широкого рынка

- 05 декабря 2016, 13:19

- |

Общее состояние рынка или его определенных секторов оказывает огромное влияние на цену отдельной акции. Знание текущих условий широкого рынка является таким же важным для трейдера, как знание погодных условий — для пилота самолета перед вылетом. Цены разных акций, как правило, движутся в одном направлении все вместе. Эта тенденция особенно заметна на коротком отрезке времени. Кроме того, акции одного сектора обычно ходят вместе. И наоборот, отдельные акции, в которых происходят большие движения, существенно влияют на весь сектор. Особенно это относится к самым крупным и наиболее популярным акциям сектора. Чем выше капитализация компании, тем более вероятно, что движение ее цены будет влиять на поведение других бумаг из того же сектора.

Общее состояние рынка или его определенных секторов оказывает огромное влияние на цену отдельной акции. Знание текущих условий широкого рынка является таким же важным для трейдера, как знание погодных условий — для пилота самолета перед вылетом. Цены разных акций, как правило, движутся в одном направлении все вместе. Эта тенденция особенно заметна на коротком отрезке времени. Кроме того, акции одного сектора обычно ходят вместе. И наоборот, отдельные акции, в которых происходят большие движения, существенно влияют на весь сектор. Особенно это относится к самым крупным и наиболее популярным акциям сектора. Чем выше капитализация компании, тем более вероятно, что движение ее цены будет влиять на поведение других бумаг из того же сектора.

Знакомство с важными техническими уровнями рынка, рыночными условиями и их положительным или отрицательным влиянием на акции — надежный способ улучшить свою торговлю, что позволит регулярно увеличивать размер торгового счета. Знание состояния широкого рынка сродни взгляду с высоты птичьего полета. Оно помогает трейдеру избежать ловушек, связанных с краткосрочным шумом.

( Читать дальше )

Как ставить стоп, когда акция улетает

- 05 декабря 2016, 10:45

- |

Трейдеры часто шутят, что у медвежьих рынков нет поддержки, а у бычьих — сопротивления. Шутки-шутками, а часто это действительно так. Иногда акция растет с такой силой, что не успевает наметить уровни поддержки, за которые можно было бы зацепиться и поставить стоп-лосс. В таких случаях я использую метод люстры (Chandelier Exit). Звучит забавно, зато в точности передает суть.

( Читать дальше )

Продаем нефть, покупаем золото: соглашение ОПЕК.

- 05 декабря 2016, 09:49

- |

Предлагаю вашему вниманию еженедельную программу «Торгуем на Америке». В программе я рассказал о том что существенно повлияло на финансовые рынки на прошлой неделе и что ожидать от будущей, где можно будет заработать и на чем.

( Читать дальше )

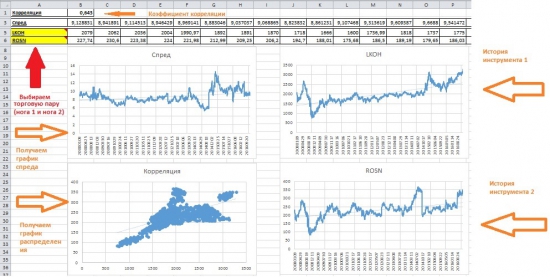

Парный трейдинг для начинающих. Файл помощник.

- 05 декабря 2016, 08:53

- |

Именно для новичков, мы подготовили простой файл эксель для расчета корреляции и визуализации спреда в парном трейдинге. В файле представлены основные акции, торгующиеся на российском рынке: Газпром, ЛУКОЙЛ, Роснефть, Сургутнефтегаз, Сбербанк, Сбербанк пр, ВТБ, ГМКНорНик, Северсталь, НЛМК, ММК. Период с января 2008 по сегодняшний день. time frame 1D

Скачать файл, абсолютно бесплатно можно здесь

Рецепты роста от ТИТОВА

- 05 декабря 2016, 07:14

- |

Это прямо следует из послания президента. Впервые главной темой его экономической части стал переход к устойчивому экономическому росту, а не вопросы макроэкономической стабилизации. Не до конца ясно, как эту установку будут воплощать наши финансовые власти, которые привержены идеям монетаризма и бюджетной дисциплины. Но кто бы ни проводил новую политику в жизнь, мировой опыт показывает, что ему придется реализовывать ряд обязательных в этом случае реформ.

Бизнес услышал в послании целый ряд важных для него вещей.

Во-первых, президент четко и ясно обозначил существующие проблемы в экономике. Некоторые были им названы впервые. Так, глава государства сказал, что высокая процентная ставка вредит экономике.

Во-вторых, он заявил, что проблемы носят внутренний характер. Влияние санкций на наши экономические неурядицы сильно преувеличено. Гораздо больше нам вредит попытка законсервировать сырьевую модель. Она успешно работала в нулевых, но сейчас надолго наступили времена дешевой нефти, и России жизненно важно искать новые источники роста.

( Читать дальше )

Видео с конференции "Практика трейдинга на биржевом товарном рынке"

- 05 декабря 2016, 00:24

- |

В субботу был на конференции “Практика трейдинга на биржевом товарном рынке”.

Огромное спасибо организаторам, модераторам и участникам. Получил огромное удовольствие от информации и организации конференции. Молодцы! Было очень много представителей коммерческих организаций, банков, УЖЕ БИРЖ!!!

Как и обещал – старался записать видео, для тех, кто не смог добраться в субботу. Есть небольшие проблемы со звуком с 8 по 30 минуту шумы. Приношу свои извинения за это неудобство.

Хочу сказать, что посетителей было много, очень много интересной информации. Смотрите сами…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал