Избранное трейдера Александр Костерин

Выполняю 3е домашнее задание по системе А.Резвякова

- 16 июля 2016, 05:21

- |

Если на следующей неделе пойдем выше, я опять буду восстанавливать позицию.

Желаю всем хороших выходных ))

- комментировать

- ★5

- Комментарии ( 11 )

Полезная статистика для трейдеров. Позиции трейдеров.

- 15 июля 2016, 23:48

- |

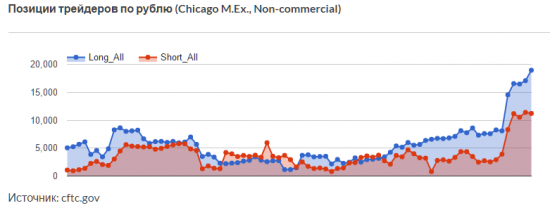

Позиции трейдеров (отчеты СОТ):

1. Нефть (NYMEX)

2. Нефть (Европа)

3. Рубль

4. Золото

5. Медь

6. Индекс доллара (DXY)

7. Газ

8. Индекс волатильности (VIX)

9. 10-летние трежериз

10. S&P 500

11. Британский фунт

12. Кредитно-дефолтные свопы (CDS)

Комиссия по торговле товарными фьючерсами опубликовала очередные отчеты СОТ.

Согласно ее данным по состоянию на 12.07 участники рынка активно ставят на дальнейшее укрепление рубля. Открытые длинные позиции устанавливают новые рекорды.

Также в последнее время на нашем долговом рынке наблюдается ралли ОФЗ, Доходности по ряду бумаг меньше на 2%, чем основная % ставка Центрального Банка.

( Читать дальше )

Аномальная активность наблюдается в 40-м страйке декабрьской серии на бирже ICE.

- 15 июля 2016, 21:56

- |

Роман Некрасов, основатель market-lab.org 15.07.2016 16:21

Роман Некрасов, основатель market-lab.org 15.07.2016 16:21 ( Читать дальше )

от миши ... уровни

- 15 июля 2016, 21:19

- |

www.youtube.com/watch?v=akjhMlF4ZsU

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

Нефть и спреды. Ответы на вопросы Часть 1

- 15 июля 2016, 11:46

- |

Вводная

Спасибо всем кто задавал вопросы по моему посту «Нефть: Откуда объемы? Из спредов вестимо ...» в 3-х частях, ссылка на Часть 3 http://smart-lab.ru/blog/338943.php

В рамках этого поста буду в основном отвечать на вопросы участника форума xfo из его поста http://smart-lab.ru/blog/339099.php, ему отдельное спасибо за исследование, пытливый ум видно сразу :)

Сразу хочу обратить внимание, на то что торговал я календарные спреды 9 месяцев, сейчас спреды не торгую, так как уволился из трейдинговой компании, а торговать спреды можно только, когда низкие косты, которые только компания и может обеспечить.

Спредами торговал: в основном, где были положительные результаты по gross profits — EURODOLLAR (не путать с EUR/USD), Euribor, природный газ, пробовал также спреды в газойл, нефть CL, сахар, Guilt, Swiss, какао, хлопок, кофе. Последовательность спредов отражает фокус, т.е. в основном торговал долговой рынок или STIRs (short term interest rates), где спреды самый развитый инструмент.

( Читать дальше )

Спреды на фьючерсы, деривативы, валютный своп, CME, Московская биржа и всё такое

- 15 июля 2016, 02:13

- |

Участник Denis2013 недавно поднял интересную тему

smart-lab.ru/blog/338943.php

а именно тему календарных спредов на фьючерсы. Интересная она потому, что:

- Это отдельные инструменты со своей ликвидностью, маржой, стаканами и своими собственными стратегиями, хоть они часто позиционируются как инструменты просто для удобного перекладывания из ближнего фьючерса в дальний (в самих проспектах CME видел такое)

- Там проходят достаточно большие объёмы (разумеется, в контрактах, не в деньгах), но, как я заметил, на CME, по крайней мере, эти объёмы в общие отчёты не идут. Подробности в конце поста.

- Сама по себе тема календарных спредов на фьючерсы довольно слабо освещается, даже на сайтах бирж их надо хорошенько поискать.

- За счёт низкой маржи можно нарисовать большой объём в ОИ, имея не так много денег. Спред — это линейный дериватив на фьючерс, в отличие от опциона, и у него низкая волатильность. Как тут выясняется, есть ещё деривативы на спреды — бабочки, кондоры и проч., у которых маржа ещё ниже.

( Читать дальше )

Павлик и мой СТЕЙТ

- 14 июля 2016, 21:50

- |

— Покажи свой СТЕЙТ, да покажи?

smart-lab.ru/blog/338930.php

Я вот свой СТЕЙТ только жене показываю,

да и то с годами всё реже и реже))))

Зачем ему мой СТЕЙТ как думаете?

Чем привлёк его смартлаб? — может услышал слово - гомотрейдинг и в надежде решил попробовать?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал