Блог им. xfo

Спреды на фьючерсы, деривативы, валютный своп, CME, Московская биржа и всё такое

- 15 июля 2016, 02:13

- |

Участник Denis2013 недавно поднял интересную тему

smart-lab.ru/blog/338943.php

а именно тему календарных спредов на фьючерсы. Интересная она потому, что:

- Это отдельные инструменты со своей ликвидностью, маржой, стаканами и своими собственными стратегиями, хоть они часто позиционируются как инструменты просто для удобного перекладывания из ближнего фьючерса в дальний (в самих проспектах CME видел такое)

- Там проходят достаточно большие объёмы (разумеется, в контрактах, не в деньгах), но, как я заметил, на CME, по крайней мере, эти объёмы в общие отчёты не идут. Подробности в конце поста.

- Сама по себе тема календарных спредов на фьючерсы довольно слабо освещается, даже на сайтах бирж их надо хорошенько поискать.

- За счёт низкой маржи можно нарисовать большой объём в ОИ, имея не так много денег. Спред — это линейный дериватив на фьючерс, в отличие от опциона, и у него низкая волатильность. Как тут выясняется, есть ещё деривативы на спреды — бабочки, кондоры и проч., у которых маржа ещё ниже.

Фишку с большим ОИ на маленьких деньгах можно провернуть и с опционами (простой вариант — дельта-нейтраль, затем посложнее — гамма-нейтраль), но, во-первых, из-за их нелинейности не всё так просто, а во-вторых, насколько я понял, занизить соотношение ГО/ОИ до упора с помощью опционных конструкций можно только на МосБирже (считал на калькуляторе option.ru). Зарубежные биржи такую «халяву» не дают, а расписывают довольно высокое ГО для каждой из стандартных опционных конструкций, которые они смогут распознать. Во всяком случае, мне так показалось, да и калькулятор ГО для других бирж я не нашёл. - Они действительно могут повысить ликвидность в дальних сериях

- На МосБирже они как бы есть, но фактически их нет

Теперь мои комментарии и умоизмышления.

Оказывается, видов спредов на CME довольно много

www.cmegroup.com/confluence/display/EPICSANDBOX/Futures+Spreads

Аналогом спреда можно считать валютный своп. У нас на бирже есть инструменты:

USDRUB_TOD — аналог «фьючерса» с поставкой сегодня

USDRUB_TOM — аналог «фьючерса» с поставкой завтра

USD_TODTOM — спред между ними

Только тут все даты не абсолютные, а относительные, поэтому свопы разной дальности невозможно синхронизировать на конкретную дату и все каждый день роллируют самый короткий, он же самый ликвидный, однодневный своп USD_TODTOM. В других активности почти никакой. Как я понял, по этой причине биржа вводит поставочные фьючерсы типа USDRUB_0916, чтобы была привязка к дате. Осталось только добавить к ним спреды :)

После прочтения постов Denis2013 появились вопросы. Удивило отсутствие вопросов у других участников в первых двух постах :). Доступа к CME у меня нет, проверить не на чем, на тему спредов в интернете пишут мало. Ну да по ходу дела вроде бы разобрался.

Особенно поначалу смутила фраза

и дальнейшие комментарии на эту тему (они уже потом появились, в третьем посте).Цена по которой Вы будете это делать, если по лимитному ордеру, будет = Цена ASK AUG16 – Цена BID SEP16

Сразу возникают вопросы:

— стакан у спреда отдельный? Или рассчитывается целиком из фьючерсного? Или комбинированный?

открываю это видео

www.youtube.com/watch?v=krIwq3iv038&t=56m40s

вижу толстый стакан по спредам. Но на самом деле сформировать стакан спреда из фьючерсов, а потом в нём торговать, невозможно. Потому что, если у фьючерса1 идут аски 44.00, 44.01, 44.02, а у фьючерса2 биды 42.00, 41.99, 41.98, то это всё смешивается в 5 разных бэндов спреда с дублированием объёма исходных бэндов фьючерса в разных бэнда спреда. Поэтому единственно возможный вариант — собственный стакан спреда, где вы покупаете СПРЕД по цене в ЕГО стакане.

— по каким ценам покупается первый фьючерс и продаётся второй, если мы торгуем спред? Идут ли сделки по спреду в ленту фьючерсов? Засчитываются ли в объёмы фьючерсов?

Математически ни по каким ценам фьючерс не покупается, сделок по фьючерсам вообще не происходит. Вернёмся выше по тексту к свопам. Сделки и стакан USD_TODTOM никак не связаны со спотом. Просто регистрируются обязательства участников: продавцов — по поставке валюты или товара, а покупателей — по выкупу товара. Продавец — это тот, у кого отрицательная позиция, неважно, как она получена. Сделки-то все безадресные. Вот купили мы спред MAY-JUNE по нефти за -1 доллар, у нас теперь положительная позиция на май и отрицательная на июнь, а 1 доллар кладём в карман. Если довести всё до экспир, то в мае НЕКТО поставит на площадку нефть и мы её забираем, а в июне мы поставляем нефть на площадку. 1 доллар спреда остался в кармане.

Технически, конечно, так нельзя, потому что эти поставки разнесены во времени, поэтому какую-то цену для фьючерсов нарисовать надо. Главное, чтобы разница между ними была равна спреду из нашей сделки.

В разделе education на сайте CME есть разные инфо. проспекты. Я прочитал доку про торги спредами на трежери. Суть такая: спред — это чисто внутренний контракт на бирже, после клиринга спред действительно превращается в две позиции по фьючерсам, цены фьючерсов берутся из сеттлмента, плюс нам начисляют деньги за разницу между спредом сеттлментов и нашим личным (либо другой вариант: одна цена берётся из сеттлмента, а вторая рассчитывается из первой и из нашего спреда).

Кстати, в этой доке упоминаются потенциально интересные Liquidity Analytics Tool, Treasury Pace of the Roll, Interest Rate Futures Liquidity Report, но ссылки уже нерабочие, и через гугл эти тулзы тоже не ищутся. Точнее, одна на их сайте всё ещё есть, но приложение не работает. Гады. :(

Почему «математический» подход, без всяких базисных цен работает на валютном свопе USD_TODTOM?

Спредов по нефти, например, за 24 месяца, порядка 300 штук. Если их не превращать во фьючерс, придётся по каждому спреду-инструменту считать его позицию. А инструмент свопа всего один — USD_TODTOM на 1 день (неликвид не считаю).

Квант времени поставки для валюты минимальный — 1 день. Либо поставляешь, либо переносишь. Даты относительные. Поэтому инструменты спокойно синхронизируются и взаимоуничтожаются.

Подробнее здесь:

smart-lab.ru/blog/214380.php

Конечно, если опираться на опыт свопов, непривычно, что у спредов могут быть сотни и тысячи стаканов :)

Комментарий по теме календарных спредов на Московской бирже. Хочется верить, она развивается, и шаг в этом направлении — фьючерсы на валютном рынке, которые должны включить в следующий понедельник.

Что же касается календарных спредов и срочного рынка вообще, моё мнение такое: приоритет для биржи — это валютная и денежная секция и её клиенты — банки, там же самый большой оборот. В новостях часто мелькает развитие операций РЕПО и всё такое прочее. А срочный рынок отдан на откуп спекулянтам, что, в общем-то, верно. Что ликвидного есть на срочке? Si, RTS, сейчас теперь BR. Если кто замечал, когда в Америке выходной и выключают USDRUB_TOD, то объёмы по TOM сильно проседают: уходят арбитражёры. Сишка эти года росла, но выросла до объёмов TOM и всё. Потому что это арбитраж TOMа + спекуляции в районе спреда. РТС — арбитраж сишки, тоже сильно проседает, когда TOD выключен. BR — реплика Америки. Всё, никакого фундаментала, хеджа, поставщиков, инвесторов или ещё чего. Какие нафиг календарные спреды для роллирования? :)

По поводу «больших» объёмов в нефти на CME. Если имеется в виду ОИ на дальних сериях, то частично можно согласиться. Хотя, в целом объёмы небольшие уже с января 2017, но вот DEC 17 имеет ОИ под 140к при 28к оборота. А август имеет ОИ 177к при 680к оборота. 17-й год залит благодаря спредам. А вот оборот на фьючерсе на дальних сериях падает очень быстро.

И как раз по поводу фактических объёмов небольшое расследование.

На ftp CME (ссылки есть в разделе Data — Datamine) есть семплы ордер-логов для скачивания, есть для спредов тоже. Я весь FIX не декодировал, а решил просто вычленить все сделки по коду «32=» — это объём сделки.

Это можно сделать простой командой типа:

grep -oP "32=[0-9]+" XCBT_MD_ZS_FUT_SPD_20160315 > XCBT_MD_ZS_FUT_SPD_20160315.txt

Для Windows надо скачать утилиту grep.

Чтобы не вписывать каждый раз имя файла, можно создать такой .bat файл

grep -oP "32=[0-9]+" "%1" > "%1.grep"

и вызывать его

grep.bat XCBT_MD_ZS_FUT_SPD_20160315

Дальше автозаменой в файле заменяете строчку 32= на пустоту, потом набор чисел можно вставить в Excel.

На ftp в папке delivery_reports также можно скачать отчёты с дневными объёмами по инструментам.

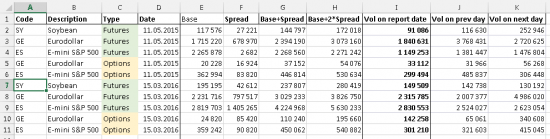

Какие результаты я получил:

Date — дата из файла ордер-лога.

Base — объём всех сделок в файле ордер-лога для базового актива (фьючерс или опцион).

Spread — объём всех сделок в файле ордер-лога для спреда

Base+Spread или Base+2*Spread — соответственно, сумма

Vol on report date — объём Globex из отчёта на ftp (для опционов берётся объём PUT+CALL)

Vol on prev day — объём на предыдущий торговый день

Vol on next day — объём на следующий торговый день

Объясню, для чего я добавил предыдущий и следующий день. Во-первых, ордер-лог частично залезает на предыдущий день, он начинется с 22 часов. Но там торгов мало. Во-вторых, вдруг там есть разница в часовых поясах. В-третьих, просто для справки.

Заметно, что в целом Base схож с отчётным объёмом того же дня. Резко выделяется ES Fu за 11.05.2015 и все опционы GE.

Откуда берутся такие сильные нестыковки — непонятно. Но похоже, что объёмы спредов в отчёте не присутствуют. Брать единичный объём спредов неправильно, потому что это НЕ базовый инструмент, а на клиринге он превращается в 2 фьючерса (не считая других типов спредов). Но если брать Base + 2*Spread, то расхождения с отчётом вообще огромные.

Получается, что объёмы по спредам могут составлять порядка 30% для товарных контрактов и иногда до 100% ближе к экспирации, но в отчёт по объёмам они не идут. :?

… пока писал это, обнаружил, что там две папки с семплами данных, в той, где я не смторел, есть данные по нефти, золоту и проч. Позже проверю, файлы очень долго качаются.

Ещё обнаружил папку indexoptionspreads, там на каждый день pdf-ки с текстом про оборот по опционам на ES и их спредам. Правда, последний файл за июнь 2015. Я взял для проверки несколько дней и сравнил эти данные с объёмами из отчётов. Они всё равно немного не стыкуются, но спредовые объёмы (~30% от базисных) в отчёте явно не учтены. Данные самых последних отчётов совпадают с диаграммой объёмов за последний месяц на сайте. С месячными отчётами я не сравнивал, но в общем, есть основания полагать, что спредовые объёмы в отчётах нигде до сих пор не фигурируют.

теги блога xfo

- CME

- forex

- акции

- ангола

- беларусь

- брокеры

- Броуновское движение

- валютная биржа

- валютный рынок

- ВВП

- газ

- грааль

- доллар

- доходы

- зкспорт

- импорт

- инвестиции

- казначейские облигации США

- календарный спрэд

- китай

- комиссия

- ликвидность

- миллер

- миллиардеры

- миллионеры

- Мировые биржи

- ММВБ

- Московская Биржа

- нефть

- Обмен валюты

- объем

- олигарх

- опционы

- оффтоп

- прикол

- пшеница

- российские акции

- россия

- рубль

- своп

- социализм

- спред

- сша

- тарифы

- тесла

- технический анализ

- топливо

- трежериз

- украина

- Усманов

- финансовые рынки

- форекс

- фрс

- Фьючерсы

- эконометрика

- экономика

- юмор

Напишу ответы сегодня думаю, если хватит времени сегодня :)

На СМЕ на самом деле спрэды активно торгуются не по всем действительно интересным продуктам. Все — точечно.

Очень сильные рынки по некоторым инструментам в Европе.

Чтобы нормально трейдить спрэды должен быть столь же нормальный брокер, который позволяет как минимум ставить лимитные ордера на любой срок, а не как на МБ. Ну, скажем, как IB

На МБ спрэды нормально не будут НИКОГДА. Потому как даже вроде как у спецов, кои считаются профи, нет полноценного понимания, что тут и как. Те же, кто знают, своими знаниями делиться не склонны. Есть причины :)

Да и какие нафик спрэды на МБ, на бирже, где сложно даже найти спецификацию контракта, чтобы узнать, например, дату и время экспиры (ну мало что...). А когда вроде бы найдешь, то надо непременно скачать файл. Файл, Карл! И не просто файл, а вордовский файл. И при этом еще не факт, что там можно найти то, что надо. И это даже не моветон. И даже не Крюгер из «Пятница, 13». Даже слов нет.

Ну и наконец, — даже если МБ когда-нибудь хотя бы сделает у себя информационно-прозрачный сайт, — для развития торговли спрэдами нужен расчет маржи (ГО) по типу SPAN-Margin, а не а-ля РашаТудей. И перспективы тут у МБ никакой. Если бы они хотели или могли, давно бы ввели, — как-никак лицензию на SPAN купили уже изрядно времени тому назад

Lilith, О_о заходим на сайт Мосбиржи, в строку поиска вбиваем нужный контракт и появляется страница со спецификациями, где всё расписано (включая дату экспирации и как она происходит) и не нужно ничего качать. Всё очень элементарно и просто.

Но есть определенные моменты, которые говорят об истинном отношении к пользователям. Вот оно у МБ — дрянное. Вот как был сайт РТС в самом начале, много допреж МБ, так таким он и остался за исключением кое-каких новаций и улучшений. Вот как сложно было всегда что-то найти на сайте ртс, так точно так же сложно и здесь.

А файлы в ворде — это как раз показатель. Многие фирмы запретили скачивать подобные файлы от кого бы то ни было уже как полтора десятка лет тому назад.

1. У некоторых спредов тик меньше, чем у фьючерса. Дальше сами думайте ;) Только тут нужны очень низкие комиссии. По комиссиям я вот не понял: Interactive Brokers приводит свои комиссии и комиссии бирж

www.interactivebrokers.com/en/index.php?f=commission&p=futures2

www.interactivebrokers.com/en/index.php?f=269&nhf=T

и пишет:

Non-member exchange and regulatory fees are applied, unless a client is pre-qualified by IB. Contact your sales person for more information.

Это что, можно как-то избавить себя от комиссий биржи?

У других брокеров, например, Lightspeed, навскидку нашёл только «просто комисссии» — про комисссию биржи ничего не сказано. Непонятно, она туда входит или нет.

2. Если поведение спреда отличается от броуновского (в теории так должно быть). Вся проблема в толстенной ликвидности (желающих заработать много), поэтому вы может очень долго ждать исполнения своего лимитника.

xfo, 1. @У некоторых спредов тик меньше, чем у фьючерса. Дальше сами думайте@

можно пример? ни разу не встречал такого

Хорошее обьяснили как соотносятся спредовый и основной стаканы. Но получается, если продавить спредовый стакан большой пачкой контрактов, то на цены фьючерсов это никак не повлияет.И тогда размер фактического спреда, т.е разницы между ценами контрактов, например, AUG6-AUG7 не будет соответствоать цене спредового инструмента AUG6-AUG7, правильно я понимаю?

Я приводил пример

www.youtube.com/watch?v=krIwq3iv038&t=56m40s

В деньгах стакан меньше, скорей всего, с учётом деривативов на спред, разных там бабочек и т.д.

Спред между фьючерсами может не совпадать, конечно, со стаканным спредом. На то есть арбитраж.

По идее продавливать надо менее ликвидный инструмент (легко двигающийся), а перекрываться на более толстом, только не забывайте, что арбитражёры тоже не спят, и на продавливании вы только потеряете деньги.

+1 -1

то вторая разность будет

+1 -2 +1

Это стандартная бабочка, с меньшим ГО.

Следующие разности

+1 -3 +3 -1

+1 -4 +6 -4 +1

и т.д. по треугольнику Паскаля («подумаешь, бином Нютона!» :) )

Но из-за того, что кривая спредов — кривая, а не прямая, с некого числа N волатильность дериватива N-го уровня начнёт расти.

Синтетическая бабочка на скрине у Denis2013 имеет большую волатильность, чем спред.

smart-lab.ru/uploads/images/01/88/25/2016/07/13/08b63e.png

smart-lab.ru/blog/339156.php