Избранное трейдера Александр Костерин

Рынок это случайность или закономерность?

- 31 августа 2015, 14:40

- |

В этой статье изложены мои личные мысли, которые уже длительное время помогают мне не искать возможностей там где их нет и сосредоточиться на правильных вещах. Естественно это только мои мысли (мнение, если хотите), и никто не обязан слепо с ними соглашаться. Материала достаточно много, поэтому я буду сокращать некоторые места.

Сам я торгую на NYSE и NASDAQ. Занимаюсь поиском неэффективного поведения крупного капитала. На мой взгляд, это единственная возможность вытаскивать деньги из рынка на постоянной основе. Многие может быть сейчас не совсем понимают о чем идет речь, но об этом как ни будь в другой раз. Сейчас пойдет речь об информации по трейдингу, которую можно найти в интернете, книгах и все различных обучающих курсах.

Готов спорить, если вы читаете этот ресурс, то такие понятия как поддержка, сопротивление, тренд, канал и еще миллион подобных для вас не новы. Основная масса трейдеров пытается нанести вышеприведенные понятия на график и при их помощи с определенной долей вероятности ответить на самый главный вопрос: куда пойдет цена после касания той или иной линии (пробой или отскок). От сюда вытекает море стратегий и методов торговли.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 12 )

Ждет ли США рецессия в 2016 году? Мнение Goldman Sachs

- 31 августа 2015, 13:26

- |

В ходе работы профессионалам в области инвестиций с Уолл-стрит приходится отвечать на разнообразные вопросы об экономике и финансовых рынках.

Наиболее распространенными из них являются: когда ФРС повысит процентные ставки? Как укрепление доллара может повлиять на портфель? Что происходит в Китае? Что ждет Грецию?

В новом аналитическом отчете стратег Goldman Sachs Дэвид Костин обратил внимание на неожиданный вопрос клиентов: каковы перспективы наступления рецессии в США в 2016 году? Ответ эксперта однозначен: такой сценарий не входит в прогноз Goldman Sachs.

Конечно, ситуацию нельзя назвать простой. С одной стороны, рынок труда формально улучшается, доверие потребителей находится на высоком уровне, цены на недвижимость растут, а американские акции находятся неподалеку от рекордных отметок. Однако это не может длиться вечно. Инвесторы указывают на такие угрожающие сигналы, как затяжное падение цен на сырье, слабые макроданные из Китая и их влияние на прочие страны, неопределенность в Европе.

Тем не менее, по мнению Goldman Sachs, текущая экономическая экспансия в США является продолжительной (6 лет), однако достаточно слабой, что соответствует начальной-средней фазе цикла. Аналитики прогнозируют рост американского ВВП на 2,2% в 2015 году, на 2,4% — в 2016 и на 2,2% — в 2017 году.

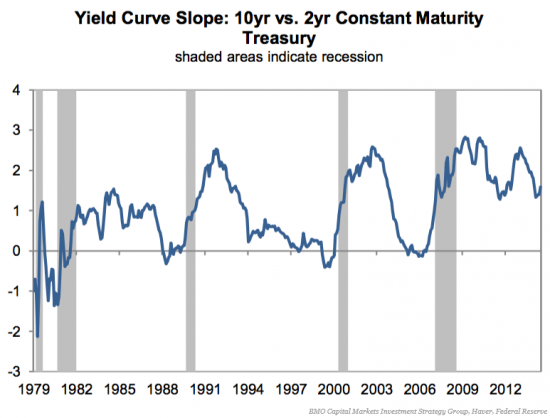

Примечательно, что популярным опережающим индикатором рецессии является перевернутая кривая доходностей американских гособлигаций, когда краткосрочные ставки превышают долгосрочные. Однако на приведенном ниже графике видно, что текущая ситуация далека от пререцессионной.

БКС Экспресс

Сила и слабость ETF на волатильность

- 31 августа 2015, 12:55

- |

Рынок продолжает радовать хорошей волатильностью, в скором времени выложу все интересные сделки за последние пару недель… А пока разберем недавние силу и слабость ETF на волатильность по отношению к рынку.

Сила VXX:

1 — SPY с открытия тихо начал расти, на что VXX отреагировал не взяв даже свои утренние лои (вырисовавыется один из самых правильных стопов).

2 — Рынок пробивает хаи дня, волатильность не подходит к своим предыдущим лоям.

3 — Рынок очень хорошо отрастает, пробивая все новые и новые хаи дня. Волатилность, как это часто бывает, выносит поздних покупателей, но при этом она сквизает лишь всего до предыдущих лоев. Ну а дальше уже при первых проявлениях слабости SPY — VXX просто взрывается.

( Читать дальше )

Анализ всплесков объема

- 31 августа 2015, 11:13

- |

Почти каждый трейдер пользуется объемами. Как их правильно использовать?

Почти каждый трейдер пользуется объемами. Как их правильно использовать?

Существует много способов использования технического анализа для генерирования прибыльных сделок с хорошим соотношением риска и прибыли. Но продавцы программ, построенных на основе технического анализа, зачастую преувеличивают силу простых технических инструментов. Чтобы добиться успеха, трейдер должен не только правильно применять свои методы, но и пользоваться техническими инструментами не так, как другие. В данной статье мы рассмотрим новый метод анализа объемов и его возможное применение в стратеги торговли, которую можно использовать на различных тайм-фреймах.

( Читать дальше )

Позиция по нефти.

- 31 августа 2015, 11:03

- |

P.S. Для золота сейчас драйверов роста нет, даже наоборот. Растут ожидания повышения ставки в сентябре, так что если в нём сидеть, то долгосрочно. Если ставку повысят, то именно в этот день золото покажет дно, возможно ниже 1100$.

Brent: рост на выходе - это не тренд

- 31 августа 2015, 08:07

- |

Нефть по 20$ в течении ближайших 2 лет

- 30 августа 2015, 22:02

- |

Самое интересное, что практически в первой главе рассказывается про эластичность спроса и предложения. Предполагаю, что сейчас ярые противники мне ответят, что в нефти давно экономики нет, только политика. И я с вами соглашусь. Но с одним условием, в предложении нефти политика играет первочередную роль, а в спросе нет. Именно из-за политики при снижении цены у нас предложение растет, а не падает (вопреки основному закону экономики). Но вот со спросом другое дело.

Нефть все таки в мире в основоном покупается не государствами и коммерческими организациями. Тут можно дискутировать, но я останусь при мнении, что нефть это все таки товар-сырье, а не финансовый инструмент. Значит нужно подумать, кто является конечным покупателем сырой нефти? Правильно это НПЗ. Причем НПЗ очень часто покупают сырую в своей же НК по какой-то внутренней цене. Остаются некоторые сторонние НПЗ, у которых нет или недостаточно своих месторождений.

( Читать дальше )

Анализ доходности облигаций на примере ОФЗ.

- 30 августа 2015, 12:16

- |

BY INVEST.KOBLENTS.RU · 29.08.2015

Своими словами про облигации.

В данной статье я постараюсь максимально доступным и простым языком объяснить выгоду от инвестирования в облигации и показать процесс оценки доходности облигаций на примере ОФЗ (облигации федерального займа).

Возможно активным трейдерам и инвесторам данная статья покажется не интересной, но это не так страшно, так как в первую очередь она направлена на начинающих инвесторов, которым первые шаги даются нелегко.

Итак, сначала пару самых общих слов о том, что такое облигации. Здесь наверно все и так все знают.

Облигация (бонд, bond) — долговая ценная бумага, владелец которой фактически становится кредитором участника рынка, выпустившего данную облигации. В соответствии с параметрами выпуска облигации, эмитент (заемщик) обязуется выплатить владельцам облигации всю сумму займа (номинал) в определенные сроки, а также, как правило, дополнительный процент (купон) за право владения деньгами.

( Читать дальше )

Вторая серия или Mortal Combat.)))

- 29 августа 2015, 20:45

- |

Кто не вкурсе, вот первая «серия» smart-lab.ru/blog/270158.php с чего собственно и идет контьюнио ...

Для начала хочу отметить что критика не была мне приятной, но в любом случаи спасибо за комменты, и особенно за лайки!

Много людей писало что я типа не умею считать и не понимаю математику, в том числе теорию вероятности, спорить на эту тему

не буду скажу лишь одно,-прав только тот у кого получается! Это на мой взгляд единственный критерий правоты, во всяком случаи

в трейдинге.Ну да ладно, хорош демагогии, перехожу непосредственно к теме, так как я обещал что практически любую систему

можно сделать прибыльной, должен пояснить, что речь идет о действительно системах основанных на реально существующих

закономерностях, а не на машках, или стохастиках!

Простой пример реально существующей закономерности: после тренда всегда флет, и наоборот!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал