Избранное трейдера Александр Костерин

Пробой 2100, говорит о формировании вершины, DJIA, S&P500. Нас ждет веселое лето!

- 05 июня 2015, 07:43

- |

И длина и узость боковика являются беспрецендентными.

На недельных графиках сформировался сигнал на продажу.

Мы у исторических верхов рынка аля июль 2007 года, это даже не июль 2011.

Итак, 4 пули убивающие любо тренд:

1. Достижение сильного уровня — имеем. Стоим под уровнем 4 месяца.

2. Дивергенция на осциляторах — имеем. На недельках MACD есть дивер.

3. Пробой растущего тренда — имеем.

4. Разворотная фигура — тут как позволяет ваша фантазия.

Добавлю лишь волновой анализ Эллиота.

Финальная волна роста с октября 2014 завершена.

Более того, вчерашний пробой уровня 2100 по фьючерсу S&P500 перечеркивает разметку, допускающую финальную волну роста в район 2150.

Цели снижения рынков лежат, на уровнях октябрьских низов.

На сегодня, 5 июня запланированы важные события: выход NFP в 15.30.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Дмитрий Шагардин про экономику и рубль

- 05 июня 2015, 00:51

- |

Рекомендую.

сМарт-Лаб Дмитрий совсем забросил, но на ФБ — он пишит активно.

Успешных инвестиций!

Интересная пятница для доллара

- 04 июня 2015, 23:51

- |

Добрый день!

В среду по выступлению Марио Драги можно было судить о оптимистичности ЕЦБ и намерении проводить программу количественного смягчения до конца, несмотря на недавний рост инфляции. Возможно, в центробанке ждут более уверенного восходящего тренда по инфляции, а не просто коррекции в общем даунтренде. Также господин Драги вскользь упомянул о высокой волатильности и сказал, что бороться с ней не будет, дескать, участники рынка должны рассчитывать на свои силы.

А завтра нас ждут данные по рынку труда США. Скорее всего, мы увидим оптимистичные цифры по «нонфармам», что может продолжить рост доллара, который в данный момент просто корректируется.

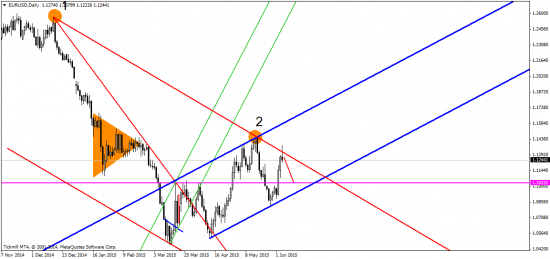

EUR/USD

На дневном графике цена уперлась в точку 3 даунтренда и формирует разворотную свечную модель «падающая звезда»:

Поэтому, если день так и закроется этой свечой, выставим продажу от середины звезды:

( Читать дальше )

Вечерний анализ Si с помощью Market Profile

- 04 июня 2015, 22:51

- |

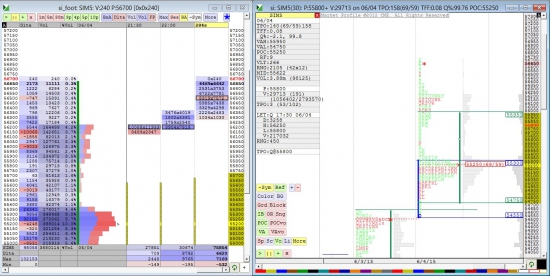

Как и писал утром потенциал сегодня неограничен и вместо 3% рынок прошел уже 4% и пока останавливаться не собирается. Сегодня развился хороший трендовый день. Все параметры показывают очень сильный контроль покупателя. Объемы дня остались на уровне 55250 (внизу дня), область значения тоже осталась в нижней части. Такое убегание цены от области значения может сработать, как натянутая резинка, т.е. цена может импульсно вернуться к области значения. Сейчас судить об этом рано, надо смотреть открытие завтра. Пока все шансы за продолжение роста.

План, который накидал утром, исполнен. Цели озвученные взяты. Вошел немного поздно, отвлекся на писанину поста. Да и подержать можно было до сих пор, так, как потенциал роста сегодня неограничен. И развился хорошо. Но исполнился профит, а сам не наблюдал в этот момент рынок. Положу скрин сделки, чтобы не быть голословным.

( Читать дальше )

ProValue это... способность Выкинуть Компанию!

- 04 июня 2015, 17:26

- |

Почему так?

Чтобы детально проанализировать компанию требуется много времени. Чтобы разобраться в финансовой отчетности отдельной компании, и тенденциях развития индустрии в целом требуются знания, определенная настойчивость.

Однако, часто достаточно беглого экспресс анализа методами ProValue Analytics, чтобы понять, стоит ли дальше рассматривать компанию для инвестирования, или стоит держаться от нее подальше.

Вэлью подход в инвестировании имеет различные стратегии, но всегда ищется первоклассная возможность для заключения сделки. Нет возможности?? — занимайтесь своими делами и не лезьте в рынок.

Хотя люди не имеющие терпения, обуреваемые жадностью и страхом не могут совладать с собой. Они думают «Что-то у меня деньги на счете без дела лежат, нужно что-то купить!!!»

( Читать дальше )

Инвесторы в панике избавляются от гособлигаций Германии и США

- 04 июня 2015, 17:10

- |

В середине апреля эти бумаги торговались с доходностью 0,049%, за неполные полтора месяца они рухнули в цене более чем на 8%.

Панические распродажи продолжаются и на других рынках суверенного долга. В четверг на европейских торгах аналогичные 10-летние казначейские облигации США торговались с максимальной с октября доходностью в 2,4%. С начала недели она подскочила на 24,3 базисных пункта.

Доходность бумаг Италии в четвергг увеличилась еще на 3 б.п. — до 2,21% годовых, Испании — на 4 б.п., до 2,18%, Франции — на 6 б.п., до 1,23%.

До нового 6-месячного максимума подскочила доходность гособлигаций Японии — 0,503% годовых. Максимальный за два года скачок показали доходности бумаг Австралии — 15 б.п., до 3,04% годовых.

«На рынке настоящая паника, если посмотреть на то, что происходит в Европе», — сказал Bloomberg главный стратег по долговым рынкам D&F Man Capital Markets в Нью-Йорке Том ди Галома. По его словам, трейдеры вынуждены отменять встречи — многие надеялись, что после просадки и достижения ключевых уровней на рынке появится спрос, но его нет.

( Читать дальше )

Лекции по трейдингу: Паттерны (часть5) NEW!

- 04 июня 2015, 15:37

- |

Лекция по техническому анализу от Алексея Маркова, в которой он рассказывает, как правильно входить в позицию.

Приятного просмотра!

Как это работает.

- 04 июня 2015, 14:26

- |

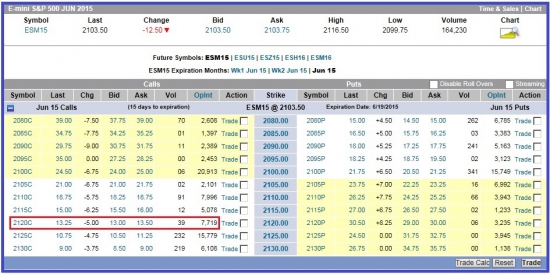

Это позиция эквивалентна покупке Put и носит название синтетический пут. Мне был задан вопрос, почему не купить пут, зачем продавать фьючерс и покупать колл для создания синтетического пут. Смысл этих двух позиций разный, и состоит он, прежде всего, в разного качества рисках. Качество риска, а не величину риска — это главное, что следует принимать во внимание трейдеру. Предпочтение — управляемому риску, при котором управление не влечет за собой выход из позиции и увеличения ее стоимости. Именно такой управляемый риск возникает при создании синтетического пут.

Максимальный размер риска при покупке «голого» пут опциона равен 100%. Управлять риском можно либо принятием убытков, либо увеличением риска довложением средств в позицию: купить/продать другие опционы или купить/продать БА.

При создании синтетического пут размер риска определен изначально и он не станет выше никогда, но он может быть ниже. Время, заложенное в длинном колл опционе, дает возможность смягчить убытки от движения цены вверх, а при движении цены вниз взять прибыль точно так же, как и при простой продаже фьючерса.

Точно так, как это случилось сегодня. Вчерашняя продажа фьючерса принесла мне +16.5 пунктов, а колл опцион подешевел, и сейчас он стоит 13 пунктов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал