Избранное трейдера Александр Костерин

фьючерсы FORTS

- 20 мая 2015, 15:39

- |

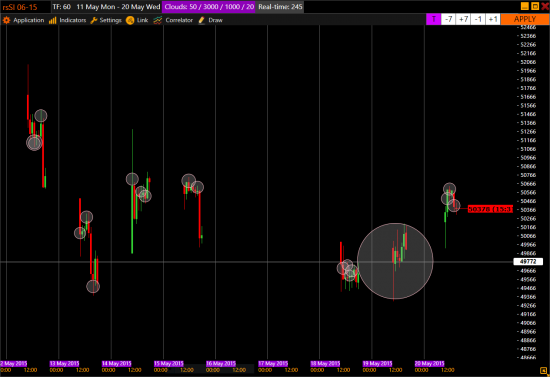

Теперь можно визуализировать цепочки принтов на графике на росс. рынке, что очень удобно.

К сожалению пока доступен только базовый Cloud Algorithm, но и его должно хватить.

Зарегистрировать доступ можно здесь.

Инструкция здесь.

Ниже пример по RI и SI. За настройками обращайтесь в skype.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Как я зарабатываю на бирже. Иллюстрация работы торговой системы :)

- 20 мая 2015, 13:43

- |

В последние несколько лет в своей торговле использую специально разработанную расчетную торговую систему.

Система рассчитана на долгосрочный стабильный рост портфеля и предполагает наличие достаточно большого депозита (от 5, а лучше от 10 млн).

Принципы построения торговой системы изложены в:

smart-lab.ru/blog/225721.php

Ниже приведен график (дневки), иллюстрирующий работу системы по Сургуту-преф.

Покупки обозначены буквой «А», при этом острие буквы указывает на дату и уровень покупки. Цифра рядом обозначает объем сделки.

Продажи обозначены буквой «V», при этом острие буквы указывает на дату и уровень продажи. Цифра рядом обозначает объем сделки.

Фиолетовым цветом выделениы открытия шортов.

( Читать дальше )

Итог удар в быка.

- 20 мая 2015, 13:23

- |

Сильные уровни на скриншоте добавил еще. Я думал с чего это так много по маркету били в шорт под что, а вон оно как вышло с утра ЕЦБ заговорил на следущий день.

( Читать дальше )

Рубрика интересная экономика - “Индекс отходов” (Wastes Index)

- 20 мая 2015, 12:39

- |

Уровень жизни людей определяется их потреблением. А всё, что мы реально потребляем, рано или поздно превращается в бытовой мусор. С другой стороны, промышленное потребление характеризуется объемом промышленных отходов. Поэтому экономическую эффективность цивилизации можно характеризовать отношением объема бытовых отходов к общему объему отходов, составляющему сумму бытовых и производственных отходов.

“Идеальная цивилизация” имела бы индекс отходов равный единице (всё идет в дело, отходы только бытовые). Абсолютно неэффективная — имела бы значение индекса, равное нулю (всё идет в промышленные отходы, все в поте лица трудятся, но ничего не потребляется). Критерий получил название “индекса отходов” (Wastes Index), был принят и сегодня все активнее используется с сравнительной экономике и экономической географии для сопоставления стран и даже отдельных регионов.

С помощью введенного индекса был проделан сопоставительный анализ целого ряда стран. Результат оказался впечатляющим: индекс отходов для развитых стран оказался сосредоточенным в весьма узком диапазоне от 0.19 для Японии до 0.26 – для Великобритании.

( Читать дальше )

арбитраж

- 20 мая 2015, 10:35

- |

Хочу написать о статистическом арбитраже или парном трейдинге, как о стратегии, которая сейчас к сожалению не работает. Эта стратегия очень хорошо работает в моменты падения рынка, когда корреляция между акциями в одном секторе возрастает.

Чтобы вы меня лучше поняли, дам вам пример из сегодняшнего трейдинга. Вчера после закрытия компания DY показала хороший квартальный отчет и торговалась выше на уже на 7$. Эта компания из сектора инфраструктурного строительства, сектора который в течении года не рос вместе с рынком. В этом секторе также находятся акции MTZ и PWR, от которых по логике вещей нужно бы было также ожидать какого то движения наверх сегодня, но скорее всего этого не произойдет.

Пытаться искать остаточного движения в DY тоже не умно, поэтому единственное, что остается, так это шортать DY, если она откроется +14% в надежде на быстрый откат, либо покупать ее с открытия в районе +3-4$.

Идентификация разворота - набор сигналов. Торговля коррекции.

- 20 мая 2015, 09:49

- |

Ретроспектива

В одном из материалов из категрии «дневник сделок» были описаны сигналы по которым идентифицировался недавний разворот по фунту. Кроме того, там еще полный алгоритм открытия, сопровождения и закрытия позиции — кому интересно, можно почитать.

Там была картинка (см. ниже)… Картинка результирующая сделку — приход цены на короткий трендовый мувинг по викли (второй слева), что является отработкой сигнала «потеря потенциала для движения» (описание здесь, здесь и здесь).

Что важно в контексте текущей ситуации — это месячный график (крайний слева). На нем указан уже сформированный сигнал на коррекцию на север -

( Читать дальше )

Мысли по итогам дня. Риски хорошей коррекции на российском фондовом рынке увеличились.

- 19 мая 2015, 19:18

- |

Непростым и весьма насыщенным оказался вторник для российских инвесторов. По итогам дня рублёвый индекс просел на 1.14%, а валютный индекс РТС потерял почти 2%. Под давление продавцов попали абсолютно все сектора российского фондового рынка, исключением лишь стали акции банка ВТБ, которым удалось после отчёта прибавить почти 1.5%. Согласно отчёту, чистый убыток банка по итогам первого квартала 2015 года составил 18.3 млрд. рублей, но эта цифра оказалась немного лучше ожиданий. С технической точки зрения, для российских индексов теперь открылась дорога вниз. В июне стоит готовиться к более существенной коррекции.

Индекс ММВБ достиг диапазона поддержки 1620-1650 пунктов. Как только он будет пробит и мы увидим закрытие дня под ним, то про покупки российских акций на некоторое время точно лучше забыть.

Ключевой новостью вторника стало решение европейского регулятора (ЕЦБ) увеличить объём скупки облигаций в мае и июне из-за низкой ликвидности рынка в июле и августе. Не исключено, что ЕЦБ опасается паники на рынках из-за возможных проблем Греции. На этом фоне основные европейские индексы взлетели почти на 2%, а вот европейская валюта резко ушла в штопор и за несколько минут потеряла к доллару более 1%, а по итогам дня потеряла более 1.5%. Рост доллара на глобальном рынке форекс незамедлительно привёл к коррекции по всем промышленным и драгоценным металлам, и оказал дополнительное негативное давление на котировки нефти. Потери на рынке сырья в среднем составили 2-3%.

( Читать дальше )

Немного о Тимоти Сайксе

- 19 мая 2015, 15:13

- |

Секрет успеха американского трейдера Тимоти Сайкса — разработанная им торговая стратегия, которой он последовательно придерживается в трейдинге на протяжении уже 6 лет.

Суть стратегии – это торговля “в шорт” акций, отобранных определенным образом с использованием фундаментального и технического анализа, анализа новостного фона, а так же внутридневной активности акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал