Избранное трейдера yuryss

Как выставлять стоплоссы?

- 06 июля 2019, 20:18

- |

все очень просто, если тренд то тейкпрофит выставляем далеко а стоплосс близко, если боковик, то наоборот.

это объясняется тем что в боковике вверх и вниз вероятность меняется нелинейно, а стоплосс и тейкпрофит линейно.

в тренде текущее значение цены находится на хвосте диаграммы вероятности, а там характер кривой носит больше линейный характер,

выгодность TP и SL определяется ее наклоном.

Зная кривую распределения и величины SL(стоплосса) и TP (тейкпрофита), можно вычиcлить матожидание (P1*TP-P2*SL, где p1 и P2 вероятности в точках TP и SL). Если матожидание положительное, то сделку можно осуществлять иначе нет

- комментировать

- ★17

- Комментарии ( 22 )

Можно зарабатывать на одном лишь соотношении прибыли и убытка?

- 12 июня 2019, 19:03

- |

Решил тоже поддержать интерес к тестированию алгоритмических торговых систем.

Есть такое мнение, что даже при соотношении прибыльных и убыточных сделок в 50/50 можно зарабатывать, если прибыли брать в 3 раза больше чем убытка. То есть, можно даже просто на подбрасывании монетки зарабатывать.

По-моему, даже кто-то известный из гур говорил про этот грааль...

Ну что ж, давайте проверим эту теорию. Сильно глубоко исследовать не будем, думаю, будет достаточно поверхностных тестов для общего представления.

Для тестов взял нефть и период тестирования 04.01.2019 – 25.04.2019, 1 минутный ТФ. Система входит случайным образом в лонг или шорт 1 контрактом и открыта может быть только 1 позиция. Выход по стопу в минус 5 тиков или по тейку в 15 тиков. 3 к 1 как положено. Комиссия и проскальзывание не учитываются – повысим вероятность заработка.

Сделал 6 проходов и вот что получилось (зеленым — % годовых, красным – макс. просадка):

( Читать дальше )

Как определить хорошую точку входа? (часть 1)

- 03 июня 2019, 12:37

- |

От более стратегического видения рынка, который я описывал, например, в статьях:

https://smart-lab.ru/blog/534372.php

https://smart-lab.ru/blog/535384.php

https://smart-lab.ru/blog/536789.php

предлагаю перейти к тактическому и задумаемся, как оценить качество того или иного алгоритма входа в позицию по некоторому инструменту.

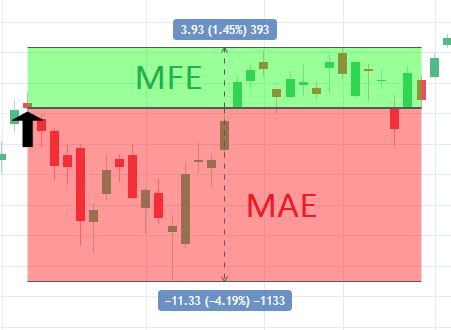

Одним из таких подходов является MFE/MAE анализ. Что это такое? Рассмотрим рисунок ниже.

( Читать дальше )

Finviz - Парсим список тикеров без подписки и гемороя

- 17 мая 2019, 22:40

- |

ПЕРЕЗАЛИЛ!

ZIP:

drive.google.com/file/d/1on689eozzTWX3cT0mVoZk5bfDCd0Uryl/view?usp=sharing

*UPD

GIT:

https://github.com/MaxTsyp/Parse-Finvize/tree/master/ParserFinviz

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

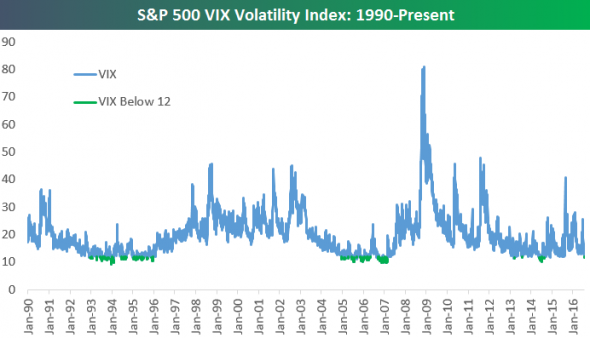

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

в тему случайности цены

- 26 апреля 2019, 22:35

- |

Смотрим статистики по торговому инструменту

- 24 апреля 2019, 10:10

- |

Для примера, я скачал дневные данные открытий, закрытий, максимумов и минимумов фьючерса Brent биржи ICE за последние 30 лет. Так выглядит график цен закрытия для этого инструмента:

Посчитаем некоторые статистики для Brent:

Процент растущих дней: 50.01%.

Средний возврат дня: 0.023%

Фактически это означает, что использовать инструмент Brent для долгосрочного инвестирования не очень хорошая идея. Так как средний возврат дня близок нулю, а процент растущих дней от общего количества фактически совпадает с процентом падающих дней.

Далее рассмотрим следующие статистики:

Процент растущих дней, если предыдущий 1 день падал: 40.71%

Процент растущих дней, если предыдущий 1 день рос: 59.72%

( Читать дальше )

Как оценить торговую систему?

- 23 апреля 2019, 10:56

- |

Заметка продолжает вот этот ряд, наставляющий новичка на тяжкую правду: smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика).

Как оценивать систему? То есть предположим, что уже есть система, на тестере. Есть важные показатели стратегии, есть не очень. Прибыльность, максимальный дродаун, максимальный период просадки – это всем понятно. Менее очевидно, но важны: средняя прибыль на сделку и профит-фактор. Если тестер показал меньше определенных значений, торговая система не работает. И неважно, какая там прибыль. Вообще неважно, хоть 500% годовых.

Средняя прибыль на сделку важна, потому что это показатель хрупкости системы.

Если у вас на стадии теста средняя прибыль вышла 0.02% на сделку, это, весьма вероятно, приговор. В конкретных цифрах это, например, средняя прибыль в 10 единиц с контракта ценой 50000 единиц. Такая прибыль висит на соплях. Если чуть подует ветерок – повысятся комиссии, спреды, чуть изменится рынок – она опрокинется. При этом тестер может нарисовать вам любую прибыль, но вы должны быть умнее его. Начиная от 0.1% уже терпимо для гиперликвидов (на Московской бирже последние десять лет это были фьючерсные контракты на доллар и индекс РТС, сейчас еще брент). Проверял – терпимо, работает. На менее ликвидных инструментах показатель должен быть сильно больше.

( Читать дальше )

Основы (генерация волатильности , часть 3)

- 23 апреля 2019, 10:23

- |

Последние что мы сделаем с нашими ценами. Зададим лимиты по волатильности. Я постараюсь сделать график РИ, дневной, с настоящими характеристиками. После чего мы сможем проверить на нем различные стратегии.

Мы используем хорошо забытую методику имени Орнштейна-Уленбека. В общем, это основа, из которой все понемногу брали и почетные имена забыли. Качаем файл и смотрим формулу:

https://cloud.mail.ru/public/2TTp/33yg8KSna

Это дифур и его решение. Где х(t) это наша искомая волатильность на следующий день. При этом мы получаем три члена. Альфа «а», которая отвечает за среднее значение и уровень притяжения. Битта «б», отвечает за скорость этого «притяжения» и сигма за границы «коридор». Если вы, когда ни будь, слышали такое название «компрессор лимитер», то это оттуда. На листе «ОУ» видны свойства этой формулы. У нас есть некий ряд со средним 5,6. Мы можем задать альфу 5,6 и битту 0,5. Мы получим ряд со средним 5,6, но более «сплоченную» вокруг среднего значения. Чем больше у нас битта, тем ближе мы к среднему значению. Можете поменять цифры в зеленой зоне и посмотреть, кто за что отвечает.

( Читать дальше )

Робот на синтетике

- 17 апреля 2019, 12:01

- |

Выпустил его с начала года в песочницу на депозите 250 т.р.

Понаблюдаю за ним годик, если попрет, то увеличу ему депозит.

Сделки очень часть закрываются в плюс. Вот одна из красивых сделок:

За первый квартал должно было получиться 32 863 руб. прибыли, и вот такая эквити:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал