Избранное трейдера zh77

Записки кухонного трейдера. Философия трейдинга.

- 24 января 2016, 20:34

- |

БОГ над всем.

Цель торговли — получение дохода.Торговая деятельность опирается на аксиомы, правила и гипотезы.

Аксиома — не подлежащее проверке утверждение, принимаемое за конечную истину. Аксиом не должно быть много. Евклидова геометрия построена на пяти аксиомах. Смени пятую аксиому — получишь новую геометрию (Римана, Лобачевского).

Пока аксиоматика не разработана. Примеры аксиом.

1. Биржа — автоматизированная система организационного типа.

2. Дерево куклов.

3. Тренды существуют.

4. ФА работает.

5. ТА работает.

6. Доход измерять в сильной валюте (Шадрин — привет).

Правило — проверенная на практике гипотеза, имеющая логическое объяснение и/или теоретическое обоснование. Правило должно поддаваться формализации. Из правил создаются алгоритмы, а на их основе — программы торговли. Если из правила нет исключений, то это не правило, а аксиома.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Дарю безвоздместно трейдерскому сообществу

- 23 января 2016, 20:25

- |

Дарю безвозместно трейдерскому сообществу.

www.cftc.gov/dea/futures/deacmelf.htm

Ссылку видите сверху? Обьясняю что это: Переходя по этой ссылке, вы увидите инфу по изменениям в позициях по фьючерсным контрактам и ОИ этой (закончившейся) недели по отношению к предыдущей неделе, которые торгуются на CHICAGO MERCANTILE EXCHANGE (СМЕ).

Информация по этой ссылке обновляется раз в неделю в конце дня пятницы.

Конечно есть и другие источники где многие получают данную инфу (неисключено что искаженную), но думаю самое надежное все таки получать инфу из первых рук. А именно от регулятора.

Инструменты которые есть в данной таблице на текущий момент следующие:

1. RANDOM LENGTH LUMBER

2. FEEDER CATTLE

3. CHEESE (CASH-SETTLED)

4. RUSSIAN RUBLE

5. CANADIAN DOLLAR

( Читать дальше )

Опционы для переростков ( календарный спред"л)

- 23 января 2016, 14:22

- |

Спред это такая разница между покупкой и продажей на одно и то же. Фьюч на рубле стоит 81 рубль и в то же время 79 рублей. Это спред. В общем я не буду тупить, а начну про опционы. Опционы у нас квартальные с погашением каждый месяц. Спецификация описана на бирже. И вот здесь возникают некоторые неэффективности, которые можно использовать. Каждая серия опционов имеет свою волатильность. Опционы разных серий имеют свои свойства. И эти свойства соответствуют БШ. Возникают заманчивые идеи использовать эти свойства. Постараюсь объяснить это на примерах с помощью пальцев и картинок.

Мы рассмотрим спред в виде кошечки. Купленный стреднгл дальний и проданный ближний. Но начнем по порядку. Эту стратегию называют, еще, опционной топкой. Мы балансируем между большей теттой ближнего стренгла и нейтралим вегу дальней серии. Представим себе бытовую ситуацию. Вам надо сварить суп, или выплавить тротил из бомбы второй мировой войны. Для работы на бирже, второе более близко по сути. Вы берете большую кастрюлю с некоторым количеством воды и ставите на огонь.

( Читать дальше )

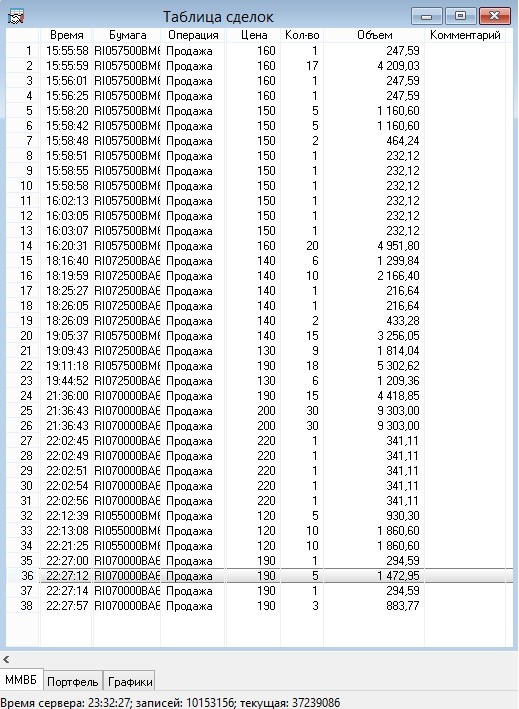

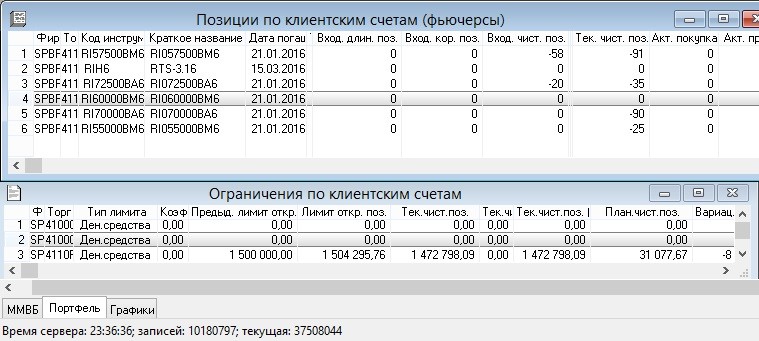

ОПЦИОНЫ #3, счет 2. ИТОГИ. +5.16% за 7 дней. Депозит 1.5м

- 22 января 2016, 12:28

- |

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), по-этому сразу продолжим.

Анонсов для этого счета я не делал, по-этому раписываю подробно все свои действия в течение недели.

Счет 2. День 1, 15 января.

Момент на рынке неплохой, RI уже свалился к 65000 пт. Открываю наиболее подходящие для ситуации позиции.

Позиция и счет:

( Читать дальше )

Моя Философия Трейдинга …

- 19 января 2016, 15:40

- |

Для Жизни нужна Вода… И каждому Человеку тоже ...

А если Источник этой Воды — исключительно Дождь, который падает с Неба...

А если добыть Воду можно, только подставив под Дождь Ладони, и Напиться можно только тем количеством Воды, которое ты сможешь ими Собрать ...

А если Дождь идет не всегда — то Воду необходимо запасать впрок… нужна Емкость, в которой можно хранить Воду, собранную Ладонями ... И потом, когда нет Дождя, и захочется пить, будет откуда Напиться ...

А если Дождь идет не только — не всегда, не в том количестве, а ещё и не везде… Или идет, а меня там в этот момент нет … Я в другом месте — где нет Дождя или он едет, но очень слабо, и чтобы сделать Глоток — надо целый день подставлять Ладони ...

А если, допустим, взять кружку или кастрюлю, или ведро !?

( Читать дальше )

10 законов богатства:

- 19 января 2016, 12:49

- |

1. Закон подсознательных утверждений.

Наше благосостояние является точным отражением наших собственных внутренних убеждений по отношению к деньгам. Мы имеем ровно столько, на сколько себя ценим. Считаете, что вам хватит зарплаты в 20 тысяч рублей – будете получать именно столько. Сомневаетесь, что сможете получить прибавку к жалованью – вы ее не получите.

Разберитесь со своими внутренними установками и снимите собственные внутренние ограничения, позвольте себе быть богатым.

2. Закон всепоглощающего желания.

Чтобы стать богатым, вы должны быть готовы для этой цели пожертвовать всем – кроме здоровья, личных взаимоотношений и порядочности.

Здесь важно выстроить систему приоритетов: здоровье, отношения с близкими, внутренний комфорт, а уж затем достижение благосостояния.

3. Закон ясности намерения.

Вы должны знать точно, сколько именно денег и для чего вам требуется. Будьте твердо уверены, что реализация ваших желаний лежит именно в материальной плоскости – вы не надеетесь, заработав определенную сумму, стать более уверенным в себе или более привлекательным.

( Читать дальше )

Форест Гамп

- 19 января 2016, 11:29

- |

Наверняка, все смотрели фильм Земекиса «Форест Гамп», мало кого этот фильм оставит равнодушным. … каждому помнятся свои моменты из этого фильма… и мне запомнись. Помните, как Форест просто взял и побежал, и бегал там года три (не помню точно). Что же из этого вышло? За ним побежали последователи, кто -то видел в этом смысл, ответы на свои вопросы, Фореста показывали по телевидению, о нем писали газеты и журналы, слава и признание! А Форест просто бежал, для себя! Он же не выбегал из дома с мыслями прославиться на всю страну? ))) просто делал свое дело – бежал.

А как получилось с креветочным бизнесом? Он собирался заработать миллионы? Нет, Форест хотел сдержать обещание другу.

А Игры в пинг-понг? ))) он просто следил за шариком… следовал системе… ;) Вы поняли о чем я? Ведь он везде добивался результатов, когда и не рассчитывал на них!

Так к чему это все….

— Трейдер – это результат, успех

— что бы пришел успех – нужно просто стать специалистом в своем деле и ловить от этого удовольствие. Не от того что Вы трейдер, а от того, что вы делаете… начните торговать ретест от уровня (это пример), ловите удовольствие в процессе от того что вы видите как он рисуется, радуйтесь его находке, ругайтесь, рвите на себе волосы от того что паттерн не дорисовался, а когда он идеально нарисуется – порадуйтесь, что увидели это, войдите в рынок со стопом и профитом, и забудьте про него, ищите новый! Ваша цель – стать специалистом в распознавании паттерна – ретест!

( Читать дальше )

Отток капитала из РФ в 2015 году был на уровне досанкционных лет

- 19 января 2016, 10:26

- |

День капитуляции нефтяных цен принес новый рекорд по рублю, превышено 79 руб. за доллар. (79.43 максимум, 79.29 закрытие). Между тем сама нефть демонстрировала более-менее положительную динамику. Сейчас торгуется 29.2 долл. за барр. по бренту, это +5.5% по сравнению с минимумом на 27.67 долл./барр. вчера утром.

Сейчас, во времена “глума и дума” (gloom & doom) лучше не терять головы, и вот некоторые трезвые оценки без рефрена “все пропало”.

Блумберг сегодня утром опубликовал мнение аналитика Goldman, который считает рост производства Ирана в 1 квартале уже “заложенным в цены”. Первоначальный рост экспорта после снятия санкций, вероятно, должен быть большим, чем действительные возможности производства из-за реализации нефти из плавучих хранилищ. Он предполагает, что Иран сможет поднять производство на 200 тыс. барр. в сутки (а очень много экспертов сомневаются, что обещанные +0.5 млн. барр. в сутки достижимо), тогда это добавит около 50 млн. баррелей запасов к уже имеющимся в мире. Много ли это?

Для справки: общий объем коммерческих запасов в странах ОЭСР оценивается в 3060 млн. барр., из них избыточными можно считать 415 млн. барр. То есть Иран может добавить еще около 20% к имеющимся избыткам. Мировой спрос составляет около 94 млн. и, если бы вся добыча в мире прекратилась, то избыточных запасов хватило бы на 5 дней. Реалистичное предположение, что в результате низких цен где-то в конце 2016 или в 2017 г. в мире возникнет дефицит предложения над спросом в размере 0.5 — 1.5 млн. барр., то потребуется около от 1 до 3 лет, чтобы запасы нормализовались.

Международное энергетическое агентство оценивает, что запасы Ирана в плавучих хранилищах составляют 12 млн. барр. нефти и 24 млн. барр. конденсата.

Goldman ожидает, что Иран сможет нарастить производство с 2.87 млн. барр. в сутки в ноябре до 3 млн. или 285 тыс. барр. в сутки к аналогичному периоду прошлого года. Однако временной спрэд между 1-мес. Брентом и 5-ти летней форвардной ценой уже расширился на 5%, что по мнению аналитика Goldman отражает ожидания. При этом банк выражает опасения, что рост производства может оказаться больше, и это приведет к более выраженной ценовой войне с Саудовской Аравией. Если это проведет к заполнению наземных хранилищ, то нефть должна упасть ниже уровня маржинальных операционных издержек, то есть, к уровню 20 долларов за баррель.

( Читать дальше )

Парный трейдинг - бэктест

- 19 января 2016, 05:35

- |

Добрый день!

В одном из предыдущих постов я привел пример высокочастотного трейдинга парами фьючерсов на акции сбербанка. Данная стратегия требовала небольшого начального капитала и не могла торговать крупный капитал из-за невысокой ликвидности инструментов. В данном посте я приведу результаты тестов среднесрочной торговли парами в двух вриантах — по сетке и классическиский вариант — от одной границы спреда до другой. Если посмотреть на результаты, то можно сделать следующий вывод: классический подход имеет большую совокупную доходность, при меньших коммисиях, и примерно одинаковой просадке и примерно одинаковом требовании к капиталу. Более того, в классическом подходе размер средней прибыльной сделки выше. На мой взгляд это является неплохой демонстрацией наблюдения о том, что хорошие торговые системы скучные и торгуют редко. Очевидно, что торговать пары следует портфелем и соблюдая правила управления рисками, но в данном посте данные вопросы не рассматриваются. Вывод: обе системы примерно про одно и тоже, однако при работе с крупым капиталом лучше использовать классическую систему.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал