Поиск

📰"Якутскэнерго" Решения совета директоров

- 09 марта 2022, 08:05

- |

2.1. Кворум заседания совета директоров эмитента и результаты голосования по вопросам:

Кворум по заседанию по каждому вопросу имеется.

Результаты голосования:

Вопрос № 1. «ЗА» - 9; «ПРОТИВ» - 0; «ВОЗДЕРЖАЛСЯ» - 0....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Что среднесрочно выгодно. Когда покупать. Мнение.

- 22 февраля 2022, 06:52

- |

Господа,

думаю, нас ждёт более агрессивное (чем предполагали на прошлой неделе) поднятие ставки ЦБ РФ.

Думаю, что самые надёжные рублёвые облигации (особенно ОФЗ) среднесрочно станут интересными раньше, чем акции. Когда ставка ЦБ РФ будет значительно выше 10%, ОФЗ дадут доходность выше инфляции.

ОФЗ 52001 (самый короткий линкер, номинал растёт на индекс потребительских цен с лагом 3 мес. + фактическая доха включая НКД уже около 3,5%).

ОФЗ 26209 (доха 11,5%, погашение 20 07 2022).

Когда будут ожидания снижения ставки с уровня значительно выше 10% (ставка ЦБ РФ и 15% может быть при экстренном развитии событий), самые длинные ОФЗ (26230 26238) могут стать интересны.

Проблема большинства людей в том, что они считают будущее лишь продолжением настоящего с некоторыми изменениями. На самом деле, будущее может принципиально отличаться он настоящего: в будущем может быть то, что сейчас даже нереально представить !

( Читать дальше )

Если будет девальвация, то что купить за рубли тем, кто будет в рублях при этой девальвации ?

- 21 февраля 2022, 11:41

- |

тем, кто в рублях, лучше купить ОФЗ 52001 (самый короткий «линкер»),

потому что инфляция, при таком сценарии, взлетит !

Напоминаю: номинал «линкеров» растёт на величину ИПЦ с лагом 3 месяца.

Ещё, при таком сценарии, возможен резкий подъём ставки ЦБ РФ: в этом случае, важно мониторить длинные ОФЗ (26230, 26238) !

Пишу ЕСЛИ, потому что мы не можем знать будущее.

t.me/OlegTrading

Рекламу в телеграм не даю, ничего в телеграмм не продаю: просто хобби.

С уважением,

Олег.

Медвежий рынок по РТС продолжается. S&P500 Рубль Нефть ТРЕНД ОПРЕДЕЛЯЕТ ФРС! ОФЗ RGBI Мои позиции

- 19 февраля 2022, 09:30

- |

Друзья,

в этом выпуске – мнение о рынках и о произошедшем за неделю.

Рынки гораздо больше зависят от политики мировых ЦБ (в первую очередь ФРС), чем от реального положения экономики.

А впереди (с марта 2022г.) – цикл ужесточения ДКП США.

Рынки растут не всегда, были периоды, когда рынок США годами не рос.

Долгосрочный рост рынков в 1 очередь связан с инфляцией.

РТС долгосрочно – в боковике: максимум РТС был около 2500 в 2007г.

Экономика России также не растёт: максимальный ВВП России был в 2013г. = $2,5 трлн.

Поэтому долгосрочные инвесторы могут в 2022г. пройти через значительное уменьшение счёта.

Считаю облигации опережающим индикатором рынка акций.

С июня 2020г. RGBI (индекс ОФЗ) падает на ожиданиях роста ставок ЦБ РФ.

Соответственно, падение продолжается на геополитике и

ожиданиях продолжения роста ставок ЦБ РФ.

Среднесрочно, думаю, выгодны самые короткие облигации (например, ОФЗ 26209 с доходностью 10,2%, погашение 20 07 2022г.), консервативные долларовые инструменты, ОФЗ 52001 (самый коротки «линкер»).

Весной будет больше понятно с длинными ОФЗ:

придёт и их время, пока – мониторю, но жду продолжение.

Мнение о рынках и инструментах – за 15 минут на youtube.

С уважением,

Олег.

Комментарий по рынку облигаций

- 14 февраля 2022, 16:02

- |

На прошлой неделе цены на рынке рублевых облигаций значительно снизились. Ключевая причина снижения, безусловно, геополитика. Но можно отметить, что продажи начались уже в четверг после слабых данных по инфляции в США и, соответственно, роста ожиданий более жесткой ДКП от ФРС США (более быстрое и сильное повышение ставки, и даже уже сокращение баланса). На фоне геополитических новостей продажи приобрели более агрессивный характер. А в пятницу негатива добавил и наш Центробанк. Само решение повысить ставку на 100 б.п. было ожидаемо рынком, но вот жёсткость комментария оказалась полной неожиданностью.

Ключевые тезисы:

- Спрос в экономике превышает возможности предложения, что приводит к инфляции.

- Быстрый рост экономической активности при ограниченности свободных трудовых ресурсов усиливает инфляционное давление.

- Инфляция складывается значительно выше октябрьского прогноза Банка России.

( Читать дальше )

Инфляция в США 7,5%. ФРС жмёт на тормоз и с марта поднимает ставку (возможно и 0,5%). Мои позиции.

- 12 февраля 2022, 08:10

- |

Вероятно, в марте 2022г. ФРС повысит ставку сразу на 0,5%.

Обзор за неделю и взгляд на предстоящую неделю.

На пресс конференции Ильвира Набиуллина сказала, что средняя ставка в 2022г. будет 9 — 11% и

на заседании рассмотрели 2 варианта: повышение ставки на 1% и на 1,5%.

Ястребиный настрой, продолжается цикл повышения ставок, длинные ОФЗ пока покупать рано.

И. Набиуллина сказала, что ЦБ РФ, когда ситуация на рынках успокоится,

вернётся на рынок с покупками валюты и докупит валюту,

которую не купил после ухода с рынка с 24 января 15ч.

Шорт, открытый по индексу РТС в среду (on line показал на telegram), был закрыт в пятницу на вечерней сессии около 1420 по индексу РТС с прибылью +15,9% по счету ФОРТС.

Долгосрочным инвесторам, думаю, стоит обратить внимание на

FXTB (ETF на US Treasures, 0 — 3 мес.),

ОФЗ 26209 (самый короткий ОФЗ, погашение 20 07 2022, фактическая доходность 10,25% годовых),

ОФЗ 52001 («линкер», номинал растёт на величину индекса потребительских цен с лагом 3 мес., доходность по НКД 3,2% годовых).

( Читать дальше )

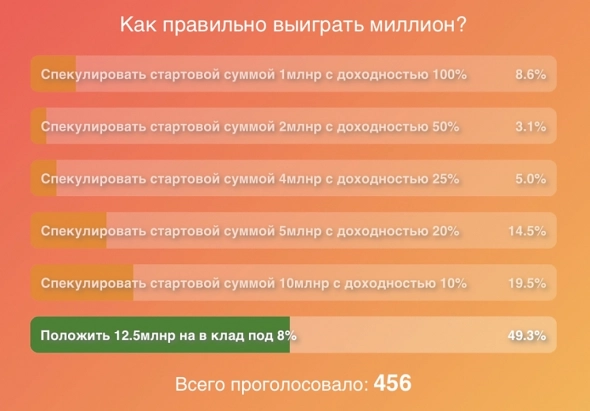

Боятся ли смартлабовцы играть на бирже.

- 12 января 2022, 08:12

- |

Прочитал вывод о том, что смартлабовцы боятся играть на бирже.

Спасибо за интересный пост.

Мнение.

Думаю, что не реально точно планировать прибыль, например, при среднесрочном трейдинге или при инвестировании:

разумный человек

(конечно, далеко не все могут поступать разумно)

старается сделать как лучше, а

будущее не знает никто и

не известно, что получится из идеи,

в которую вкладываешь деньги.

Участвовал в опросе, проголосовал за пункт о спекуляциях с доходностью 10% (хотя, не совсем и спекуляции: так было сформулировано в опросе).

Сумма существенно больше, но выбрал тот пункт, который больше подходил.

Думаю, правильно оценивать результат в %, а не в деньгах.

Вероятно, читатели smart-lab просто низко оценивают перспективы роста рынка с текущих уровней.

А на рынке

( Читать дальше )

2022 - переходный год: мнение Рэя Далио и личное мнение

- 09 января 2022, 08:26

- |

делает ставку на диверсификацию.

Личное мнение: для рублёвых среднесрочных инвестиций,

в н/вр интересны облигации с фиксированной доходностью

(например, ОФЗ 52001, самый «короткий» линкер: ИПЦ с лагом около 3 мес. + около 2,5%, погашение в августе 2023г.).

С ростом ставок, долларовые краткосрочные облигации тоже становятся интересны.

Всё — таки, для формирования среднесрочного портфеля акций, жду существенную коррекцию.

Статья от 5 января, опубликована на linkedin.

Перевод статьи.

Вчера я поделился с вами своей общей картиной того, как меняется мир и новой парадигмой, которую создают эти изменения.

В то время как мир изменится неожиданным образом, в той мере, в какой обычные три самых больших влияния:

1) деньги/кредит и экономика,

2) внутренний порядок и беспорядок, проявляющиеся во внутренней политике, и

3) внешний порядок и беспорядок, проявляющиеся во внешней геополитике,

будут управлять событиями, 2022 год, вероятно, будет одним из тех менее изменчивых переходных лет, которые происходят между теми более изменчивыми годами, которые охватывают краткосрочные (обычно восемь лет, + / -четыре года) долговые и политические циклы.

( Читать дальше )

Статистика по инфляции. Почему на ИИС держу только ОФЗ 52001.

- 22 декабря 2021, 21:35

- |

НЕДЕЛЬНАЯ ИНФЛЯЦИЯ В РФ УСКОРИЛАСЬ ДО 0,32%,

С НАЧАЛА ГОДА ПО 20 ДЕКАБРЯ ПОТРЕБИТЕЛЬСКИЕ ЦЕНЫ ВЫРОСЛИ НА 7,98%

РОССТАТ.

ИНФЛЯЦИЯ В РОССИИ В ГОДОВОМ ВЫРАЖЕНИИ НА 20 ДЕКАБРЯ

УСКОРИЛАСЬ ДО 8,22% С 8,11% НЕДЕЛЕЙ РАНЕЕ.

МИНЭКОНОМРАЗВИТИЯ.

Впереди — ужесточение ДКП в США,

важно не потерять деньги.

На ИИС (тип А) — только ОФЗ 52001 (погашение 08 23г., ближе, чем по остальным «линкерам»),

доха 2,5% + увеличение номинала на ИПЦ (индекс потребительских цен) с лагом 3 мес., т.е.

в н/вр доха более 10%

(в будущем, доха не известно, потому что прогнозоровать ИПЦ с идеальной точностью, не возможно).

С увеличения номинала ОФЗ — «линкера» не надо платить НДФЛ, если не закрывать ИИС,

Преимущество ИИС типа А:

- не надо платить НДФЛ, пока не закроете счёт (можно его через 3 года и не закрывать), т.е. с роста номинала не платите НДФЛ,

- 52 000р. ежегодно с 400 000р., внесённых на ИИП в течении года.

Возможно, лучше было ИИС типа Б (нет 52 000р. ежегодно, но и НДФЛ при закрытии нет).

( Читать дальше )

фактическая доходность облигаций, когда будет рецессия

- 11 декабря 2021, 08:52

- |

Объясню для ОФЗ (для остальных облигаций — аналогично).

Кстати, по ОФЗ хорошо видна инверсия доходности, т.е. к лету 2022г., вероятно, в России будет рецессия.

Создайте для ОФЗ отдельную таблицу текущих параметров в QUIK.

Добавьте столбец «доходность»,

в этом столбце Вы увидите фактическую доходность

(без учёта увеличения номинала, если речь идёт о «линкере»), т.е. для «линкера»

фактическая доходность выше на величину ИПЦ (индекса потребительских цен, берётся с задержкой 3 мес.).

Моя текущая таблица параметров, созданная под ОФЗ в QUIK.

C уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал