Поиск

Почему 2022г. будет сложным для фондовых рынков. Мнение.

- 10 декабря 2021, 22:46

- |

Впереди — ужесточение денежно — кредитной политики (ДКП) в США.

15 12 2022г. — заседание ФРС, на котором, вероятно объявят об ускорении сворачивания QE.

17 12 2022г. — заседание ЦБ РФ, на котором объявят о повышении ставки с нынешних 7,50%

(вероятно, новая ставка будет 8,25% или 8,50%, в н/вр рынок не закладывает существенное изменение ставки ЦБ РФ в 2022г.).

Поэтому 2022г. будет сложным.

Чтобы пересидеть тяжёлые времена, выбираю инструменты с фиксированной доходностью:

— фонды денежного рынка: VTBM (меньше спреды, выше оборот, самый удобный),

— FXMM, SBMM, аналогично депозиту, но на фондовом рынке, ежедневная доходность, % примерно ставка ЦБ РФ минус 0,5%,

— самые короткие ОФЗ (ОФЗ 26209, погашение 20 07 2022),

— «линкер» 52001: доходность около 10% годовых;

— вклады,

— короткие корпоративные облигации «голубых фишек» в рублях или в долларах.

Придёт время, и будет возможность сформировать портфель дешевле текущих уровней.

С уважением,

Олег.

- комментировать

- ★12

- Комментарии ( 22 )

Инверсия в ОФЗ сохраняется. Какие ОФЗ популярнее. КАК ПОЛУЧИТЬ ДОХОДНОСТЬ 10% В ОФЗ ("ЛИНКЕРЫ").Рынок не закладывает существенное изменение ставки в 2022г.

- 10 декабря 2021, 07:02

- |

Инверсия в ОФЗ, таблица от 9 12 2021г. 23-50:

Т.е. к примерно лету 2022г. в РФ ожидается рецессия.

Общее количество — это оборот за 9 12 2021г.

Спросом пользуются только самые короткие ОФЗ и ОФЗ 26230 (самый длинный ОФЗ).

Многие думают, куда вложить рубли накануне тейперинга,

среднесрочно и с минимальным риском.

Думаю, один из вариантов (если рассматривать рубли) — ОФЗ 26209:

погашение 20 07 2022,

фактическая доходность 8,4% годовых.

Чтобы пересидеть неспокойное на рынке время.

ОФЗ 52001 («линкер», ОФЗ с защитой от инфляции):

«тело» перешло в боковик.

( Читать дальше )

рынок верит в долгосрочное снижение инфляции

- 19 августа 2021, 22:50

- |

Падение понемногу продолжается уже 3 неделю.

Видимо, крупняк верит, что долгосрочно темп инфляции снизится.

На графике —

iShares TIPS BOND ETFпо дневным

(крупнейший фонд TIPS облигаций):

Обычно TIPS идeт вместе с индексами США — это гос. облигации с индексируемым на величину CPI USA номиналом и купоном (2 раза в год), т.е. должны опережать CPI USA на размер купона.

«Тело» TIP (обычно график облигаций — в % к номиналу, а этот ETF запустили в 2007г., начальное значение было 100)

обычно меняется вместе с индексами США, максимальные падения (около 15% были в 2008г. и в марте 2020г.).

TIPS подходят при росте и при стабильно высокой инфляции (TIPS — в $, аналог в рублях — ОФЗ «линкеры» 52001, 52002, 52003).

При низкой инфляции и при коррекции не подходят.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

C уважением,

Олег.

Облигации с защитой от инфляции (TIPS в USD и ОФЗ - "линкеры"): мнение об инструментах. В чём пересидеть, если акции перекуплены.

- 31 июля 2021, 10:45

- |

Думаю, один из вариантов — короткие облигации с защитой от инфляции.

Понятно, что долгосрочно индексы акций более доходны.

1. Долларовые облигации с защитой от инфляции.

Долларовая доходность 5 — 7% на ГОС. облигациях!

TIPS — это особый тип долларовых облигаций, выпускаемых Федеральным казначейством США.

В отличие от классических облигаций, номинал облигаций TIPS индексируется с учетом инфляции.

Список доступных TIPS можете уточнить у Вашего брокера.

В Сбере через Euroclear можно купить 5 инструментов (по $50 000).

С 19 мая на Московской бирже можно купить FXTP — новый облигационный ETF в линейке FinEx.

Комиссия FinEx 0,25% в год.

На 19 мая 1 FXTP был равен $1.

На закрытии 30 мая 2021г. 76,00 ( = $1,04).

Учитывая, что в портфель входят облигации 5 — 20 лет,

при коррекции на рынке длинные облигации падают

( Читать дальше )

Прикольная ситуация: и расти уж невмоготу, и падать ликвидность не позволяет.

- 22 июня 2021, 07:49

- |

$600 млрд.уже отдали.

Да, рынки перекуплены

(уже много об этом сказано).

Но с такой ликвидностью и не упасть.

Поэтому боковик.

Драг.металлы в боковике (с августа 20г. небольшое падение золота и боковик в серебре и платине).

Крипта уже на 50% упала с максимума и может еще упасть (кто ж её знает).

И что же выгодно?

Ближние облигации, ОФЗ — " линкеры" (ОФЗ 51001, ближе до погашения), FXTP (ETF на долларовые облигации с защитой от инфляции).

RGBI скорее падает, т.е. дальние облигации рискованны (сейчас — начало цикла повышения ставок).

Учитывая НДФР, доход будет ниже инфляции, но, всё-таки будет доход.

Если плевать на просадки (даже 30%), то индексный портфель по индексу Мосбиржи: дивы под 6%. Да, может сильно просесть (например, в сентябре ...), но за годы нагоните, если просто поддерживать индексный портфель. Если большая сумма, то дивы — тоже большая сумма. И получите налоговый вычет за долгосрочное владение ценными бумагами. Но высокая вероятность просадки, когда ФРС начнёт «закручивать гайки».

В общем, странная ситуация:

гораздо легче сказать что не выгодно, чем что выгодно.

С уважением,

Олег.

Падение биткоина. Крипта как опережающий индикатор отношения к риску.. Риски для рынка в июне.

- 23 мая 2021, 13:23

- |

Гистограммы слева — это Volume by price

(объемы в ценовых диапазонах, максимальные объемы были в диапазоне 8 000 — 10 000,

думаю, мы еще увидим биток на этом уровне).

Обратите внимание: падение почти в 2 раза идёт на максимальном объёме

(под ценой — осциллятор силы Адександра Элдера, он отвесно падает,

внизу — индекс волатильности Чайкина, рост волатильности говорит о возможном развороте растущего тренда.

Считаю крипту — индикатором:

- на ожиданиях продолжения стимуляции и эмиссии, растёт,

- на ожиданиях ужесточения ДКП, падает.

Падение крипты почти в 2 раза на максимальных объемах говорит о рисках ужесточения ДКП (денежно — кредитной политики) и о рисках ухода от рисков (risk-off).

Июнь и сентябрь исторически не удачные для фондового рынка месяцы.

( Читать дальше )

Когда не было каналов в youtube, telegram, yandex, зарабатывал больше

- 22 мая 2021, 23:29

- |

до чего здорово, больше внимания близким людям, интересно, полезно.

Летом, надеюсь, полечу с семьёй в отпуск

(нравится Карибское море — например, острова на Кубе: Кайо Коко, Кайо Ларго, на Кубе интеренет слабый — в большинстве отелей, только на reception, зато чистейшее море, у кубинцев отличные голоса и пластика, катамараны, кайаки — класс).

С 2007г., параллельно с работой менеджера на публичной иностранной компании, торгую на бирже.

Из — за пандемии, в этом году была удалёнка и было больше времени.

В апреле 2020г. завёл telegram канал (не раскручивал, около 1440 подписчиков), месяца через 2 — telegram чат.

Стал больше смотреть котировки, общаться с незнакомыми и знакомыми людьми (в telegram).

Стал меньше зарабатывать на трейдинге

(пытаюсь определить случайное совпадение или действительно, свои каналы мешают зарабатывать).

Общался с коллегой («байкал») по этому поводу, было интересно.

Сейчас на стадии осмысления нужности (или не нужности) каналов (не чата), которые открыл: telegram, youtube, yandex.

( Читать дальше )

Как Минфин готовится к росту ставок ЦБ РФ. Какие ОФЗ считаю более выгодными. Какие купил ОФЗ и почему.

- 16 мая 2021, 09:07

- |

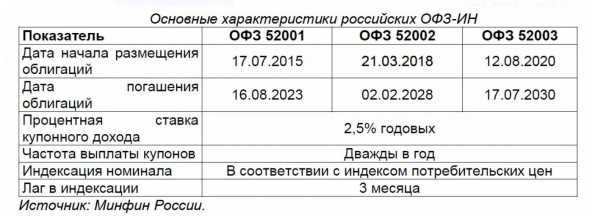

Из всех ОФЗ инвестору целесообразно выбрать флоатер (ОФЗ с плавающим купоном) и ОФЗ линкер (ОФЗ с индексируемым на величину индекса потребительских цен номиналом) на разумную сумму (то есть с учётом ликвидности).

Конкретно, флоатер ОФЗ 29012 (дата погашения 16 11 2022г.) и линкер ОФЗ 52001 (16 08 2023г.).

На цикле повышения ставок, «тела» облигаций падают в зависимости от срока погашения:

чем дальше погашение, тем больше падение «тела» облигации, поэтому написал именно о флоатере и линкере с min сроками до погашения.

Большинство хочет доходность в десятки % годовых

(особенно владельцы маленьких счетов — таких подавляющее большинство).

Но бывает время на рынке, когда важно не потерять и, желательно, хоть немного заработать.

Думаю, сейчас рынки рекордно перегреты,

на цикле ужесточения денежно — кредитной политики (ДКП) важно пе потерять.

( Читать дальше )

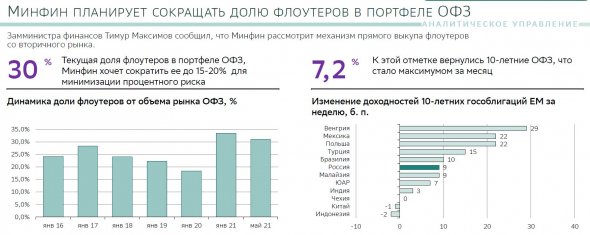

1. Минфин планирует выкупать с рынка ОФЗ-флоатеры, 2. Тренд на снижение ИПЦ (вероятно, ИПЦ, а, значит, доходность линкеров будут снижаться)

- 15 мая 2021, 18:51

- |

Минфин прорабатывает возможность выкупа ОФЗ с плавающей купонной ставкой,

которые активно размещались в 2020 году на фоне резкого увеличения объема заимствований для финансирования дефицита бюджета.

Сбер прогнозирует, что бюджет 2021г. будет профицитным (если не произойдёт форс мажора),

нац. проекты будут, в основном, финансироваться из фонда национального благосостояния.

2.

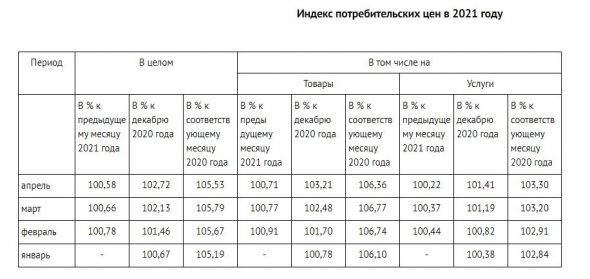

ИПЦ (индекс потребительских цен) к предыдущему месяцу.

февраль = 0,78%

март = 0,66%

апрель = 0,58%.

Т.е. ИПЦ (индекс потребительских цен)

( Читать дальше )

обзор рынка, мнение о рынке, выкупят ли просадку ? Какие индикаторы смотрю для понимания настроения рынка.Что держу на ИИС.

- 14 мая 2021, 12:43

- |

Ещё Джек Швагер в книге Межрыночный анализ Принципы взаимодействия финансовых рынков

писал о взаимосвязи 4 рынков: долговых (бонды), валютных, товарных, фондовых.

Цитата:

«Для межрыночного анализа не обязательно быть специалистом.

Необходимо лишь умение отличать движение вверх от движения вниз, ну и, конечно, здравый смысл».

Поэтому, чтобы понять настроение рынка, смотрю США (S&P500, Nasdaq, Dow Jones),

Euro Stoxx50 (сводный индекс 50 крупнейших компаний Европы), DAX (индекс Германии),

основные товарные рынки (нефть, газ, золото, серебро, платина, медь),

VIX на S&P500 (индекс страха, а фактически скользящая средняя по амплитуде, выше амплитуда = страх).

По российскому рынку смотрю индексы Мосбиржи, РТС, RGBI (индекс ОФЗ с фиксированной доходностью),

линкеры (ОФЗ с защитой от инфляции, т.к. на счете ИИС у меня 100% с марта 2021г. именно ОФЗ 52001, линкер).

Т.к. считаю вероятность падения высокой, а инфляция сейчас высокая (март к февралю ИНП, индекс потребительских цен +0,7%), то взял именно линкер (это ОФЗ с индексируемым на величину индекса потребительских цен номиналом) с самым маленьким сроком до погашения, а именно ОФЗ 52001.

ОФЗ-ИН(с индексируемым номиналом):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал