Поиск

О нас!

- 11 апреля 2024, 19:58

- |

Ресёрчим рынки, ищем графические закономерности, торгуем трейдинг, строим локальное коммьюнити по изучению рынка.

Делимся некоторыми полученными знаниями (как по рынку в целом, так и конкретными закономерностями),

имеющимся опытом,

реальными результатами, актуальными позами

и всяким-разным прочим.

——

Канал буду вести в основном я, Руслан Пименов Андреевич; по возможности саппортить будет Артур Хасбиев Фларисович и иногда чатгпт. Скорее всего, подтянем ещё кого-нибудь.

——

Проект команды объединяет в себе людей разных компетенций:

от скальперов и арбитражёров до программистов хедж-фондов и МЛ-инженеров.

Мы успели обрасти огромным количеством всего, что время от времени будем раскрывать в канале, (помимо трейдинговых мудростей и актуальных ситуаций).

Суммарный торговый капитал всех членов команды лежит в диапазоне от 50 до 100 млн. рублей.

Рассказать нам будет о чём, как по трейдингу, так и по технической части.

- комментировать

- Комментарии ( 2 )

Крайний оптимизм инвесторов под угрозой срыва моментум-трейда

- 11 апреля 2024, 14:02

- |

В то же время реалисты — или, как их называют оптимисты, пессимисты — становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.

В то же время реалисты — или, как их называют оптимисты, пессимисты — становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.( Читать дальше )

📌 Лучшие трейдеры в истории Рей Далио

- 11 апреля 2024, 13:17

- |

Рэй Далио — американский миллиардер, инвестор и управляющий хедж-фондом Bridgewater Associates. Далио считается одним из величайших новаторов в мире финансов. Американские медиа называют его «Стивом Джобсом инвестирования».

Рэй Далио входит в список 100 самых влиятельных людей планеты (по версии Time) и 100 самых богатых людей в мире (по версии Forbes). Рэй Далио считает, что добился успеха не потому что он особенный, а потому что его успех стал результатом применения принципов, которые он сформулировал, зачастую учась на своих ошибках.

Рэй Далио родился в Нью-Йорке в семье джазового музыканта и домохозяйки. Инвестированием заинтересовался в 12 лет, подрабатывая собирателем мячей в местном гольф-клубе: рынок был горячим, и игроки в присутствии Рэя говорили об акциях. Инвестировать заработанное Далио начал с повышенным риском — купил обанкротившуюся компанию, которую выкупили, и цена акций утроилась, что еще больше подогрело интерес к теме.

К моменту окончания школы Далио заработал уже несколько тысяч долларов. Этому в какой-то мере способствовала ситуация на фондовом рынке. С июня 1962 года по февраль 1966 года рынок был «бычьим».

( Читать дальше )

Японский городовой! Ничего себе, сходил за кефирчиком

- 11 апреля 2024, 01:07

- |

Банк Японии, выкупая американские долги как минимум 5 лет, ставил на обвал американского фондового рынка.

Но янки, учуев запах жареного, решили захеджироваться опционами. То есть они продают ену и скупают индекс Никей.

В конечном итоге и у тех, и у тех, в заложниках оказались бумаги.

Только у янок они коммерческие и в виде индекса, а у япошек-государственные, в виде облигаций.

И получается, у япошек пороховая бочка по мощнее. Ведь долговой рынок в первую очередь будут спасать.

В итоге, янки в лучшем случае могут рассчитывать всего лишь на пат, играя с япошками в тёмную. А вот япошки, вспоминая что они говорили года четыре назад, будут очень сильно стараться поставить сопернику мат.

Не зря же вышла недавно новость, что Блэкрок сделал ставку на японскую экономику.

Я, читая между строк, понял это иначе. Америка поставила на падение японской экономики, а япошки, на падение американской. Блэкрок стопудово пронюхали инсайд или еще хлеще, выступают от ФРС.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #111 (10.04.2024)

- 10 апреля 2024, 20:54

- |

Макро

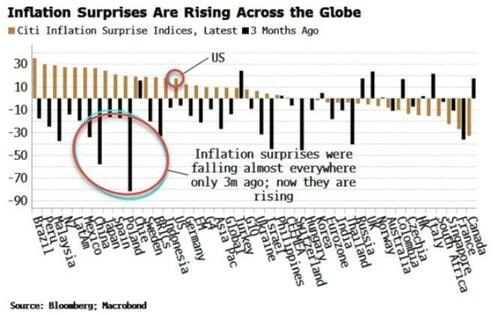

Глобальный импульс дезинфляции сошел на нет. Индексы инфляционных сюрпризов от Citi, которые еще три месяца назад были отрицательными почти во всех странах, теперь стали положительными в большинстве стран:

Индекс оптимизма малого бизнеса упал в марте до самого низкого уровня с декабря 2012 года. Это было 3-е месячное снижение подряд:

( Читать дальше )

📌CXApp: Решение для Рабочего Места, Интригующее Инвесторов

- 10 апреля 2024, 16:01

- |

В мире финансов и инвестиций акции — это как волшебные камни, которые могут принести богатство или утрату. Однако, среди топ-100 акций с лучшей годовой доходностью и худших 100 есть некоторые, которые вызывают особый интерес.

CXApp (CXAI) — это компания из Пало-Альто, которая управляет платформой программного обеспечения как услуги (SaaS). Ее цель — создать SuperApp для рабочего места, объединяющий качество обслуживания клиентов и искусственный интеллект. Но что делает CXApp столь интригующим?

Во вторник CXApp вошла в список 100 худших акций, заняв 91-е место с взвешенной альфа -73,47. Однако за последний год акции этой компании выросли на целых 238%. Это странно, учитывая, что только еще одна акция — Minim (MINM) — имеет положительный 52-недельный прирост. Minim, создатель коммуникационных продуктов, выросла на 130%, но находится лишь на 58-м месте. Видимо, волатильность обеих акций находится за пределами нормального уровня.

Итак, стоит ли покупать акции CXApp? Если у вас стальные нервы и вы готовы пережить потенциальные потери, то, возможно, это интересное вложение. CXApp помогает сотрудникам экономить время и зарабатывать деньги, решая проблемы на рабочем месте. Но важный вопрос: законно ли CXApp добивается успеха, или это просто умелое использование интереса к искусственному интеллекту?

( Читать дальше )

Сырьевые трейдеры зарабатывают колоссальные прибыли второй год подряд — Bloomberg

- 10 апреля 2024, 10:06

- |

По словам осведомленных источников, Vitol Group заработала $13 млрд чистой прибыли в 2023 году, а ее конкурент Mercuria Energy Group Ltd. заработал около $2,7 млрд. В обоих случаях прибыль снизилась примерно на 10–15% по сравнению с предыдущим годом, но при этом более чем вдвое превысила лучший для каждой компании год.

Эти цифры продлили самый прибыльный период в истории торговли сырьевыми товарами. По подсчетам Bloomberg News, четыре ведущих частных торговца энергоресурсами — Vitol, Trafigura Group, Mercuria и Gunvor Group — за последние два года получили совокупную чистую прибыль в размере более $50 млрд. Для сравнения, в 2018–2019 годах их совокупный доход составил всего $6,8 млрд.

Прибыль, полученная ведущими сырьевыми трейдерами за последние два года, была «по-настоящему астрономической», — заявил Себастьян Баррак, глава отдела сырьевых товаров Citadel в понедельник на Глобальном саммите FT по сырьевым товарам в Лозанне, Швейцария.

( Читать дальше )

ОПЕК+ зажал мировой рынок нефти в тиски — The Financial Times

- 09 апреля 2024, 11:01

- |

По мнению гиганта хедж-фондов Citadel, во второй половине этого года условия на нефтяных рынках будут «чрезвычайно жесткими», поскольку ОПЕК будет удерживать цены на высоком уровне. Себастьян Баррак, глава отдела сырьевых товаров компании Citadel, заявил в понедельник на саммите FT по сырьевым товарам, что картель «определенно вернул себе контроль» над нефтяным рынком.

Это означает, что объемы поставок, которые осуществляют страны-члены картеля, и сроки этих поставок «будут определять, куда пойдут цены в ближайшие 12 месяцев», — добавил он.

На прошлой неделе, на фоне эскалации конфликта на Ближнем Востоке, цена на нефть марки Brent, которая считается международным эталоном, впервые с октября поднялась выше $90 за баррель. В понедельник Израиль выводе своих войск из Хан-Юниса на юге сектора Газа. Это решение ослабило опасения относительно дальнейшей эскалации конфликта и ослабило нервозность на рынке нефти. Цены в понедельник снизились на 1%. Тем не менее нефть Brent все еще на 16% дороже, чем в начале года, а американский эталон West Texas Intermediate — на 20%.

( Читать дальше )

Золото: «бычий» прогноз от Bank of America на 2024 год

- 08 апреля 2024, 19:28

- |

Bank of America был в числе банков, которые с самого начала придерживались «бычьих» взглядов на золото в 2024 году, и всё, что они видели в этом году, укрепило их веру, сообщает Kitco News.

В обзоре, опубликованном во вторник, сырьевые аналитики банка во главе с Майклом Видмером подтвердили свои ожидания по поводу того, что цена золота в этом году вырастет до 2400$ за одну тройскую унцию. В декабре Видмер заявил, что ожидает ценового ралли золота, если ФРС США действительно начнёт снижать процентные ставки. Эта позиция мало изменилась. «Мы уже прогнозировали цену в 2400$ за унцию, если ФРС снизит ставки в первом квартале, и мы придерживаемся этой оценки на текущий год, даже если снижение ставок произойдёт позже», — говорится в обзоре банка.

Оптимистичный прогноз от Bank of America прозвучал в тот момент, когда жёлтый драгметалл в течение последнего месяца демонстрировал мощное ценовое ралли, достигая одного рекордного максимума за другим. С тех пор как в середине февраля цена золота достигла минимума чуть более 2000$ за унцию, она выросла более чем на 15%.

( Читать дальше )

📈Золото продолжает обновлять исторический максимум 7 торговых дней подряд. Куда дальше? Анализ цен на золото XAUUSD.

- 08 апреля 2024, 17:19

- |

👉Сегодня котировки XAUUSD достигли нового исторического максимума 2354.15.

👉Bloomberg выпустил статью, из которой следует, что мировые ЦБ продолжают активно скупать золото в 2024 году. Особенно отличается Китай, который без остановки скупает золото уже 17 месяцев подряд. Помимо этого, сообщается что ЦБ Грузии купил 7 тонн золота и впервые включил его в состав резервов.

👉Так же по пятничным данным CFTC, хедж-фонды увеличили нетто-лонг во фьючерсах на золото до максимума за 4 года.

👉Под конец прошлой недели цену подогревали заявления Ирана по поводу ответа на атаку Израиля. И хоть атак Ирана за выходные так и не произошло, но мы вновь получили атаку Израиля по группировкам, сотрудничающим с Ираном. Таким образом, вероятность эскалации на Ближнем Востоке продолжает расти, что так же дает поддержку ценам на золото.

👉Соотношение покупателей и продавцов в XAUUSD имеет перевес последних: 35,1% покупателей против 64,8% продавцов, что указывает на вероятность продолжения восходящей тенденции. Как мы видим, за последние 3 торговых дня количество продавцов выросло, что указывает на наличие «топлива» для продолжения роста. В тоже время средняя цена покупателей продолжает находится достаточно далеко от текущей цены, что может привести к коррекции на фоне фиксации прибыли покупателями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал