ВДО

Динамика торгов облигациями наших эмитентов: 250,5 млн руб. за декабрь

- 23 января 2020, 08:26

- |

Большое количество новых эмитентов в декабре сказалось на падении котировок размещенных ранее облигаций. На Московской Бирже торгуется уже 16 выпусков наших партнеров, совокупный оборот которых сохранился на уровне ноября. Рост цены показали бонды «Ламбумиз», «Дядя Дёнер» и третий заем «ГрузовичкоФ», а у восьми выпусков за месяц увеличился объем торгов.

Показатели эмиссии lady & gentleman CITY (RU000A1014V7) можно будет сравнивать по итогам января, поскольку выпуск сети мультибрендовых магазинов одежды появился в обращении только 4 декабря. К концу месяца его оборот достиг почти четверти суммы займа, или 50 млн руб.

- комментировать

- Комментарии ( 0 )

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. И все-таки это перегрев

- 23 января 2020, 08:16

- |

ОФЗ. И все-таки это перегрев. Можно пространно рассуждать о будущем ключевой ставки, это увлекательно, и это только рассуждение. Факт — получить ключевую ставку на ОФЗ можно лишь, вложившись в бумаги с погашением через 13 лет и более. Триумф оптимизма. Спекулятивный потенциал ОФЗ, похоже, уже не обнулился — стал отрицательным.

( Читать дальше )

Высокодоходные облигации на рынке Европы: позаимствованная и адаптированная традиция

- 23 января 2020, 07:32

- |

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.

Европейская финансовая система имеет более долгую историю, чем ведущая в сегодняшних реалиях американская, однако традиция высокодоходных облигаций в Европу пришла именно из США. Но развивалась в дальнейшем уже по своему пути.Удачный момент для удачного заимствования

Первая волна подъема ВДО в Америке, как мы помним, пришлась на начало 1980-х годов. Американский рынок высокодоходных облигаций в течение последующего десятилетия находился под давлением, ограничившим его возвращение к росту. В то время, как американская экономика восстанавливалась от кризисных явлений конца 80-х, в Европе шли активные интеграционные процессы. Они подталкивали не только экономический рост, но и применение новых конструкций на финансовом рынке.

( Читать дальше )

Скрипт подачи заявки на первичное размещение облигаций Лизинг-Трейд серии 001P-01 (500 м.р., 3 года, купон 12,5%)

- 22 января 2020, 20:25

- |

23 января стартует размещение облигаций ООО Лизинг-Трейд серии 001P-01

Основные параметры выпуска:

• 500 млн.р.,

• 3 года (амортизация с 3-го года),

• Купон – 12,5%, выплата ежемесячно

Время приема заявок 23.01.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

Скрипт подачи заявки (его нужно сообщить Вашему брокеру или указать в торговом терминале):

— полное / краткое наименование: Лизинг-Трейд 001P-01 / ЛТрейд1P1

— ISIN / идентификационный номер: RU000A101CB6 / 4B02-01-00506-R-001P

— контрагент (партнер): Бест Эффортс Банк (код: BE Bank, либо БестЭффБанк [MC0020800000])

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

С уважением, Иволга Капитал

@AndreyHohrin

( Читать дальше )

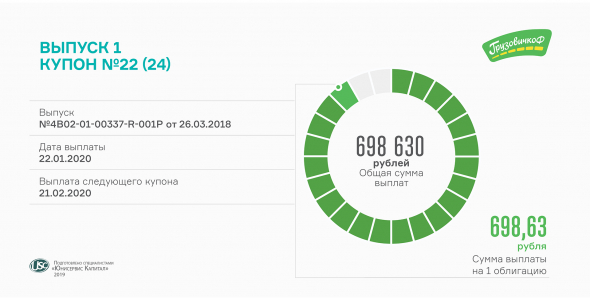

22-й купон по облигациям «ГрузовичкоФ-Центр» выплачен

- 22 января 2020, 13:46

- |

Транспортная компания перечислила в депозитарий почти 700 тыс. рублей за один из последних купонных периодов по облигациям первой серии (RU000A0ZZ0R3).

С мая 2018 г. компания ежемесячно выплачивает инвесторам купонный доход по ставке 17% годовых. Сумма выплат на одну облигацию составляет без малого 700 рублей.

Всего на Московской бирже была размещена 1000 облигаций «ГрузовичкоФ-Центр-БО-П01» по номинальной стоимости 50 тыс. рублей. Торги проходят достаточно активно, в декабре сделки купли-продажи совершались в течение 19 торговых дней из 21. Объем торгов снизился за месяц почти на 2 млн руб. и составил 4,7 млн, средневзвешенная цена — до 101,85% от номинала (-0,7 п. п.). Котировки и оборот облигаций второго и третьего выпуска выше.

Дебютный заем находится в обращении почти 2 года, с апреля 2018 г. Погашение состоится уже в марте.

Коротко о главном на 22.01.2020

- 22 января 2020, 11:02

- |

- «Брусника. Строительство и девелопмент» зарегистрировали дебютный выпуск облигаций серии 001Р-01 объемом 4 млрд рублей. Бумаги включены в третий уровень котировального списка

- «Кировский завод» утвердил бессрочную программу облигаций объемом 50 млрд рублей. Максимальный срок обращения бумаг в рамках программы составит 10 лет, программа бессрочная

- «Дэни колл» выкупил в рамках оферты по согласованию с владельцами 100 тыс. облигаций. Количество предлагаемых к приобретению облигаций составило 482 741 штук. Общий объем выпуска — 1 млрд, агентом по приобретению 10% выпуска выступил «Универ капитал»

- «СофтЛайн трейд» установил цену выкупа облигаций на уровне 101,30% от номинала. К выкупу предъявлено 402 401 облигация номиналом 1 тыс. рублей каждая. Компания выставила на 22 января 2020 года оферту по согласованию с владельцами облигаций серии 001Р-01 на сумму не более 500 млн рублей

( Читать дальше )

Привлекли за год почти 10 млрд рублей и остались в первой тройке организаторов ВДО

- 22 января 2020, 07:19

- |

Объем привлеченных за 2019 год инвестиций в организованные нами программы составил 9,8 млрд рублей. Инвесторы заработали порядка 150 млн рублей со средней доходностью 13,5% годовых.

Только за 4-й квартал 2019 г. на внебиржевом рынке было размещено свыше 3,8 млрд рублей. Около 40% из них составило финансирование нефтетрейдингового проекта «Юниметрикс», который привлекает краткосрочные инвестиции с оборотным циклом не более 40 дней. Залоговые инвестиции составили порядка 25% от общего объема.

Остальные средства направлены в беззалоговые проекты секьюритизации активов, связанные в основном с финансированием эмитентов, которые планируют размещение облигаций. По данным проектам доходность инвесторов достигала 15-18% годовых при среднем сроке не более 90 дней.

Средняя ставка доходности по всем внебиржевым программам составила 13,4% годовых. Вложившиеся в них инвесторы заработали за октябрь-декабрь на 62% больше, чем получили бы от размещения в депозиты.

( Читать дальше )

Произведена выплата 3-го купона по 2-му выпуску «Нафтатранс плюс»

- 21 января 2020, 12:28

- |

Топливная компания перечислила в НРД более 2,5 млн рублей для выплаты своим инвесторам.

Держатели бондов «Нафтатранс плюс-БО-02» получают ежемесячно по 106,85 рубля на одну бумагу. Размер купона зависит от ключевой ставки Центробанка и определяется перед каждым купонным периодом. Текущий и следующий купоны будут выплачены по ставке 13% годовых.

Объем второго выпуска «Нафтатранс плюс» — 250 млн рублей. Номинал облигации — 10 тыс. рублей. Выпуск размещен на 5 лет, до сентября 2024 года. ISIN код: RU000A100YD8. Размер купона определяется за 7 рабочих дней до даты начала очередного периода по формуле: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых. Предусмотрено амортизация, начиная с октября 2021 года: по 6,67% раз в квартал и 19,96% — в дату погашения выпуска.

Выплату 4-го купона совершил «ИТЦ-Трейд»

- 21 января 2020, 11:43

- |

Национальный расчетный депозитарий получил от эмитента и перечислил брокерам купонный доход по облигациям сибирского поставщика бумаги и картона (RU000A100UP0).

Всего перечислено без малого 600 тыс. рублей. Сумма выплат на одну облигацию — 119,18 рубля. Ставка установлена на все 4 года обращения выпуска и составляет 14,5% годовых. Купон выплачивается ежемесячно.

Заем «ИТЦ-Трейд» был размещен в сентябре. Всего компания привлекла 50 млн рублей. Номинал ценной бумаги — 10 тыс. рублей. Компания сможет выкупить выпуск по номинальной стоимости в рамках ежегодных колл-опционов в сентябре 2020 г., 2021 г. и 2022 г. В случае если «ИТЦ-Трейд» не реализует данную возможность, он будет досрочно погашать по 10% от номинала облигаций в течение последних 10 месяцев обращения выпуска.

Коротко о главном на 21.01.2020

- 21 января 2020, 08:30

- |

- «ПР-Лизинг» объявил дополнительную оферту о выкупе не более 100 тыс. облигаций серии 001Р-01. Цена приобретения установлена в размере 100% от номинала, период предъявления бумаг к выкупу — с 30 января по 5 февраля 2020 года. Датой приобретения облигаций обозначено 12 февраля 2020 года. Агентом по приобретению выступит «УРАЛСИБ Брокер»

- АПРИ «Флай Плэнинг» на прошедшем общем собрании акционеров избрал новый состав Совета директоров, который пополнился генеральным директором «Иволги Капитал». В недавнем интервью для Boomin Андрей Хохрин прокомментировал, зачем представителю организатора долговой программы входить в состав директоров

- «ЮАИЗ» принял решение о реорганизации путем выделения общества с ограниченной ответственностью «Объединенная фарфоровая компания». В начале декабря 2019 года компания сообщила о необходимости выделения фарфорового направления бизнеса в качестве самостоятельной-бизнес единицы. Данное направление бизнеса не является приоритетным для компании. Перед менеджментом поставлена задачи поиска инвестора с последующей продажей данного бизнеса

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал