Газпром

Газпром - план добычи компании на 2019 г. предусматривает лишь номинальный рост

- 26 декабря 2018, 13:24

- |

Это лишь на один миллиард кубометров превосходит ожидаемый фактический результат добычи в 2018 года, которая, как ожидается, составит 497 млрд куб. м.

Эта информация согласуется с ранее озвученной администрацией ЯНАО (главный регион добычи «Газпрома») информацией о том, что «Газпром» в 2018 году планирует добыть в округе 428 млрд кубометров газа, в 2019 году — 430 млрд кубометров.

Это также согласуется с логикой производственного планирования на 2018 год: в 2017 году компания добыла 471 млрд куб. м, а план первоначальный план добычи на 2018 год был 476 млрд куб. м.

http://www.finmarket.ru/news/4915252

- комментировать

- Комментарии ( 0 )

Магнит в четвертый раз достиг уровня поддержки

- 26 декабря 2018, 12:32

- |

Обзор рынка акций Сбербанка, Газпрома, ГМК НорНикель и Магнита

Сбербанк. Падение свечой в виде белого молота. При этом «медвежий» разрыв 5 декабря на уровне 196.9 рублей незакрыт, а цены на акции остаются ниже уровня скользящей средней ЕМА-55 (примерно 191.8 рубля), которая смотрит вниз. В такой ситуации вероятность зарождения падающего тренда и достижения уровня поддержки в районе 175-176 рублей остается высокой. Что касается фундаментальных показателей, то российские акции относительно Нефти Брент сейчас значительно переоценены (примерно на 13,5%). Так, «расчетное» значение (РТС=18.5*Брент) составляет 50,25*18,5=929.6 пункта, а биржевое значение находится около 1055.3 пункта.

Газпром. Разрыв вниз и черная молотообразная свеча. В такой ситуации котировки остались ниже уровня скользящей средней ЕМА-55 и линии полугодового восходящего тренда. При этом осеннее снижение разложилось на пять волн. В такой ситуации ожидаем новую пятиволновку вниз и вполне возможно достижение уровня поддержки в районе 136 рублей.

( Читать дальше )

Отношение иностранных инвесторов к Газпрому

- 26 декабря 2018, 11:56

- |

( Читать дальше )

Газпром - прогноз без изменений - Финам

- 26 декабря 2018, 11:26

- |

Главным дисконтирующим фактором при оценке «Газпрома» как коммерческого предприятия является его использование в качестве инструмента влияния, что повышает риски инвесторов в условиях обострения внешнеполитической обстановки.

На ПАО «Газпром» приходится около 12% мировой и 68% российской добычи газа. Его доля в мировых запасах газа составляет 17%, в российских — 72%. Также компании принадлежит крупнейшая в мире газотранспортная система протяженностью свыше 172,05 тыс. км.

За 11 месяцев 2018 года «Газпром» добыл 451,1 млрд м3 газа. Это на 5,8% превышает показатель за аналогичный период прошлого года.

ПАО «Газпром» является одним из ключевых поставщиков, занимая свыше 1/3 европейского рынка газа. В дальнее зарубежье за 11 месяцев 2018 года «Газпром», по предварительным данным, экспортировал 179,9 млрд м3 газа. Из-за сочетания высоких мировых цен на углеводороды и нехарактерного в прошлые периоды ослабления курса национальной валюты финансовые результаты «Газпрома» за 9 месяцев 2018 г превосходят ожидания.

( Читать дальше )

Падение нефти на $45

- 26 декабря 2018, 10:50

- |

Всем привет. В этом видео я рассказываю каким образом нефть смогла за несколько месяцев упасть с $87 до $45, а также высказываю свои предположения о том, почему акции Лукойла и Роснефти не падают и не стоят до сих пор 3500 и 300 рублей за акцию. По рынку ждем сегодня долгожданный отскок, пора нам уже порасти после стольких дней падения.

P.S. Похоже весьма удачно я вчера продал свои доллары по 68.9 и переложился в Газпром по 145.15, ждем как минимум закрытие гепа на 150.

( Читать дальше )

Ошибка или специально?

- 25 декабря 2018, 21:20

- |

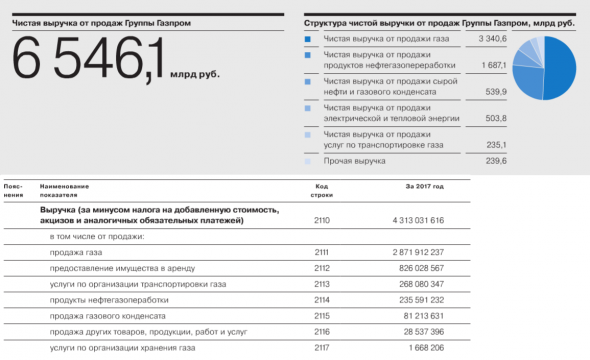

На официальном сайте есть два отчета финансовый и годовой за 2017г. Насколько я понимаю, годовой отчет — отчет для акционеров компании и содержит в себе часть из финансового отчета. После изучения обоих документов в самом начале в глаза бросается несостыковка.

Сверху годовой отчет, снизу финансовый. В обоих указана чистая выручка.

Может я в чем-то ошибаюсь.

P.S. Чистая выручка от реализации продукции (работ, услуг) – валовая выручка от реализации за вычетом налога на добавленную стоимость, акцизов, возвращенных товаров и ценовых скидок.

Газпром - СД утвердил инвестиционную программу и бюджет на 2019 год

- 25 декабря 2018, 19:24

- |

Совет директоров ПАО «Газпром» принял к сведению информацию о предварительных итогах работы компании в 2018 году и о прогнозе инвестиционной программы и бюджета (финансового плана) на 2020–2021 годы.

Совет директоров также утвердил инвестиционную программу и бюджет (финансовый план) ПАО «Газпром» на 2019 год. Показатели инвестиционной программы не изменились по сравнению с вариантом, одобренным Правлением ПАО «Газпром» в ноябре текущего года.

В соответствии с инвестиционной программой на 2019 год, общий объем освоения инвестиций составит 1 трлн 325,724 млрд руб. В том числе объем капитальных вложений — 963,019 млрд руб., расходы на приобретение в собственность внеоборотных активов — 151,505 млрд руб. Объем долгосрочных финансовых вложений — 211,2 млрд руб.

( Читать дальше )

Так все же, Газпром повысит дивы или нет?

- 25 декабря 2018, 15:15

- |

Перспективы Газпрома катастрофичны.

Я думаю мы еще увидим цену в 100 рублей за акцию

Газпром - мощность участка Ковыкта-Чаянда газопровода Сила Сибири увеличена до 38 млрд куб.м. газа

- 25 декабря 2018, 14:48

- |

Поставки по газопроводу «Сила Сибири» должны начаться 20 декабря 2019 года.

Чаяндинское и Ковыктинское месторождения — основные источники газа для магистрального газопровода «Сила Сибири», по которому газ Иркутского и Якутского центров газодобычи будет транспортироваться на Дальний Восток и в Китай. Запасы Ковыктинского месторождения по категориям C1+C2 составляют 2,7 триллиона кубометров газа и 90,6 миллиона тонн газового конденсата.

Ранее сообщалось, что выход Ковыктинского месторождения на проектную мощность предусмотрен на третий год разработки, проектная мощность — 25 миллиардов кубометров газа в год и 1,4 миллиона тонн конденсата. В 2023 году планируется добыть на месторождении 4,9 миллиарда кубометров газа, в 2024 году — 15 миллиардов кубометров газа, с 2025 по 2050 год — 25 миллиардов кубометров газа в год.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={90256697-A561-4667-B1B1-5FE3B1341956}

Акции Газпрома очень дешевы - Альпари

- 25 декабря 2018, 13:17

- |

Об этом сказал министр энергетики России Александр Новак. Вариант транзита через Украину после завершения текущего транзитного контракта в 2019 году также возможен. В будущем планируется закончить строительство газопровода «Северный поток – 2» из России в Германию по дну Балтийского моря. К этому же времени должно закончиться действующее соглашение «Газпрома» с «Нафтогазом» о транзите российского газа в Европу через Украину.

Все это может стать мощным катализатором роста котировок акций «Газпрома», который по инвестиционной привлекательности уступает только «Сургутнефтегазу» с его денежной позицией в размере $44 млрд.Разуваев Александр

Однако, глядя на сегодняшнюю рыночную динамику, стоит напомнить, что акции растут только тогда, когда их покупают, а не когда у компании привлекательные оценочные мультипликаторы и хорошие денежные потоки. «Газпром» очень дешев, однако это не значит, что он не может быть еще дешевле.

ГК «Альпари»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал