МТС

МТС: Финансовые результаты за III кв. 2019 г. по МСФО. Стабильность во всём!

- 21 ноября 2019, 16:11

- |

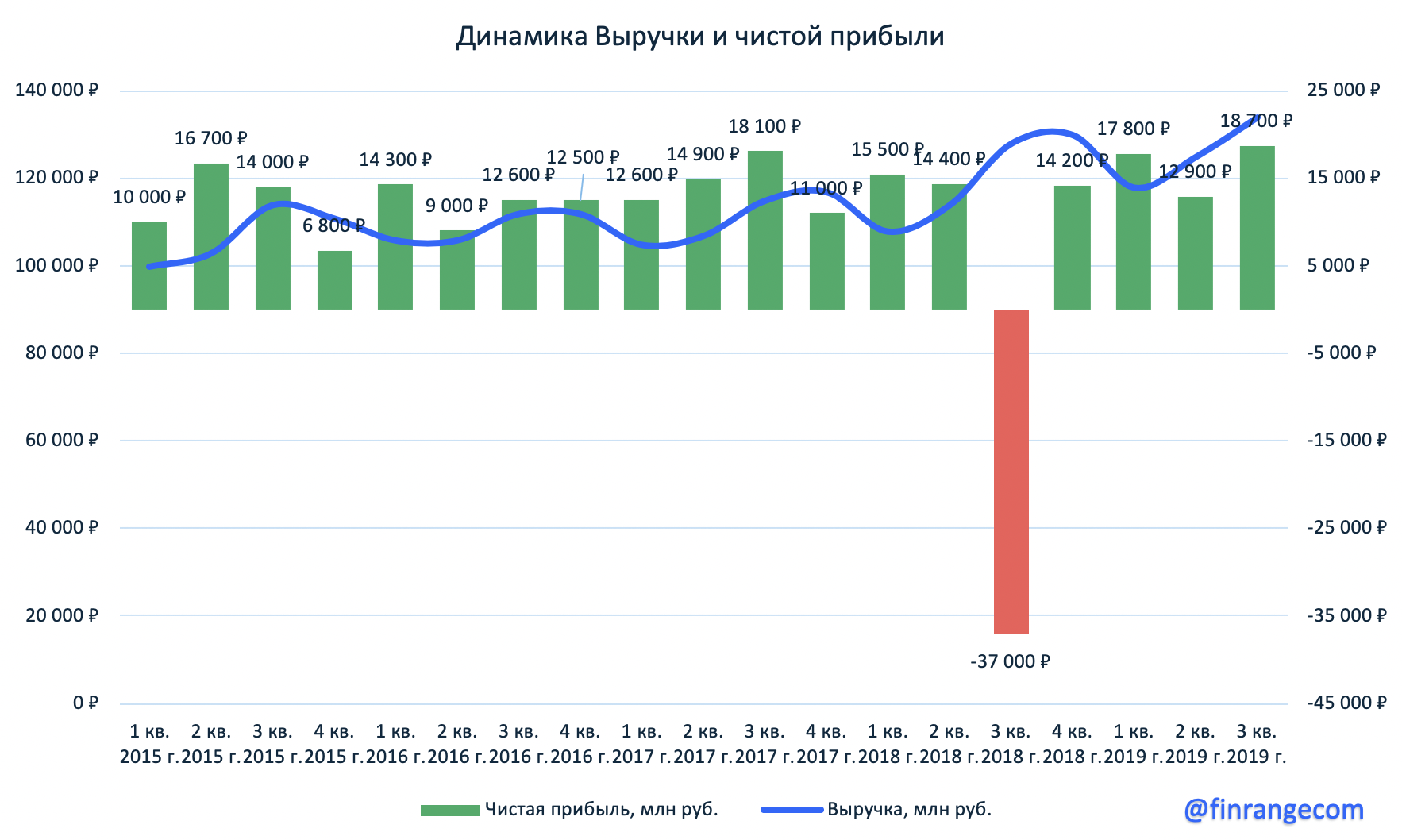

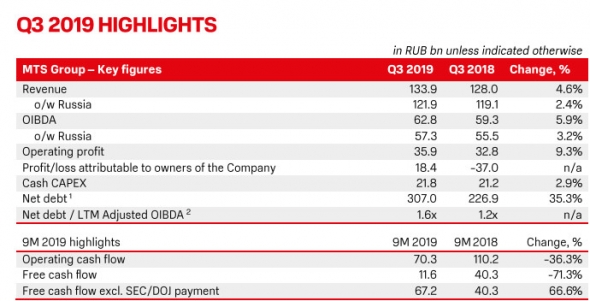

Выручка телекома выросла на 4,6% по сравнению с аналогичным периодом прошлого года – до 133,9 млрд руб. Чистая прибыль МТС за июнь — сентябрь составила 18,4 млрд руб. против убытка в 37 млрд руб. в III кв. прошлого года, в связи с с антикоррупционным расследованием ее деятельности в Узбекистане.

Рост финансовых показателей обусловлен высокими операционными результатами, ростом продаж мобильных услуг в РФ и Украине, продаж услуг МТС Банка и цифровых сервисов телекома.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Результаты МТС оказались лучше ожиданий рынка - Промсвязьбанк

- 20 ноября 2019, 11:27

- |

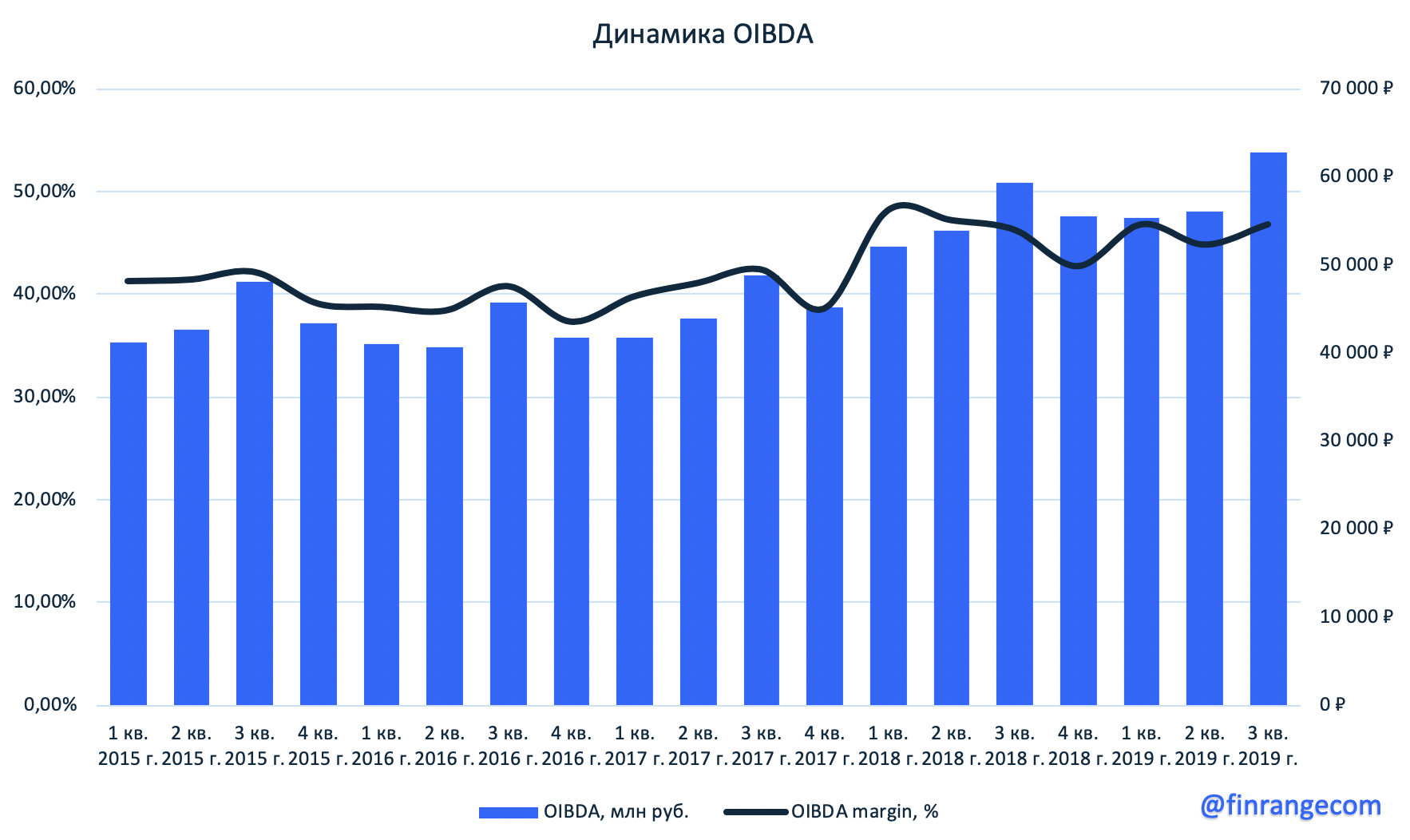

Выручка ПАО МТС в III квартале 2019 года выросла на 4,6% по сравнению с аналогичным периодом прошлого года и составила 133,9 млрд рублей, говорится в сообщении компании. OIBDA в отчетном периоде увеличилась на 5,9% — до 62,8 млрд рублей. Чистая прибыль МТС составила в III квартале 18,4 млрд рублей.

Результаты МТС оказались чуть лучше ожиданий рынка и в целом продемонстрировали хорошую динамику. Рост выручки компании связан с повышением доходов на клиента за счет расширения спектра используемых ими продуктов (в основном услуг по передаче данных). Это позволило МТС улучшить показатели маржинальности. Свой вклад в рост доходов внес и МТСбанк, который нарастил выручку на 37,7%.Промсвязьбанк

Результаты MTС за 3 квартал оказались сильными - Атон

- 20 ноября 2019, 10:35

- |

Совокупная выручка за 3К19 повысилась на 4.6% г/г до 133.9 млрд руб., в целом совпав с консенсус-прогнозом, благодаря повышению тарифов на услуги компании в России и консолидации результатов МТС Банка. Выручка российского сегмента МТС увеличилась на 2.4% г/г и достигла 121.9 млрд руб., украинского — на 29.7% г/г, белорусского — на 16.5% г/г (показатели в национальных валютах). Скорректированная OIBDA выросла на 5.9% г/г до 62.8 млрд руб. (+3.4% против консенсуса), рентабельность по ней достигла 46.9% (рост на 60 бп г/г и на 210 бп кв/кв). Чистая прибыль за 3К19 составила 18.4 млрд руб. FCF с поправкой на выплаты, связанные с урегулированием вопросов с SEC и DOJ, за 9М19 достиг 67.2 млрд руб. (+66.6% г/г), и был поддержан динамикой показателей МТС Банка. На телеконференции руководство МТС подтвердило, что ведутся переговоры о продаже украинского подразделения, и подчеркнуло, что компания по-прежнему придерживается оппортунистического подхода к изменению географии бизнеса и продаже активов.

( Читать дальше )

МТС-1-ао: информация о выплаченных дивидендах

- 19 ноября 2019, 21:00

- |

Акция: МТС-1-ао

Общая сумма: 17 345 798 747.5 руб.

Дивиденд на акцию: 8,68 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=236

Дивиденды МТС: https://smart-lab.ru/q/MTSS/dividend/

Выручка МТС стала рекордной за всю историю компании - Фридом Финанс

- 19 ноября 2019, 19:39

- |

Динамика абонентской базы была стабильной, в России (ключевой сегмент) количество абонентов выросло на 1,1%, до 78,8 млн. Количество пользователей мобильного приложения выросло до 19,5 млн, а число участников программы кэшбэк достигло 5,5 млн.

Долговая нагрузка не изменилась (1,6х OIBDA), чистый долг составляет 307 млрд руб. Данный уровень является комфортным, оператор в состоянии финансировать капзатраты, размер которых до конца года оценивается в 90 млрд руб.

( Читать дальше )

МТС: хорошие финансовые результаты, но дивидендный рейтинг не дотягивает до попадания в портфель

- 19 ноября 2019, 19:05

- |

По итогам 9 месяцев:

Выручка +8% до 327 млрд рублей

Операционная прибыль +7,5% до 93,8 млрд рублей.

Чистая прибыль 48,7 млрд рублей против убытка в 7,3 млрд годом ранее

Отчетность — умеренно-позитивная

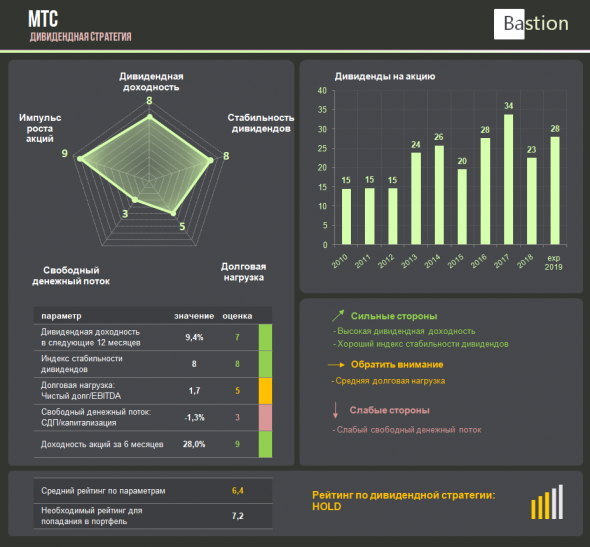

Дивиденды

В марте 2019 года МТС приняла новую дивидендную политику: выплаты в размере 28 руб. на акцию по итогам 2019-2021 годов. Это подразумевает доходность в 9,4%, что выше среднего значения для российского рынка акций.

Дивидендная стратегия

Компания имеет хороший рейтинг стабильности выплат и сильный импульс роста акций. Негативным для дивидендного профиля компании является средняя долговая нагрузка на уровне 1,7 по коэффициенту Чистый долг/EBITDA.

В прошлом году в 3 квартале компания получила общий убыток в 37 млрд руб из-за резерва в 56 млрд руб ($845 млн) по антикоррупционному делу в Узбекистане. Расследование вели Комиссия по ценным бумагам и биржам США (SEC) и минюст США. Выплата была произведена в 1 квартале 2019 года, что негативно повлияло на операционный и свободный денежный поток МТС, который по расчету за последние 12 месяцев сейчас близок к нулю.

( Читать дальше )

МТС - Прибыль мсфо 9 мес 2019г: 49,359 млрд руб (+1% г/г)

- 19 ноября 2019, 15:25

- |

МТС – рсбу/ мсфо

1 998 381 575 акций

https://moskva.mts.ru/about/investoram-i-akcioneram/korporativnoe-upravlenie/struktura-akcionernogo-kapitala-pao-mts

Free-float 44,35%

Капитализация на 19.11.2019г: 609,007 млрд руб

Общий долг 31.12.2016г: 451,412 млрд руб/ мсфо 400,522 млрд руб

Общий долг 31.12.2017г: 469,919 млрд руб/ мсфо 426,865 млрд руб

Общий долг 31.12.2018г: 737,384 млрд руб/ мсфо 838,428 млрд руб

Общий долг на 30.06.2019г: 678,349 млрд руб/ мсфо 823,079 млрд руб

Общий долг на 30.09.2019г: 669,535 млрд руб/ мсфо 834,612 млрд руб

Выручка 2016г: 314,325 млрд руб/ мсфо 435,692 млрд руб

Выручка 9 мес 2017г: 241,094 млрд руб/ мсфо 326,087 млрд руб

Выручка 2017г: 323,793 млрд руб/ мсфо 442,911 млрд руб

Выручка 9 мес 2018г: 247,054 млрд руб/ мсфо 350,229 млрд руб

Выручка 2018г: 331,236 млрд руб/ мсфо 480,293 млрд руб

Выручка 1 кв 2019г: 81,188 млрд руб/ мсфо 118,025 млрд руб

( Читать дальше )

МТС - чистая прибыль за 3 кв по МСФО составила 18,4 млрд рублей против убытка годом ранее

- 19 ноября 2019, 15:10

- |

На динамику чистой прибыли повлияли, с одной стороны, высокие операционные показатели, а с другой — более высокие процентные расходы.

Выручка по МСФО в третьем квартале выросла на 4,6% — до 133,9 миллиарда рублей

Показатель OIBDA вырос на 5,9% — до 62,8 миллиарда рублей. Рентабельность по OIBDA увеличилась до 46,9% с 46,3%.

МТС улучшил прогноз на 2019 год по росту выручки до 6-7% с 4-6%, показателя OIBDA — до 4-5%.

Вместе с тем МТС сохранил прогноз капитальных затрат на уровне 160 млрд рублей в 2018-2019 годах.

В числе факторов, способствующих улучшению прогноза, МТС назвал стабильную конкурентную ситуацию в России, эффект от консолидации МТС Банка и эффект высокой базы прошлого года.( Читать дальше )

МТС в 3 квартале удастся опередить конкурентов и увеличить выручку - Велес Капитал

- 18 ноября 2019, 14:54

- |

МТС отчитывается последним среди операторов «большой четверки». «МегаФон» и «Вымпелком», в следствии различных причин, ранее сообщили о падении выручки от сервисов мобильной связи в России по итогам периода на 1,6% и 1,9% г/г соответственно. Мы полагаем, что МТС удастся опередить конкурентов в 3К, и увеличить выручку от сервисов мобильной связи в России на 1,6% г/г.

Консолидация МТС Банка больше не будет оказывать столь сильного положительного влияния на сервисную выручку оператора в России, и ее рост замедлится, по нашим оценкам, с 8,1% г/г во 2К до 2,6% г/г. На выручку от сервисов мобильной связи продолжают оказывать негативное влияние 2 фактора: отмена внутрисетевого роуминга и повышение ставки НДС. Влияние отмены внутреннего роуминга может усиливать летний сезон отпусков, в следствии чего операторы недополучают больше выручки. С другой стороны, роуминг в России был отменен в сентябре 2018 г., поэтому сравнительный негативный эффект должен был проявится только в результатах 2 месяцев, а не всего квартала.

( Читать дальше )

МТС отчитается 19 ноября и проведет телеконференцию - Атон

- 18 ноября 2019, 10:49

- |

Мы ожидаем, что выручка в 3К19 вырастет на 5% г/г до 134 млрд руб., частично за счет сильной динамики услуг мобильной связи. OIBDA, как ожидается, вырастет на 2% г/г из-за отмены внутреннего роуминга, а также роста НДС, и достигнет около 60.5 млрд руб. (рентабельность OIBDA составит 45%).Атон

Телеконференция пройдет в тот же день в 18:00 по Москве/15:00 по Лондону/10:00 по Нью-Йорку. Номера для набора: +7495 646 93 15 (Россия)/+44 207 194 37 59 (Великобритания)/ +1646 722 49 16 (США). Код подтверждения: 82115144#. На телеконференции наше внимание будет приковано к возможным комментариям относительно конкурентной среды, продажи украинского подразделения и деталей решения МТС по сохранению своей текущей структуры листинга. МТС также проведет День инвестора 25 ноября, где объявит обновленную стратегию группы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал