МТС

Акции Газпрома удивительно дешевы - Трансфингруп

- 14 мая 2019, 17:01

- |

Есть вопросы куда более важные: дивиденды, растущая конкуренция с СПГ из-за низких цен в Европе, новые проекты, налогообложение. Акции «Газпрома» удивительно дешевы из-за тотального неверия рынка в то, что компания поменяется в отношении к миноритариям. Я в отношении акций «Газпрома» сохраняю очень осторожный долгосрочный оптимизм на том только основании, что бесконечно строить новые трубопроводы бессмысленно. Все разумные причины текущих строек «Газпром» уже выбрал. Остаются проекты расширения мощностей, переработки.Давыденко Филипп

На российском рынке лучше себя чувствуют, бесспорно, дивидендные истории. Я бы собирал диверсифицированный портфель из ликвидных акций: «Газпром», «Сбербанк», «ЛУКОЙЛ», «Норникель», «Северсталь», МТС, «Полюс». Можно еще добавить «Газпром нефть», «Яндекс», «Магнит», «ФСК ЕЭС», «МосБиржу».

АО Управляющая компания

«ТРАНСФИНГРУП»

- комментировать

- ★1

- Комментарии ( 0 )

Дальнейший потенциал роста акций Veon ограничен - Альфа-Банк

- 13 мая 2019, 15:22

- |

Veon 2 мая представила финансовые результаты за 1К19 по МСФО. Выручка за квартал составила $2,12 млрд, что на 5% ниже г/г и к/к и на 1% ниже консенсус-прогноза рынка. На долларовую выручку группы негативно повлияло ослабление валюты на рынках стран присутствия (главным образом, на рынках России и Пакистана); в общей сложности негативный эффект составил $0,3 млрд в абсолютном выражении. Без учета эффекта ослабления валют выручка выросла на 7% с 1К18. EBITDA Veon составила $1,3 млрд, позитивный эффект на этот показатель от введения МСФО 16 (аренда) составил $126 млн; кроме того, на него положительно повлиял и доход от пересмотра условий контракта с Ericsson в размере $350 млн. Без учета этих двух единовременных факторов EBITDA составила $822 млн (рентабельность EBITDA 38,7%), что на 3% выше консенсус-прогноза. Чистая прибыль за квартал составила $495 млн; Кроме того, компания заявила, что $175 млн от дохода в $350 от пересмотра условий контракта с Ericsson получено в 1К19, что позитивно повлияло на денежный поток; оставшаяся сумма будет получена в 2К19;

( Читать дальше )

АФК Система - в рамках buy back продала акции МТС на 1,07 млрд руб

- 06 мая 2019, 21:15

- |

В соответствии с условиями Программы, количество акций для целей сделки было рассчитано на основе числа обыкновенных акций и американских депозитарных акций МТС, приобретенных Покупателем в апреле 2019 года на открытом рынке, пропорционально эффективной доле Группы АФК «Система» в капитале МТС.

По итогам реализации программы в апреле эффективная доля группы АФК «Система» в капитале МТС составила 50,008%.

http://www.sistema.ru/press-centr/press-relizy/detail/article/24109/

Обзор, анализ и оценка акций МТС

- 06 мая 2019, 14:54

- |

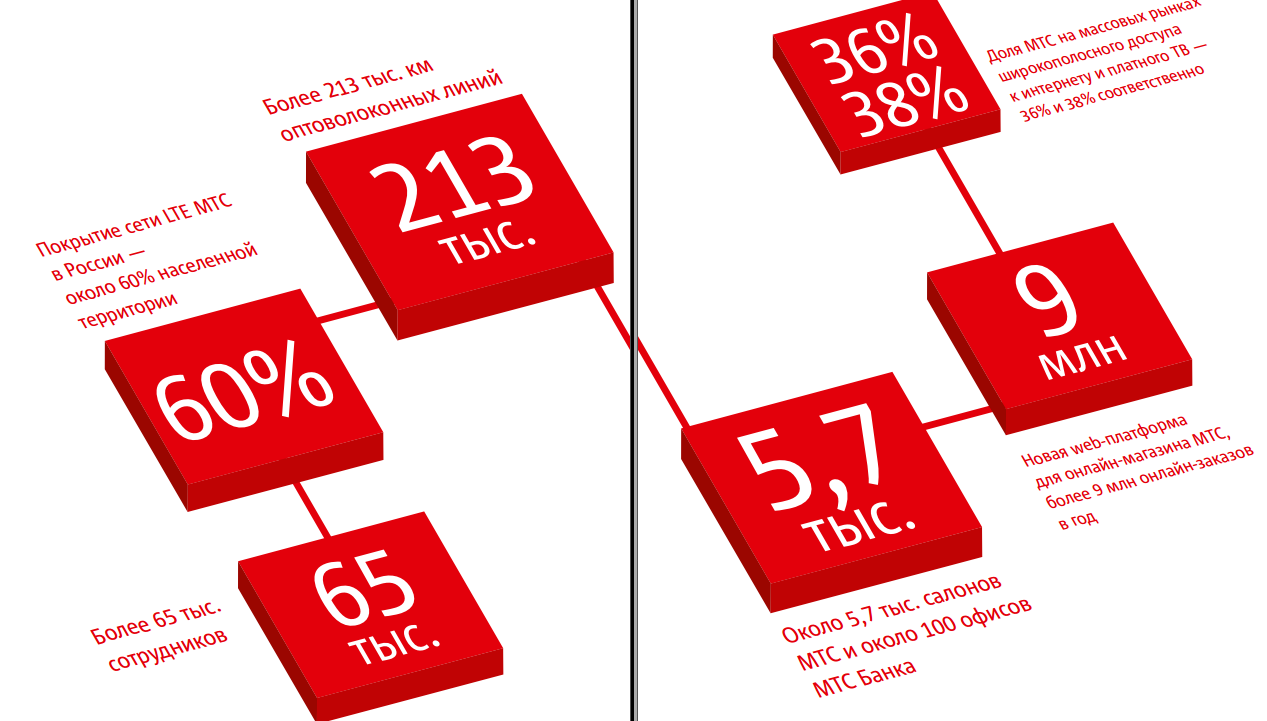

Мобильные Теле Системы – одна из крупнейших российских компаний, работающих в сфере телекоммуникации. МТС оказывает широкий спектр услуг в сфере связи: мобильная и фиксированная связь, доступ в интернет, кабельное и спутниковое ТВ, системная интеграция, обработка данных, облачные вычисления, мобильные и цифровые сервисы.

МТС ведет свой бизнес в России, республике Беларусь, Украине и Армении.

Основные показатели. Из годового отчета за 2017 год.

Основные показатели. Из годового отчета за 2017 год.Услугами МТС пользуются 105 млн. абонентов.

Data. Digital. DividendsВ 2017 г. совет директоров ПАО «МТС» утвердил обновленную стратегию компании, получившую общую формулировку «3D: Data. Digital. Dividends».

Data – данные

– удержание и развитие позиций в сфере услуг мобильной и стационарной связи.

Digital – развитие цифровых технологий

– электронная коммерция, мобильные приложения, обработка и хранение больших данных, облачные сервисы, системная интеграция, финансовые услуги, интернет вещей, искусственный интеллект.

( Читать дальше )

Итоги апреля. Обзор портфеля.

- 06 мая 2019, 10:25

- |

Текущий месяц прошел спокойно, мой портфель вырос на 1,81% против роста индекса на 1,62%.

( Читать дальше )

МТС продолжит платить стабильные дивиденды с привлекательной доходностью - Велес Капитал

- 29 апреля 2019, 16:31

- |

Для МТС мы также видим потенциальный риск в возможном изменении структуры листинга и уходе с NYSE, что увеличивает неопределенность в отношении акций оператора. Тем не менее мы сохраняем позитивный взгляд на инвестиционный профиль компании, по-прежнему ожидая высокого уровня возврата инвестиций акционерам в виде дивидендов и обратного выкупа.

Источник: данные компании; оценка: Велес Капитал

Наша целевая цена выросла на 2% по сравнению с предыдущей оценкой (с 308 руб. до 315 руб. за акцию), рекомендация по-прежнему «Покупать». Мы ожидаем ослабления денежного потока в текущем году на фоне выплаты по «Узбекскому делу» и усиления регуляторного давления, но отмечаем, что МТС сохраняет возможность платить стабильные дивиденды с привлекательной доходностью, обеспечивая высокий уровень возврата инвестиций акционерам. Мы также не исключаем возможность объявления новой программы обратного выкупа вскоре после окончания текущей.Михайлин Артем

ИК «Велес Капитал»

МТС создает венчурный фонд для инвестиций в ИТ-проекты

- 17 апреля 2019, 11:03

- |

Инвестиции могут составить около миллиарда рублей за два года. Совет директоров МТС одобрил создание корпоративного венчурного фонда, ориентированного на инвестиции в ИТ-проекты, сообщил вчера Интерфакс. Предполагается, что компания сможет вложить в проекты фонда около одного миллиарда рублей в течение двух лет. Фонд намерен финансировать проекты на ранней стадии развития в обмен на долю до 30%. При этом объем инвестиций в каждый проект должен будет составлять от 0,5 млн долл. до 1 млн долл.

Фонд будет работать на базе ранее запущенного корпоративного акселератора стартап-проектов. Венчурный фонд МТС будет работать на базе акселератора MTS StartUp Hub, запущенного в прошлом году. Через него компания в 2018 г. инвестировала в стартапы около 30 млн рублей. При этом венчурный фонд сможет финансировать проекты как прошедшие через корпоративный акселератор, так и внешние. Приоритет будет отдаваться тем из них, которые могут иметь перспективы синергии с другими направлениями бизнеса самой МТС, в том числе и с новыми.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 17 апреля 2019, 09:17

- |

Дерипаска готов снизить долю в группе ГАЗ

Олег Дерипаска заявил о готовности снизить долю в группе ГАЗ аналогично тому, как он снизил ее в En+. «Да, как это было сделано с En+»,— ответил он на соответствующий вопрос корреспондента Reuters во время посещения завода в Нижнем Новгороде. Господин Дерипаска подчеркнул, что если с компании не будут сняты санкции США, она обречена на банкротство. Многие поставщики, партнеры и кредитные организации, по его словам, уже прекратили работу с группой.

https://www.kommersant.ru/doc/3946262?from=hotnews

https://www.rbc.ru/business/17/04/2019/5cb648019a794761d4d7009c

Правительство может увеличить компенсацию нефтяникам на 60 млрд рублей

Минфин и Минэнерго рассматривают возможность изменить формулу, по которой рассчитывается компенсация нефтеперерабатывающим компаниям за поставку ими топлива на внутренний рынок. Это уменьшит их потери, следует из документов Минэнерго и подтверждают «Ведомостям» два чиновника и собеседник в одной из нефтяных компаний. Если формулу расчета компенсации изменят, то компании смогут получить компенсацию на 5 млрд руб. больше, чем по нынешней формуле, подсчитал консультант Vygon Consulting Евгений Тыртов.

( Читать дальше )

МТС - новая программа buyback пока не планируется

- 16 апреля 2019, 13:22

- |

президент МТС Алексей Корня, в кулуарах форума «Телеком-2019»:

«Пока диалога такого у нас с советом директоров нет. Мы завершаем то, что было анонсировано. Мы нашу новую дивидендную политику объявили, совет директоров ее утвердил»

Уточняется, что buyback не является обязательной частью новой утвержденной дивидендной политики.

https://tass.ru/ekonomika/6339048

Передел рынка мобильных платежей. МТС - дивидендное сафари

- 15 апреля 2019, 08:41

- |

Приветствую, дорогие читатели. Пока мы с вами отходим от зимней спячки, на полях онлайн и мобильного банкинга происходят грандиозные события мимо которых пройти нельзя

ЦБ запустил новую систему денежных переводов по номеру телефона

28 января начала действовать Система быстрых платежей (СБП), сообщил на своем сайте Центробанк, выполняющий функции оператора СБП. Она позволит физическим лицам круглосуточно делать друг другу мгновенные переводы по номеру мобильного телефона независимо от того, в каких банках открыты их счета.

Несмотря на то, что только Сбербанк

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал