Московская биржа

Скальперская ТС «Бастион» Дамира Гиреева

- 21 января 2020, 20:42

- |

Официальный сайт: armata-ts.ru

Официальная группа ВКонтакте :Fоrtstrading

Закрытый чат для трейдеров в дискорде: https://discord.gg/BJAn3M3

( Читать дальше )

Московская биржа - начались торги биржевым фондом денежного рынка "ВТБ – Ликвидность"

- 21 января 2020, 19:23

- |

Московская биржа сообщает, что на фондовом рынке биржи начались торги паями биржевого паевого инвестиционного фонда (БПИФ) «ВТБ – Ликвидность» под управлением ВТБ Капитал Управление активами.

Торговый код – VTBM.

Фонд инвестирует в инструменты денежного рынка, максимально защищенные от кредитного и рыночного рисков, и предназначен для краткосрочного размещения свободных денежных средств и управления ликвидностью.

Торги и расчеты фондом проходят в российских рублях.

релиз

Листинг на Московской бирже повысит ликвидность акций Эталона - Атон

- 21 января 2020, 11:14

- |

Группа Эталон подала документы, включая проспект эмиссии GDR, для внесения в котировальный список 1-го уровня на Московской бирже. Группа ожидает, что рассмотрение этой заявки займет один месяц.

Мы приветствуем решение Эталона о получении листинга на Московской бирже, поскольку он позволит диверсифицировать базу инвесторов индивидуальными инвесторами и российскими пенсионными фондами, которые смогут добавить бумагу в свои портфели. Также листинг на Московской бирже может поспособствовать повышению ликвидности акций компании.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 21 января 2020, 08:53

- |

«Ямал СПГ» испытали на хладноломкость. Четвертая линия завода будет введена не раньше марта

По данным “Ъ”, НОВАТЭК запустит четвертую линию на заводе по сжижению газа «Ямал СПГ» не раньше марта, перенос сроков связан с ошибками при проектировании технологических трубопроводов. В частности, потребуется время на замену заложенных в проекте труб на трубы из легированных сплавов, которые более устойчивы к низким температурам. Эта линия проекта — первая, где применяется российское основное оборудование. По оценкам аналитиков, задержка ввода будет обходиться проекту в 0,9 млрд руб. недополученной выручки ежемесячно.

https://www.kommersant.ru/doc/4226037

«Газпром» перехватил ресурсы у НОВАТЭКа. Монополия заплатила 12 млрд руб. за Сопочный участок

( Читать дальше )

Первый день обучения пилотного проекта по ТС «Бастион» Дамира Гиреева

- 21 января 2020, 08:45

- |

Официальный сайт: armata-ts.ru

Официальная группа ВКонтакте :Fоrtstrading

Закрытый чат для трейдеров в дискорде: https://discord.gg/BJAn3M3

( Читать дальше )

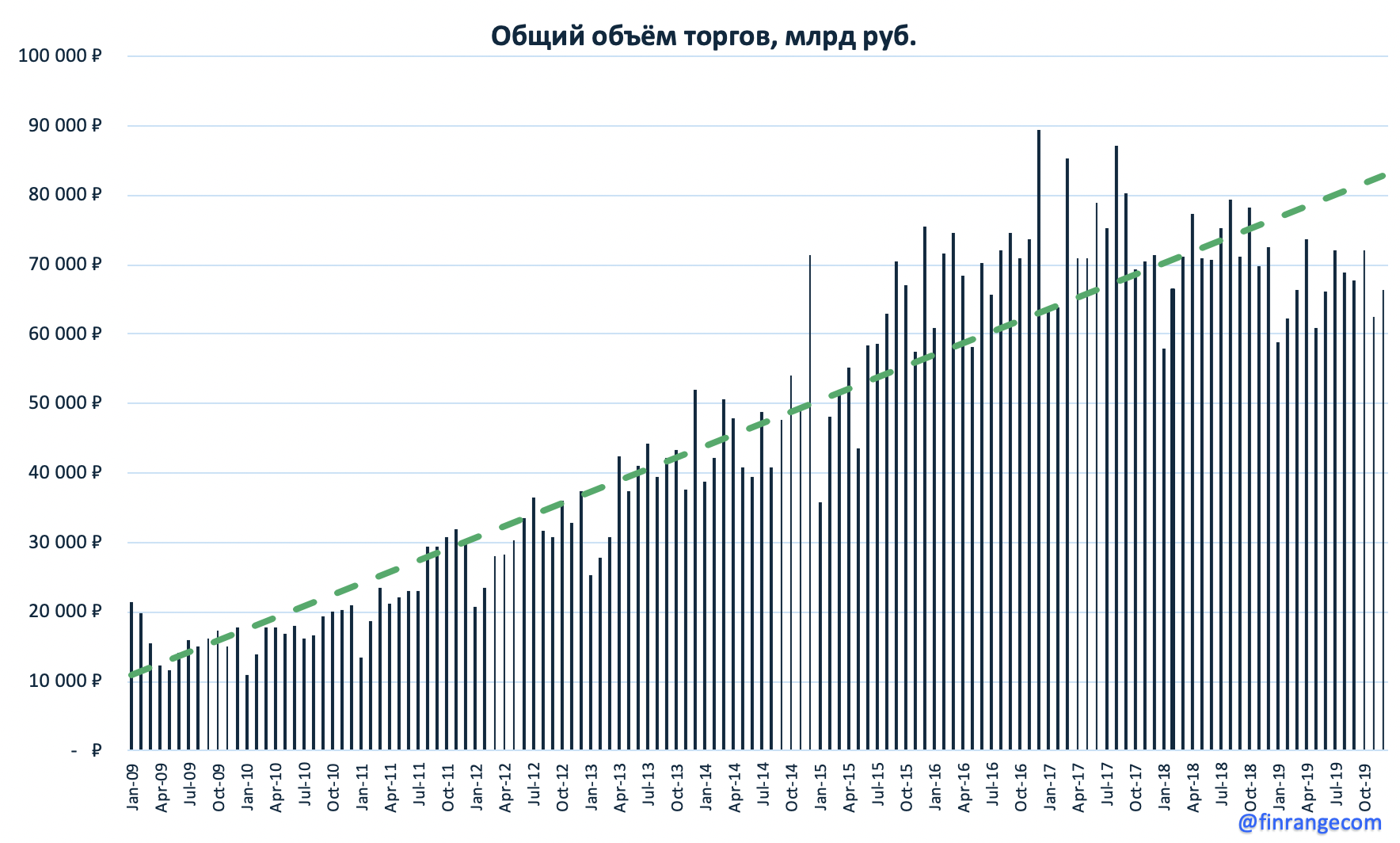

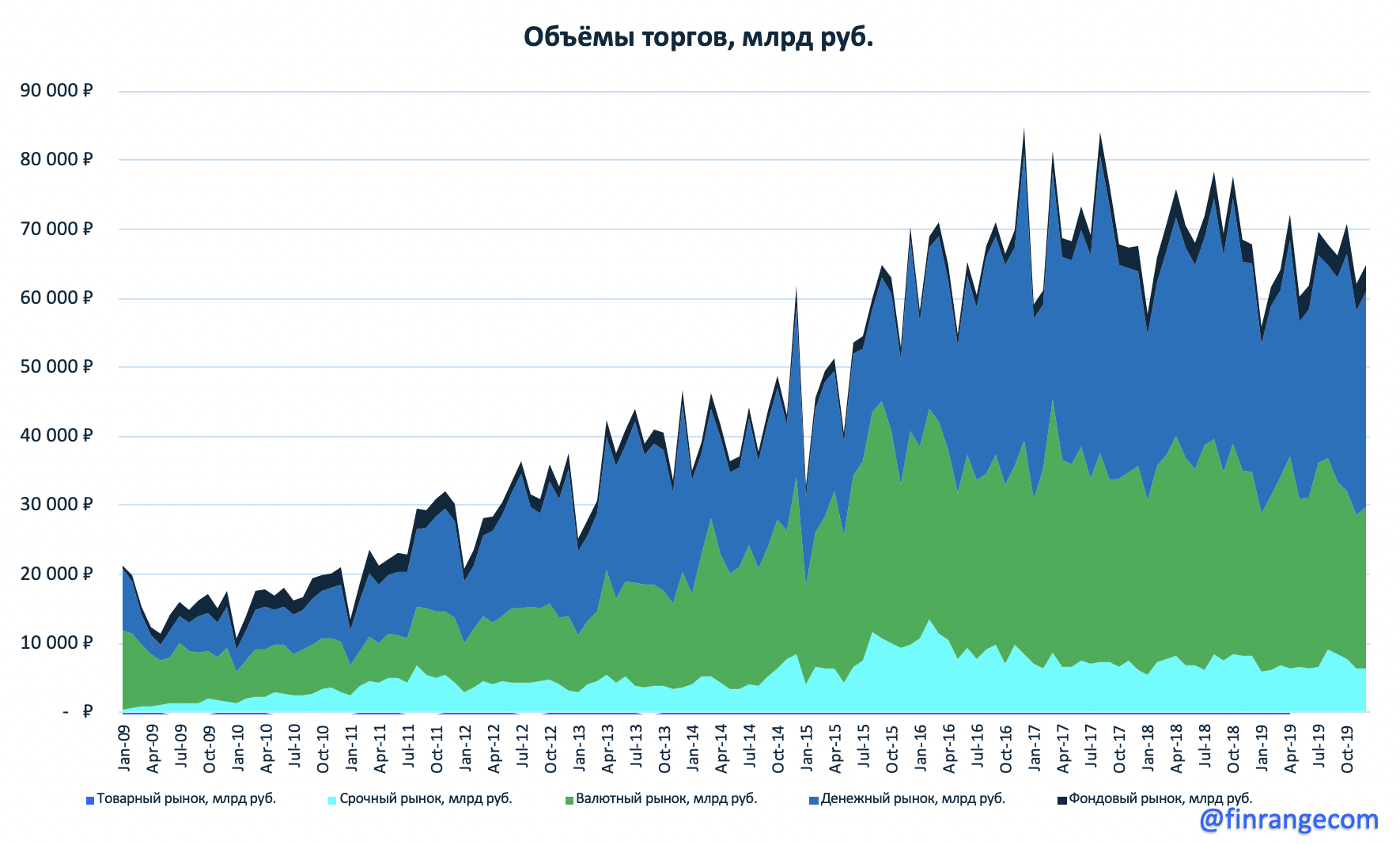

Московская биржа - число частных инвесторов бьет рекорды, но объёмы торгов падают

- 20 января 2020, 22:42

- |

Общий объем торгов снизился на 9,3% по сравнению с аналогичным периодом 2018 г. до — 66,3 трлн руб. Рынок акций и облигаций (без учета однодневных облигаций) показали лучшую динамику и продемонстрировали рост на 52% и 54,7% соответственно.

За декабрь объем торгов на фондовом рынке показал рост на 53,8% по сравнению с показателем за декабрь 2018 г. и достиг отметки в 3 547,5 млрд руб. Объем торгов на срочном рынке упал на 30,1% — до 6,3 трлн руб., а валютный снизился на 12,7%, где объем составил 23,5 трлн руб. Объем торгов на денежном рынке показал положительную динамику и составил 31,2 трлн руб., увеличившись на 2,8%. На товарном рынке объем торгов драгоценными металлами (спот и своп) упал на 86,7% — до 1,1 млрд руб.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 20 января 2020, 08:55

- |

Не смыкая газ. «Газпром» и НОВАТЭК обеспечили почти половину импорта ЕС

Российский газ в 2019 году смог укрепить свои позиции в Европе, несмотря на резко обострившуюся внутреннюю и внешнюю конкуренцию. Общая доля поставок «Газпрома» и НОВАТЭКа в импорте газа в ЕС по итогам года, по оценке “Ъ”, могла превысить 47%. «Газпром» при этом, хотя и сумел немного увеличить экспорт в ЕС в абсолютном выражении, потерял долю рынка в пользу производителей сжиженного природного газа (СПГ), в том числе НОВАТЭКа. Традиционные конкуренты «Газпрома» — Норвегия и Алжир — в 2019 году сократили поставки.

https://www.kommersant.ru/doc/4225372

Инвесторы увлеклись переменами. Российский фондовый рынок получил $480 млн за неделю

На минувшей неделе российский фондовый рынок получил максимальный за два года объем инвестиций. По данным Emerging Portfolio Fund Research, в российские

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал