Норникель

Новости компаний — обзоры прессы перед открытием рынка

- 03 апреля 2020, 09:17

- |

Падающий рынок собрал инвесторов. Граждане рискнули на биржевых торгах

На фоне падения глобального и российского фондового рынка частные инвесторы в марте увеличили активность на биржах. Брокеры отмечают рекордное число открытых новых счетов, по оценке “Ъ”, за месяц оно составило 300–400 тыс. Граждане проявляют высокий интерес к рисковым инструментам — акциям, как локальным, так и зарубежным. Но, отмечают эксперты, в целом инвесторы ведут себя адекватно и сбалансированно и в пиковые дни доля маржин-коллов не превышала 3-5%.

https://www.kommersant.ru/doc/4311121

Потанин предложил не раздражать людей высокими дивидендами

Президент компании «Норникель» Владимир Потанин в интервью «Комсомольской правде» выступил против выплаты повышенных дивидендов во время кризиса. На вопрос о возможном пересмотре дивидендной политики Потанин ответил, что всегда выступал за то, чтобы часть прибыли отправлять на инвестиционную программу, а не на выплату дивидендов. «Понятно, что все

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Усиленные Инвестиции: обзор за 20 - 27 марта

- 30 марта 2020, 03:06

- |

- Полиметалл взлетел на 24.3% против индекса Мосбиржи +0.8% на фоне ослабления рубля. Позитивен рост цен на золото и серебро. Негативно повышение цен на дизельное топливо в РФ. Целевая цена выросла на 7%, потенциал роста уменьшился на 14%. На неделе совершены покупки. Полиметалл продал активы Сопки Кварцевой (Омолонский хаб) за вознаграждение на общую сумму 800 млн руб. ($ 10 млн) и 1% роялти (Металлоснабжение и Сбыт). Полиметалл за 20 млн долларов приобрел более 9 % в ООО «ТриАрк Майнинг» (ТриАрк). Предприятию принадлежит лицензия на освоение Томторского редкоземельного месторождения (

( Читать дальше )

Поздно пить Баржоми

- 24 марта 2020, 14:21

- |

Картинка будет служить руководством к действию в следующий «кризис» лет через шесть-восемь. :)

+21% с открытия!

Норникель является крупнейшим производителем палладия, который сейчас востребован в связи с переходом всего транспорта на электротягу.

Прощай нефть, ты стала бесполезной!

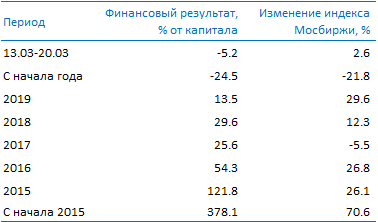

Усиленные Инвестиции: обзор за 13 - 20 марта

- 23 марта 2020, 14:35

- |

- Портфель скорректировался на 5.2% против индекса Мосбиржи +2.6%

- По основным компаниям изменения: Фосагро +5.7%, Северсталь +4.5%, ТМК +1.5%, Лукойл 0.0%, НЛМК -1.2%, Тинькофф -2.4%, Полюс -3.4%, Норникель -5.6%, Детский мир -0.7%, Полиметалл -7.5%, Русал -13.4%, QIWI -14.3%, ЛСР -17.8%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

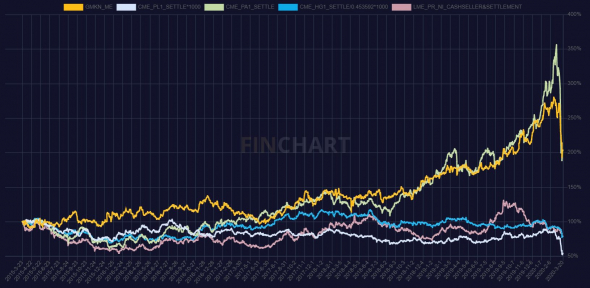

Динамика металлов ГМК Норильский никель

- 21 марта 2020, 19:52

- |

ссылка

Усиленные Инвестиции: обзор за 6 - 13 марта

- 16 марта 2020, 14:47

- |

Мы осуществляем переход к системе ускоренного расчета потенциалов и совершения сделок, в частности, нарастили позиции в Тинькоффе. Мы менее активно, чем планировали, сокращали позиции в эмитентах, что связано с сильным снижением рынка (мы не продавали компании, снизившиеся более, чем на 10%) и низкой ликвидностью по некоторым позициям. В целом планируем более плавный переход. Переход на экспресс-анализ повлиял на потенциалы роста и целевые цены следующих компаний: Русал, Норникель, Полюс, Полиметалл, Highland Gold, Акрон, Фосагро, Северсталь, ММК, НЛМК, Лукойл, Яндекс, QIWI, X5, Детский мир, Сбербанк, Тинькофф Банк.

( Читать дальше )

Конъюнктура на рынке алюминия негативно скажется на финрезультатах Русала - Промсвязьбанк

- 16 марта 2020, 12:24

- |

В 2019 году выручка от реализации первичного алюминия и сплавов сократилась на 274 млн долл. или на 3,3% – до 8 019 млн долл. Общая себестоимость реализации увеличилась на 9,0% до 8 113 млн долл. за год. Скорректированная EBITDA, сократилась до 966 млн долл. в 2019 году по сравнению с 2 163 млн долл. в 2018г. Рентабельность по этому показателю снизилась с 21% до 9,9%. Чистая прибыль компании в 2019 году составила 960 млн долл. США по сравнению с 1 698 млн долл. США в 2018 году.

Падение цены на алюминий на 15,1% частично компенсировалось ростом на 13,8% объемов продаж первичного алюминия и сплавов в 2019 году по сравнению с 2018 годом. Несмотря на волатильность рынка, себестоимость производства одной тонны в алюминиевом сегменте в 2019 году снизилась на 1,2% – до 1 627 долл. Увеличение объемов реализации привело и к росту совокупной себестоимости, что, правда, частично компенсировалось обесценением рубля. Скорректированная чистая прибыль Русала за 2019г. с учетом получаемой от Норильского никеля прибыли в размере 1 543 млн. долл., составила 1 273 млн. долл. (-24,9% г/г), без учета этого фактора зафиксирован убыток в 270 млн. долл. Доля Русала в капитале Норильского никеля остается ключевым фактором, который обеспечивает финансовую поддержу компании. Долговая нагрузка, рассчитываемая как отношение чистого долга минус долг, обеспеченный акциями Норильского Никеля, к EBITDA за последние 12 месяцев составила 2,3х. Тем не менее неблагоприятная конъюнктура на рынке алюминия делает компанию чувствительной к колебаниям цен, что негативно скажется на финансовых результатах.Промсвязьбанк

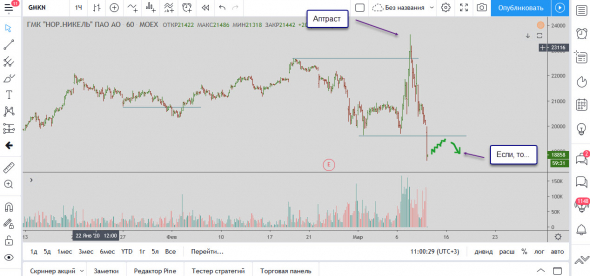

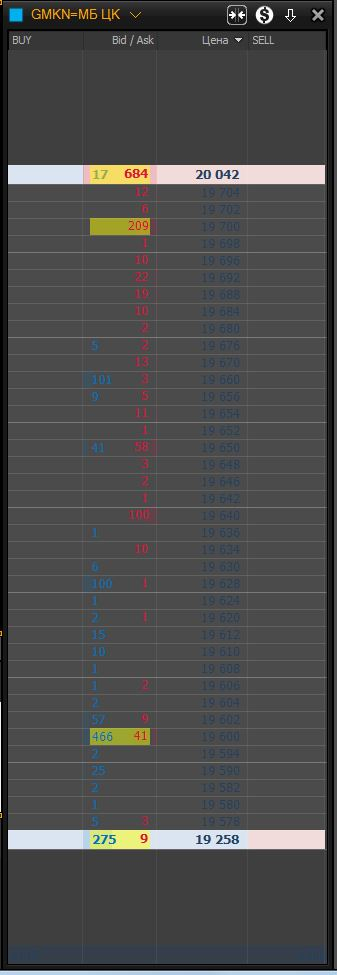

Акции Норникель (GMKN) - волновой анализ.

- 29 февраля 2020, 13:29

- |

GMKN

🔔Подписаться на рассылку обзора «Stock Market / EWA» — «Перейти»

🔥Больше аналитики в бесплатном Телеграм канале — «Открыть» (обновлённая ссылка)GMKN (MCX)

- 1W log.scale

Ранее прогнозируемый рост волной (5)of[3] возможно себя исчерпал.На младших интервалах волновая структура укомплектована, но допускает продолжение роста растяжением третьей субволны волны (5). Если подсчёт старших волн верен, то снижение первичной волной

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал