ОФЗ

ОФЗ-ПД часть 4. Полгода боли, но так ли всё безнадёжно?

- 12 декабря 2023, 11:38

- |

Четвёртая часть моих приключений на фондовом рынке. Предыдущие страдания можно найти в моём блоге.

Итак, в конце июня я почему-то решил, что ОФЗ с постоянным купоном это отличная идея, и начал набирать позицию. Пока я усреднялся, индекс RGBI прогрызал путь к земному ядру, а я считал убытки. Когда минус превысил полмиллиона рублей, я понял что сорвал джекпот. Ведь потерять в ОФЗ больше, чем на прошлогоднем кидке ГАЗПРОНА с дивидендами, это надо быть талантом.

Когда, казалось, ОФЗ сорвутся в пропасть, пробив доходность 13%, и потянут меня на убыток в один лям, произошёл мощнейший отскок, о котором благодарные потомки наверняка напишут в своих трейдерских мемуарах. Не знаю что это было – перекладка позиций физиков из 3-его эшелона или дуло пистолета Минфина у виска Костина и Грефа. Но факт остаётся фактом – кто-то начал пылесосить постоянный купон. К тому моменту я уже был счастливым 45-летним пенсионером, ведь я умудрился набрать за полгода 12.000 ОФЗ в самом дальнем 38-м выпуске, и уже готовился последующие 17 лет восстанавливать в гараже старый запорожец, не ходить на работу и вести разгульную жизнь на 65.000р в месяц, что для нашей провинции просто космос.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Доходность облигаций федерального займа говорит о невысоком аппетите к риску - Промсвязьбанк

- 12 декабря 2023, 10:36

- |

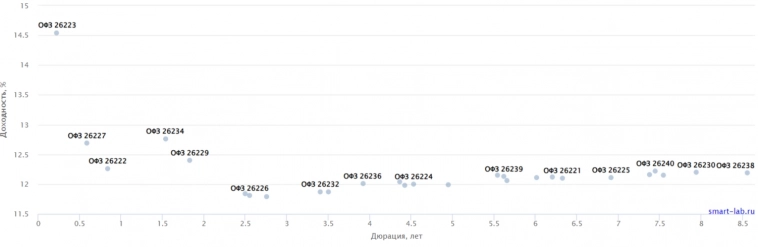

Риски повышения ставки (ожидаем +100 б.п. в пятницу) сохраняются, однако наиболее уязвимо выглядят короткие ОФЗ с доходностью 12,3% годовых; доходности среднесрочных (12,18%) и длинных госбумаг (12,27%) по-прежнему будут закладывать начало цикла снижения ставки в середине следующего года.

Отметим, что данные по приросту кредитных портфелей Сбербанка за ноябрь уже говорят об эффекте повышения ключевой ставки до 15% — темпы прироста кредитов ЮЛ и необеспеченных кредитов уже близки к 1% в месяц. Исходя из прогноза по кредитованию на 2024 г. регулятор считает приемлемым прирост по кредитам в диапазоне 0,5%-1,0% в месяц. Высокие темпы роста остаются в ипотеке из-за льготных программ, где регулятор, вероятно, продолжит ужесточение.

( Читать дальше )

На этой неделе ожидается сохранение котировок ОФЗ на достигнутых уровнях - Промсвязьбанк

- 11 декабря 2023, 12:29

- |

Как мы отмечали ранее, вероятность повышения ключевой ставки и ее сохранения оцениваем примерно на одном уровне. В частности, последние данные по инфляции свидетельствуют о некотором торможении роста цен.

На этой неделе ожидаем сохранения котировок ОФЗ на достигнутых уровнях в ожидании пятничного заседания. Отметим, что после заседания в обоих сценариях (сохранения или повышения ставки) не ожидаем увидеть дальнейших продаж среднесрочных и длинных ОФЗ – рынок, скорее всего, продолжит закладывать снижение ставки в середине 2024 г. В данный период высоких ставок по-прежнему отдаем предпочтение бумагам с плавающим купоном.Грицкевич Дмитрий

«Промсвязьбанк»

Bloomberg дал прогноз по инфляции в России: в декабре 2023 года инфляция превысит 7,5% г/г, в мае 2024 года достигнет пика на уровне 8,1% г/г, а к декабрю 2024 года замедлится до 4,7% г/г

- 11 декабря 2023, 10:10

- |

Факторы, влияющие на потребительскую инфляцию в России в базисе м/м: белым — предложение, голубым — спрос, оранжевым — совокупный показатель. Источник: Bloomberg Economics

С момента начала СВО властям РФ приходилось бороться с тремя вызовами: 1) необходимостью предотвратить экономический коллапс, 2) необходимостью сбалансировать бюджет, и 3) необходимостью прервать обвальное снижение рубля.

Теперь к ним добавляется четвертая проблема: необходимость обуздать инфляцию.

Наши оценки предполагают, что к декабрю 2024 года инфляция в РФ замедлится до 4,7% г/г, что ниже медианного консенсус-прогноза экономистов, опрошенных Bloomberg. Инфляция — один из самых сложных для прогнозирования экономических индикаторов. В случае России прогнозы по инфляции могут быть нарушены необычно плохим или хорошим урожаем, новыми санкциями, ограничивающими экспортную выручку, или нефтяным шоком. Тем не менее мы полагаем, что Банк России и может, и хочет продолжить повышение ключевой ставки, а затем удерживать ее на повышенном уровне, чтобы вернуть инфляцию к цели в 4% г/г.

( Читать дальше )

Статистика, графики, новости - 11.12.2023 - что с нашими яйцами?

- 11 декабря 2023, 06:08

- |

— Всё пропало! Яйца!

— Что было с долларом?

— Что важнее, пятюня с Темнейшим или визит в ВЕЛИКОбританию?

— Нацисты снова готовят отход в Аргентину. История циклична

Доброе утро, всем привет!

Начнем новую трудовую неделю.

( Читать дальше )

Обзор рынков: рубль устоял, на рынке акций первое дно

- 09 декабря 2023, 19:08

- |

Еженедельный обзор рынков:

— Экономическая статистика больше не влияет на фондовые рынки

— Рубль удержал критические отметки

— Золото – пока фальстарт роста

— Нефть давит политика и торможение экономики

— Эйфория в Америке продолжается несмотря ни на что

— ОФЗ снизились согласно прогноза

— Российские акции пытаются нащупать первое дно

Инфляция в РФ в ноябре составила 1,11%, годовая ускорилась до 7,48% - Росстат

- 08 декабря 2023, 19:01

- |

Инфляция в России в ноябре 2023 года составила 1,11% после 0,83% в октябре, 0,87% в сентябре, 0,28% в августе, 0,63% в июле, 0,37% в июне, 0,31% в мае, 0,38% в апреле, 0,37% в марте, 0,46% в феврале и 0,84% в январе, сообщил в пятницу Росстат.

За январь-ноябрь 2023 года цены в РФ выросли на 6,64%.

Инфляция в ноябре 2023 года оказалась немного ниже ожиданий аналитиков — консенсус-прогноз опрошенных «Интерфаксом» экономистов на месяц равнялся 1,2%.

www.vedomosti.ru/economics/news/2023/12/08/1010146-godovaya-inflyatsiya-uskorilas-748

Минфин вышел на рынок внутреннего долга, план на IV квартал по объёму привлечённых средств выполнен при помощи классики — шок

- 08 декабря 2023, 17:19

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI волатилен в последнее время, в эту неделю он планомерно снижается, а значит доходность ОФЗ увеличивается, как минимум на это указывает спрос в классике — инвесторов устраивает данная доходность. Учитывать необходимо и чудовищные темпы инфляции: по последним данным Росстата, за период с 21 по 27 ноября индекс потребительских цен вырос на 0,33% (прошлые недели — 0,20% и 0,23%), с начала ноября — 1,13%, с начала года — 6,66% (годовая же составляет 7,5%). Повышение ключевой ставки в декабре крайне высоко (уместно было бы повысить до 17%), а значит ждём очередную реакцию рынка на, возможное, шоковое повышение. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

Обзор рынков за неделю (1 - 7 декабря): новые рекорды Мосбиржи, IPO и алмазы.

- 08 декабря 2023, 15:09

- |

▫️ С 28.11.23 по 4.12.23 инфляция в РФ составила0,12% (0,33% неделей ранее), с начала декабря: 0,07%, с начала года: 6,79%, годовая: 7,52%, сообщает Минэк.

Резервы РФ на 01.12.2023 составили$592,35 млрд ($576,08 млрд на 01.11.2023 г., $587,5 млрд на 24.11.2024 г.), сообщает ЦБ.

PMI сферы услуг России в ноябре составил 52,2 пункта (53,6 в октябре), сообщает Интерфакс, ссылаясь на S&P Global.

▫️ Мосбиржа. Число уникальных счетов физлиц, открытых на площадке на конец ноября составило 29,2 млн ед. (+2.5% м/м, +29% г/г). За месяц 3,7 млн человек (+76% г/г) заключили на бирже хотя бы одну сделку, — это новый рекорд. Оборот Мосбиржи за 11 месяцев превысил 1,2 квадриллиона руб., что также является рекордом: предыдущий был установлен в прошлом году (1,1 квадриллиона руб. по итогам года).

▫️ Президент РФ и глава ЦБ приняли участие в форуме «Россия зовёт!» 07.12. Владимир Путин, помимо прочего, позитивно оценил макроэкономические показатели РФ в 2023 году, призвал способствовать выходу на биржу и инвестплатформы небольших компаний, распространить механизм страхования на ИИС (со следующего года претерпит ряд изменений). Эльвира Набиуллина в очередной раз огласила мнение ЦБ о льготных программах кредитования, назвав ихтупиком для экономики.

( Читать дальше )

Высокая ставка в ОФЗ помеха инвестициям в российские акции? IMOEX (MCFTR) VS ДОХОДНОСТЬ В ОФЗ (NRR)

- 08 декабря 2023, 09:55

- |

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал