Россия

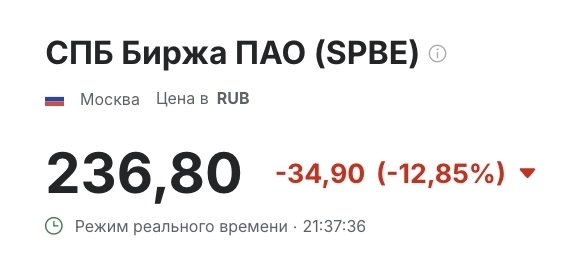

👀 Индекс Мосбиржи снова 3 000 пунктов! Что делать инвесторам?

- 28 марта 2025, 21:44

- |

Вы можете удивиться, но я очень люблю такие дни на рынке как сегодня.

1️⃣ Значительно быстрее сдуваются компании, акции которых росли БЕЗ сильных фундаментальных причин (Газпром, ВТБ, Система, Ростелеком, Позитив, Мечел, даже металлурги – ММК и Северсталь, не их время пока, движение в этих бумагах закономерно).

2️⃣ В такие дни я, чаще всего, бью индекс Мосбиржи полной доходности. Сильные бумаги инвесторы продают менее охотно.

Индексное инвестирование — это возможность получить средний результат при минимуме усилий.

Я стремлюсь за счет выбора лучших активов и более активного управления опередить средний результат и принести себе и вам — тем, кто подписан на мои стратегии, дополнительный доход.

❗️Индекс приносит 15% в год, моя цель — опережать его на 15% и делать 30% доходности.

И для меня не имеет значения, падает рынок или растет, мне важно — чтобы мой портфель рос быстрее рынка, а падал медленее. Если я буду опережать рынок на 15 пп., долгосрочно свои 30% годовых получу.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Samsung и LG уже предпринимают первые шаги по возобновлению своей деятельности в России – The Korea Times – Ведомости

- 28 марта 2025, 09:54

- |

Южнокорейские компании начинают ускоренно продумывать технико-экономические обоснования для возвращения на российский рынок. Samsung и LG Electronics уже предпринимают первые шаги по возобновлению своей деятельности в России, сообщает The Korea Times.

LG частично возобновила работу на своем заводе в Москве, производя электронные приборы. Генеральный директор компании Чо Джу-Ван отметил, что, несмотря на осторожность в связи с продолжающимся конфликтом на Украине, LG внимательно следит за ситуацией и готова возобновить полную работу после снятия санкций.

Samsung Electronics, приостановившая производство на своем заводе в Калуге в 2022 году, увеличила маркетинговые расходы в России на 30% в первые два месяца 2025 года по сравнению с аналогичным периодом прошлого года.

Внимание также привлекает компания HD Hyundai Electric, которая примет участие в выставке «Электро-2025» в апреле с целью использования высокого спроса на восстановление энергетической инфраструктуры России.

( Читать дальше )

Казахстан обсуждает с Россией и Китаем создание логистического хаба в Восточно-Казахстанской области – ТАСС

- 28 марта 2025, 09:34

- |

Власти Казахстана в сотрудничестве с Россией и Китаем рассматривают возможность создания крупного логистического хаба в Восточно-Казахстанской области, с учетом строительства нового аэропорта рядом с городом Зайсан. Министр транспорта Казахстана Марат Карабаев отметил, что создание воздушной гавани обеспечит дополнительные возможности для развития логистического потенциала страны. Аэропорт будет оснащен взлетно-посадочной полосой длиной 2,2 тыс. метров и аэровокзалом, способным обслуживать до 150 пассажиров в час. Предполагается, что Зайсан станет важным узлом для развития приграничного туризма и улучшения торговых связей.

В рамках проекта также планируется строительство речного порта в поселке Тугыл с объемом перевозок в 2 млн тонн, с возможностью увеличения до 10 млн тонн. Кроме того, будет создан железнодорожный пункт перехода, соединяющий порт с железной дорогой, что позволит создать мультимодальный маршрут Китай — Казахстан — Россия с выходом на Обь и Северное море.

Планируется открытие международных рейсов в Китай, а также внутренних маршрутов в Астану, Алматы и Усть-Каменогорск, что обеспечит стабильную связь между крупнейшими городами Казахстана.

( Читать дальше )

Путин: экономика России находится в удовлетворительном состоянии. Россия занимает четвертое место в мире по объему экономики – Ъ

- 28 марта 2025, 07:30

- |

Экономика России и государственные финансы «находятся в удовлетворительном состоянии», заявил президент Владимир Путин. По его словам, несмотря на эту стабильность, «денег всегда не хватает» в любые времена.

Господин Путин сказал, что Россия занимает четвертое место в мире «по объему экономики, по паритету покупательной способности». «Все стабильно — и в сфере государственных финансов, и в сфере экономики в целом. Но всегда денег не хватает… Я не помню за все годы своей работы, чтобы кто-то говорил из тех, кто руководит финансами и экономикой, что «все, не знаем, куда деньги девать» — такого не бывает»,— заверил президент на встрече с моряками АПЛ «Архангельск».

26 марта премьер-министр Михаил Мишустин, выступая в Госдуме с отчетом о работе правительства, заявил, что темпы роста российской экономики в шесть раз превышают европейские. По его словам, в 2024 году ВВП России вырос на 4,1%, впервые преодолев отметку в 200 трлн руб. За два с половиной месяца курсы ведущих мировых валют в России снизились на 14–25%.

( Читать дальше )

Стоит ли покупать акции Русагро после падения на 30%?

- 27 марта 2025, 21:13

- |

❗️Обещал вам комментарий по Русагро, обновляю модель, поэтому подробный пост выйдет через некоторое время тут: t.me/Vlad_pro_dengi

Но пока — первичный вывод, НЕ интересно.

Сейчас Русагро оценивается в 5 P/E, при этом есть риски снижения выручки и прибыли в случае отмены M&A сделок компании. И это я не говорю про риски для миноритариев в случае смены основного акционера.

Дисконт должен быть сильно больше, чтобы принимать на себя текущие риски.

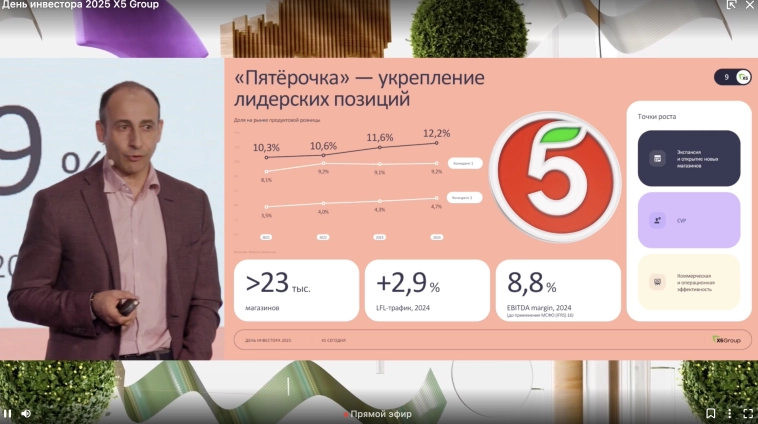

❗️X5 заплатит больше 30% дивидендов в 2025 году. Почему!?

- 27 марта 2025, 21:03

- |

👍 Продолжается консолидация рынка (с 38 до 48% прогноз по росту доли 5 игроков с 2024 по 2028 годы); на западных рынках от 50 до 80% у первых 5 ритейлеров.

👍 Маржинальность по EBITDA Пятерочки 8,8%, Перекрестка = 6,7%, Чижик пока убыточен по EBITDA, планируют вывести его в плюс в 4 кв. 2025 года;

👍 «Нам важно увеличивать долю рынка (= расти быстрее рынка)»

👍 Цели на 2025 год:

✔️ 20% рост выручки (на окне 2025-2028 = 17-18%)

✔️ Открыть 2000 магазинов

✔️❌Маржинальность по EBITDA выше 6% («говорить про 6,6% очень оптимистично, мы даем посыл, что не опустимся ниже 6%»)

❌ Капекс от выручки не выше 5% («цифры выше 4,3%, но не превысит 5%»)

( Читать дальше )

Россия тянет время на переговорах о прекращении огня на Украине — The Economist

- 27 марта 2025, 14:32

- |

Американские разведчики сообщают, что Владимир Путин и Владимир Зеленский, возможно,готовы говорить о прекращении войны, но они не готовы прекращать боевые действия.

«Оба лидера, вероятно, по-прежнему считают, что риски более продолжительной войны меньше, чем риски неудовлетворительного урегулирования», — говорится в ежегодной оценке угроз, опубликованной 25 марта 18 американскими разведывательными агентствами.

Это помогает объяснить, почему обещание президента Дональда Трампа положить конец войне между Россией и Украиной (в течение дня, как он обычно говорил) оказывается невыполнимым. Его чиновники заявляют, что они добились «выдающихся» результатов. На самом деле с каждым раундом челночной дипломатии условия сделки ужесточаются. Россия, похоже, намерена выдвигать условия на каждом этапе, пока её войска продолжают наступление.

Рассмотрим достигнутый на данный момент прогресс. 11 марта Америка и Украина предложили немедленное и безоговорочное 30-дневное прекращение огня.

( Читать дальше )

Прибыль ММК падает из квартала в квартал. Почему?

- 27 марта 2025, 12:41

- |

Скор. чистая прибыль 2024 = 85,1 млрд руб. (в 2023 = 117,6 млрд руб.)

1 кв. = 26,2

2 кв. = 30

3 кв. = 19,6

❌ 4 кв. = 9,3

Отмечаю, что прибыль снизилась, как из-за снижения продаж, так и из-за опережающего роста себестоимости.

💸 Дивиденды

У компании большая кэш-позиция на балансе, FCF за счет работы с оборотным капиталом в 2 пол. – есть. Могут выплатить 0,68 руб. за 2 пол. 2024 года, доходность 1,8%.

📊 Оценка компании

ММК оценивается в 5 прибылей 2024 года, при этом, если посчитать по 4 кв. – во все 11. Я пока прогнозирую прибыль за 2025 год в вилке 65-70 млрд руб., оценка около 6,5 прибылей. Это не дешево.

При этом, конечно, здесь будет разворот в конъюнктуре после снижения ставки и активизации строительной отрасли, НО пока, на мой взгляд, не лучший тайминг для покупки металлургов.

Друзья, поддерживайте мои посты лайками — вам 1 секунда, мне важный показатель, что то, что я пишу, полезно и важно для вас 👍

Кстати, Северсталь тоже в ближайший год НЕ будет радовать дивидендами, вот тут объяснял почему: t.me/Vlad_pro_dengi/1474

( Читать дальше )

Жадность до добра не доведет!

- 27 марта 2025, 12:37

- |

Акции JetLend за день потеряли 15% от цены IPO.

Стабилизационного пакета в 125 млн рублей хватило на 1 день.

Надеюсь, что никто из вас в этом не участвовал, предупреждал вас тут: t.me/Vlad_pro_dengi/1551

P.S. Приложил вам картинкой отчет компании за 9 мес. 2024 года, чтобы вы понимали, ЧТО было оценено в 6 млрд руб.

Подпишитесь на мой канал, чтобы читать качественную аналитику по российскому рынку!

Своя CAR-T терапия в России? А почему бы и нет!

- 26 марта 2025, 23:35

- |

Пропустил интересную новость из мира нашей фармы:

Объявлены некоторые результаты КИ первого отечественного CAR-T-препарата

Чем эта новость интересна и значима? Давайте разберемся!

Что такое CAR-T терапия?

CAR-T (Chimeric Antigen Receptor T-cell) терапия — это инновационный метод лечения онкологических заболеваний, основанный на использовании собственных иммунных клеток пациента. Этот подход относится к направлению иммунотерапии и уже показал впечатляющие результаты в борьбе с некоторыми видами рака, особенно при лейкозах и лимфомах. Тут следует добавить, что его пытаются применять не только для онкологии, но и для аутоиммунных заболевай, пока идут исследования. Также разрабатывается терапия, когда можно будет использовать Т-лимфоциты от другого донора, но пака тоже в стадии разработки. Еще одно направление развития – создание «готовых универсальных» CAR-T клеточных препаратов.

Впервые такая терапия была одобрена FDA в 30 августа 2017 года, это был препарат компании Novartis – Kymriah. С тех пор на рынок вывели или собираются выводить препараты пару десятком компаний. На сегодня объем рынка CAR-T терапии оценивается примерно в 5 млрд. долларов с перспективой роста 17-18% в год, то есть в разы быстрее рынка фармы в целом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал