SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ТМК

13.04.2020 // продажа ТМК

- 13 апреля 2020, 22:43

- |

Добрый вечер.

Скучная сегодня будет запись, но раз у я у решил выкладывать сюда все свои сделки без прикрас, придется написать пару слов.

Покупай на слухах, продавай на фактах — шикарная рекомендация. Надо было ей последовать, и как только сделка ОПЕК+ была заключена, жестко сократить все позиции в нефтянке в портфеле. Но я задумался о чем то другом...

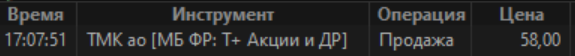

Итак, я по ходу наигрался в краткосрочного спекулянта и продал свой ТМК по 58р. Покупал я его на прошлой неделе, сделка здесь.

Скорее всего завтра-послезавтра разгружу НОВАТЭК. Тогда и выложу свой портфель

Скучная сегодня будет запись, но раз у я у решил выкладывать сюда все свои сделки без прикрас, придется написать пару слов.

Покупай на слухах, продавай на фактах — шикарная рекомендация. Надо было ей последовать, и как только сделка ОПЕК+ была заключена, жестко сократить все позиции в нефтянке в портфеле. Но я задумался о чем то другом...

Итак, я по ходу наигрался в краткосрочного спекулянта и продал свой ТМК по 58р. Покупал я его на прошлой неделе, сделка здесь.

Скорее всего завтра-послезавтра разгружу НОВАТЭК. Тогда и выложу свой портфель

- комментировать

- Комментарии ( 1 )

Усиленные Инвестиции: обзор за 3 - 10 апреля

- 13 апреля 2020, 12:18

- |

Уважаемые коллеги, представляем итоги последней недели:

( Читать дальше )

- Норникель вырос на 8.5% против индекса МосБиржи +4.1%, несмотря на укрепление рубля. Позитивен рост цен на никель, платину и медь. Негативно снижение цен на палладий, удорожание мазута и повышение стоимости электричества в Восточной Сибири. Целевая цена снизилась на 4%, потенциал роста уменьшился на 12%. На неделе были совершены покупки. Норникель рекомендовал финальные дивиденды за 2019 год в размере 557.2 рубля на акцию (Металлоснабжение и сбыт).

- Полиметалл вырос на 8.5%, несмотря на укрепление рубля. Позитивен рост цен на золото и серебро. Негативно повышение оптовых цен на дизельное топливо в РФ. Целевая цена снизилась на 4%, потенциал роста уменьшился на 12%.

- Фосагро прибавил 4.6%, несмотря на укрепление рубля. Позитивно удорожание карбамида и снижение стоимости газа в РФ. Негативно удорожание электричества. Целевая цена снизилась на 9%, потенциал роста уменьшился на 13%.

( Читать дальше )

ТМК не планирует уходить с Московской биржи и становиться частной - Альфа-Банк

- 10 апреля 2020, 17:31

- |

Вчера мы приняли участие в телефонной конференции ТМК по поводу объявленного делистинга ГДР с LSE и программы выкупа всех обыкновенных акций миноритарных акционеров (примерно 35% совокупного акционерного капитала ТМК). Менеджмент подтвердил все детали решений совета директоров, о которых говорилось в пресс-релизе и назвал основные аргументы в поддержку этих решений.

Предварительный дедлайн по подаче заявок на участие в оферте установлен на 3 июля. Отвечая на вопросы участников телеконференции, менеджмент подтвердил, что в данный момент компания не планирует уходить с Московской биржи и становиться частной.

Все дальнейшие решения совета директоров по поводу статуса компании (частная/публичная) и возможная аннуляция аккумулированных в результате выкупа казначейских акций будет зависеть от результатов оферты. Менеджмент подчеркнул риск снижения ликвидности акций ТМК после оферты. ТМК также наблюдает сложную ситуацию в российском нефтегазовом секторе и трубной промышленности.

( Читать дальше )

Предварительный дедлайн по подаче заявок на участие в оферте установлен на 3 июля. Отвечая на вопросы участников телеконференции, менеджмент подтвердил, что в данный момент компания не планирует уходить с Московской биржи и становиться частной.

Все дальнейшие решения совета директоров по поводу статуса компании (частная/публичная) и возможная аннуляция аккумулированных в результате выкупа казначейских акций будет зависеть от результатов оферты. Менеджмент подчеркнул риск снижения ликвидности акций ТМК после оферты. ТМК также наблюдает сложную ситуацию в российском нефтегазовом секторе и трубной промышленности.

( Читать дальше )

ТМК - не ожидает выплаты дивидендов за 2019 г.

- 09 апреля 2020, 19:10

- |

вице-президент ТМК по стратегии Владимир Шматович, в ходе телефонной конференции, посвященной планам по делистингу с Лондонской фондовой биржи:

источник

«Мы полагаем, что дивидендных выплат по итогам 2019 г. не будет»

источник

ТМК - итоги buy back могут быть объявлены 6 июля

- 09 апреля 2020, 19:04

- |

Трубная металлургическая компания (ТМК) планирует ориентировочно 6 июля опубликовать итоги выкупа акций

компания планирует завершить прием заявок на выкуп акций — 3 июля, до 20 июля произвести выплаты акционерам

Заместитель гендиректора ТМК по стратегии Владимир Шматович — решение о том, будут ли выкупленные акции погашены или останутся в качестве квазиказначейских, будет приниматься после подведения итогов buy back.

В зависимости от итогов выкупа в дальнейшем может быть принято решение о том, станет ли компания частной или сохранит акции в свободном обращении.

( Читать дальше )

компания планирует завершить прием заявок на выкуп акций — 3 июля, до 20 июля произвести выплаты акционерам

Заместитель гендиректора ТМК по стратегии Владимир Шматович — решение о том, будут ли выкупленные акции погашены или останутся в качестве квазиказначейских, будет приниматься после подведения итогов buy back.

В зависимости от итогов выкупа в дальнейшем может быть принято решение о том, станет ли компания частной или сохранит акции в свободном обращении.

«Это решение на совете директоров не принималось по объективным причинам. <…> Мы посмотрим, каковы будут результаты buyback, возможно, если будет много участников и акций в свободном обращении останется совсем немного, компания с точки зрения инвесторов будет скорее частной, чем публичной. Но это решение в будущем, мы посмотрим, что будет»

( Читать дальше )

Условия обратного выкупа ТМК очень привлекательны - Атон

- 09 апреля 2020, 11:29

- |

Совет директоров ТМК одобрил buyback и делистинг с Лондонской фондовой биржи

«Компания не рассматривает сохранение листинга ГДР на Лондонской фондовой бирже в качестве стратегического приоритета общества», — сказано в решении совета директоров. Идея делистинга с Лондонской биржи уже какое-то время рассматривалась ТМК, и, следовательно, не стала большим сюрпризом для рынка. Однако его основная цель — более высокая ликвидность — сейчас находится под вопросом, поскольку компания объявила о выкупе и прогнозирует понижение листинга на Московской бирже до более низкого уровня.

«Компания не рассматривает сохранение листинга ГДР на Лондонской фондовой бирже в качестве стратегического приоритета общества», — сказано в решении совета директоров. Идея делистинга с Лондонской биржи уже какое-то время рассматривалась ТМК, и, следовательно, не стала большим сюрпризом для рынка. Однако его основная цель — более высокая ликвидность — сейчас находится под вопросом, поскольку компания объявила о выкупе и прогнозирует понижение листинга на Московской бирже до более низкого уровня.

Условия обратного выкупа очень привлекательны, но общее настроение пресс-релиза, несмотря на правильные аргументы (снижение цен на нефть и усиление конкуренции на внутреннем рынке с ЗТЗ и Tenaris), настораживает, поскольку делистинг может стать частью более крупной сделки, на наш взгляд. Мы имеем рейтинг ВЫШЕ РЫНКА по ТМК и целевую цену $4.5/ГДР.Атон

08.04.2020 // продажа НОВАТЭК и покупка ТМК

- 08 апреля 2020, 20:29

- |

Добрый вечер.

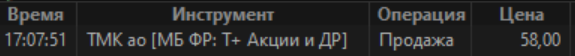

Сегодня разгрузил немного мой портфель от акции НОВАТЭК. Была достигнута целевая цена в районе 1050р, хотя конечно я ожидаю данную бумагу на уровнях выше. Ну в районе 1150-1200 в среднесрочной перспективе. Но в связи с возросшей неопределенностью по поводу завтрашней сделки ОПЕК+ и разговорами насчет кризиса и «второго дна» решил срезал позу. Обязательно докуплю его обратно на уровнях 800+ (если дадут конечно)

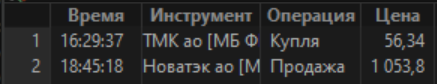

Также сегодня вышла новость про выкуп акций ТМК по 61р. Не люблю входит в такие темы, не получается у меня торговать краткосрочно, однако решил рискнуть немного. Купил по рынку за 56,34р. Это опять была спонтанная покупка и возможно я опять о этом пожалею. Но чем черт не шутит. До 60 хотя бы дойдем, как считаете?

В общем, сегодня были две сделки:

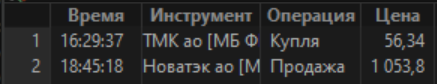

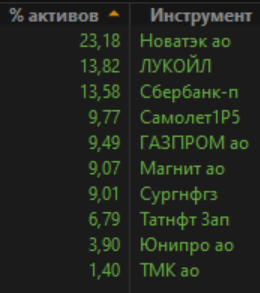

По сравнению с прошлым отчетом, доля НОВАТЭК в портфеле упала на 3% до 23% от всех активов. Зато появилось чуть больше свободных средств, чтобы докупить рынок в том, случае если все же он упадет. Оптимизация портфеля продолжается)

Сегодня разгрузил немного мой портфель от акции НОВАТЭК. Была достигнута целевая цена в районе 1050р, хотя конечно я ожидаю данную бумагу на уровнях выше. Ну в районе 1150-1200 в среднесрочной перспективе. Но в связи с возросшей неопределенностью по поводу завтрашней сделки ОПЕК+ и разговорами насчет кризиса и «второго дна» решил срезал позу. Обязательно докуплю его обратно на уровнях 800+ (если дадут конечно)

Также сегодня вышла новость про выкуп акций ТМК по 61р. Не люблю входит в такие темы, не получается у меня торговать краткосрочно, однако решил рискнуть немного. Купил по рынку за 56,34р. Это опять была спонтанная покупка и возможно я опять о этом пожалею. Но чем черт не шутит. До 60 хотя бы дойдем, как считаете?

В общем, сегодня были две сделки:

По сравнению с прошлым отчетом, доля НОВАТЭК в портфеле упала на 3% до 23% от всех активов. Зато появилось чуть больше свободных средств, чтобы докупить рынок в том, случае если все же он упадет. Оптимизация портфеля продолжается)

Синица VS Журавль

- 08 апреля 2020, 20:24

- |

Всем, привет.

И снова с вами бездельник, лудоман и просто самоизолянт.

Сегодня красивыми сделками хвастаться не приходится, но....

Ловлю я, значит, себе ловлю свои 1-2%… а тут бабах

( Читать дальше )

И снова с вами бездельник, лудоман и просто самоизолянт.

Сегодня красивыми сделками хвастаться не приходится, но....

Ловлю я, значит, себе ловлю свои 1-2%… а тут бабах

( Читать дальше )

ТМК - выкуп 61 руб за одну обыкновенную акцию, делистинг с LSE

- 08 апреля 2020, 16:32

- |

Принимая во внимание текущую ситуацию на рынках акционерного капитала и отсутствие существенных преимуществ сохранения листинга глобальных депозитарных расписок, удостоверяющих права в отношении обыкновенных акций Общества (далее – ГДР), на Лондонской фондовой бирже, а также рекомендации Специального комитета Совета директоров Общества об одобрении основных условий программы приобретения обыкновенных акций Общества и делистинга ГДР на Лондонской фондовой бирже, принять следующие решения:

Учитывая презентацию финансового консультанта Общества, UBS AG London Branch, и рекомендации Специального комитета Совета директоров Общества, рассмотреть и одобрить следующие основные условия программы приобретения обыкновенных акций Общества:

С учетом требований законодательства Российской Федерации, программа приобретения обыкновенных акций Общества будет осуществляться путем направления Акционерным обществом «

( Читать дальше )

Учитывая презентацию финансового консультанта Общества, UBS AG London Branch, и рекомендации Специального комитета Совета директоров Общества, рассмотреть и одобрить следующие основные условия программы приобретения обыкновенных акций Общества:

С учетом требований законодательства Российской Федерации, программа приобретения обыкновенных акций Общества будет осуществляться путем направления Акционерным обществом «

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал