SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ТМК

===Операции с акциями TRMK

- 05 ноября 2019, 14:20

- |

Экшен: Операции с акциями

Эмитент: Трубная МетКомп

Тикер акций: TRMK

Кто продает? ПАО "ТМК"

Кто покупает? Акционерное общество «Волжский трубный завод»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: 318 156 штук (0,0308% уставного капитала эмитента).

Дата события: 05.11.2019

Дата публикации: 05.11.2019 12:57:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=274

Эмитент: Трубная МетКомп

Тикер акций: TRMK

Кто продает? ПАО "ТМК"

Кто покупает? Акционерное общество «Волжский трубный завод»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: 318 156 штук (0,0308% уставного капитала эмитента).

Дата события: 05.11.2019

Дата публикации: 05.11.2019 12:57:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=274

- комментировать

- Комментарии ( 0 )

Итоги октября. Обзор портфеля. + 41,56% доходность.

- 01 ноября 2019, 10:51

- |

Здравствуйте, уважаемые читатели!

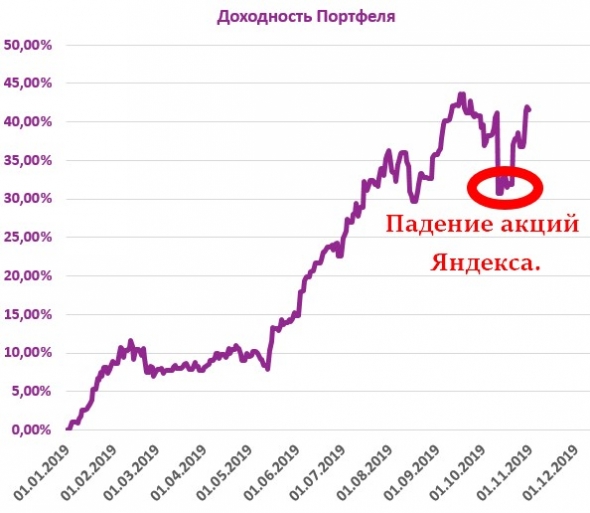

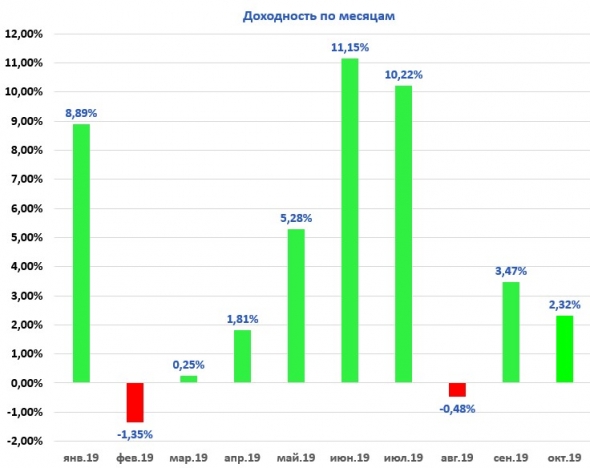

Завершился очередной торговый месяц, а значит вновь пришло время подведения итогов. Накопленная доходность портфеля с начала года составила 41,56%.

В октябре портфель вырос на 2,32%.

( Читать дальше )

Оглядываясь назад ...

- 29 октября 2019, 20:56

- |

… я вижу несчастных смартлабовцев догоняющих с выпученными глазами последний вагон поезда под названием ТМК.

Всё почему?

Потому что старших товарищей нужно слушать.

Сегодня +7,28 за день и это только начало!

Всё почему?

Потому что старших товарищей нужно слушать.

Сегодня +7,28 за день и это только начало!

===Операции с акциями TRMK

- 28 октября 2019, 20:50

- |

Экшен: Операции с акциями

Эмитент: Трубная МетКомп

Тикер акций: TRMK

Кто продает? ПАО "ТМК"

Кто покупает? Акционерное общество «Волжский трубный завод»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: 637 276 штук (0,0617% уставного капитала эмитента).

Дата события: 25.10.2019

Дата публикации: 28.10.2019 17:40:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=274

Эмитент: Трубная МетКомп

Тикер акций: TRMK

Кто продает? ПАО "ТМК"

Кто покупает? Акционерное общество «Волжский трубный завод»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: 637 276 штук (0,0617% уставного капитала эмитента).

Дата события: 25.10.2019

Дата публикации: 28.10.2019 17:40:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=274

Позитивом для ТМК может стать вероятное SPO - Промсвязьбанк

- 25 октября 2019, 14:24

- |

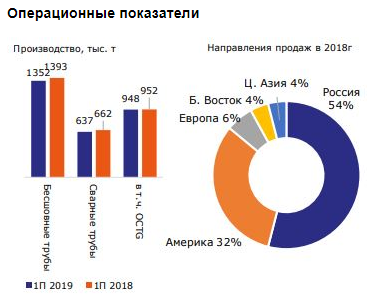

ТМК — доминирующий производитель стальных труб в России и один из ключевых игроков на мировом рынке. Наибольшую долю в структуре продаж компании занимают нарезные нефтегазовые трубы (OCTG). В этом сегменте ТМК занимает 52% внутреннего рынка (15% мирового), а его доля в сегменте ТБД составляет 21%. Отличительной особенностью является высокая степень вертикальной интеграции. Основные производственные мощности сосредоточены на территории РФ, а также в США и Европе.

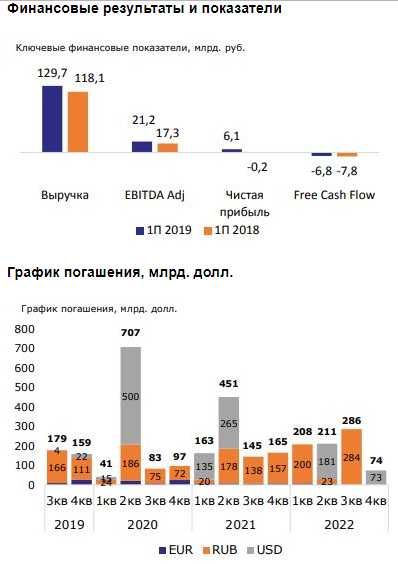

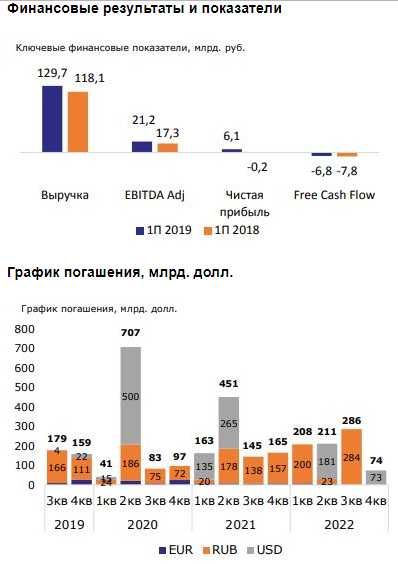

Торговая идея. Акции ТМК поддерживают ожидания продажи американского дивизиона за 1,2 млрд долл. (сделка должна быть завершена к концу текущего года), что за счет снижения долговой нагрузки с текущих 3,48x Чистый долг/EBITDA к 3,0x на конец года способно транслироваться в рост стоимости бизнеса.

( Читать дальше )

Торговая идея. Акции ТМК поддерживают ожидания продажи американского дивизиона за 1,2 млрд долл. (сделка должна быть завершена к концу текущего года), что за счет снижения долговой нагрузки с текущих 3,48x Чистый долг/EBITDA к 3,0x на конец года способно транслироваться в рост стоимости бизнеса.

( Читать дальше )

Стабильное потребление труб российскими нефтегазовыми компаниями поддержит продажи ТМК - Промсвязьбанк

- 17 октября 2019, 17:34

- |

Третий квартал является традиционно более слабым из-за проведения плановых работ на основных предприятиях Российского дивизиона и сезонного замедления активности на европейском и американских рынках.

Продажи ТМК в 3кв. поддержало стабильное потребление труб нефтегазовыми компаниями в России. Увеличение сложности проектов по добыче углеводородов приведет к дальнейшему росту спроса на высокотехнологичную продукцию.

Продажи ТМК в 3кв. поддержало стабильное потребление труб нефтегазовыми компаниями в России. Увеличение сложности проектов по добыче углеводородов приведет к дальнейшему росту спроса на высокотехнологичную продукцию.

По нашим оценкам спрос на трубы продолжит расти в пределах 0,5-1% ежегодно за счет увеличения горизонтального бурения, доля которого составляет 48%.Промсвязьбанк

ТМК может возобновить регулярные дивидендные выплаты - Альфа-Банк

- 17 октября 2019, 12:17

- |

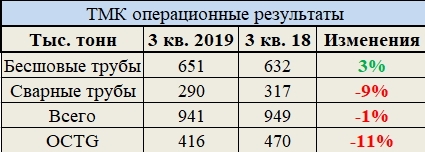

TMK вчера представил операционные результаты за 3К19. Мы считаем, что отчетность НЕЙТРАЛЬНА для акций.

Показатели отражают сезонную слабость спроса на фоне проведения запланированных ремонтных работ. Объемы производства почти не изменились г/г, при этом сильная динамика российского дивизиона нейтрализует снижение объемов отгрузки в США на фоне на фоне волатильности цен на нефть, продолжающегося сокращения количества буровых установок, высокого уровня складских запасов трубной продукции, а также более строгой дисциплины нефтегазовых компаний в части расходования бюджетов на бурение и добычу.

По данным статистики Металл Эксперт, средние цены реализации на бесшовные трубы, которые продает ТМК, не изменились, тогда как цены на сварные трубы снизились ближе к концу квартала, как и цены на металлолом. Согласно нашему прогнозу, выручка за 3К19 снизится, рентабельность EBITDA не изменится или будет выше в квартальном сопоставлении.

По ожиданиям ТМК, потребление труб на внутреннем рынке останется устойчивым, так как Металл Эксперт прогнозирует рост потребления стальных труб на 4,3-5,3% в России на горизонте 18 месяцев.

( Читать дальше )

Показатели отражают сезонную слабость спроса на фоне проведения запланированных ремонтных работ. Объемы производства почти не изменились г/г, при этом сильная динамика российского дивизиона нейтрализует снижение объемов отгрузки в США на фоне на фоне волатильности цен на нефть, продолжающегося сокращения количества буровых установок, высокого уровня складских запасов трубной продукции, а также более строгой дисциплины нефтегазовых компаний в части расходования бюджетов на бурение и добычу.

По данным статистики Металл Эксперт, средние цены реализации на бесшовные трубы, которые продает ТМК, не изменились, тогда как цены на сварные трубы снизились ближе к концу квартала, как и цены на металлолом. Согласно нашему прогнозу, выручка за 3К19 снизится, рентабельность EBITDA не изменится или будет выше в квартальном сопоставлении.

По ожиданиям ТМК, потребление труб на внутреннем рынке останется устойчивым, так как Металл Эксперт прогнозирует рост потребления стальных труб на 4,3-5,3% в России на горизонте 18 месяцев.

( Читать дальше )

Финансовые результаты ТМК за 3 квартал будут слабыми - Атон

- 17 октября 2019, 11:30

- |

ТМК: обзор операционных результатов за 3К19

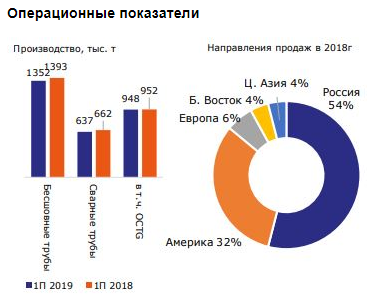

Общий объем отгрузки труб ТМК составил 941 тыс т (-1% г/г), поскольку рост отгрузок бесшовных труб (+3% г/г до 651 тыс т) был нивелирован снижением отгрузок сварных труб (-9% г/г до 290 тыс т). В квартальном сопоставлении динамика оказалась ожидаемо слабой (-8%) из-за плановой модернизации и работ по техническому обслуживанию на основных производственных площадках Российского дивизиона, сезонного замедления на европейском рынке, а также из-за слабости американского рынка, которая стала причиной снижения продаж бесшовных труб на 4% кв/кв. ТМК ожидает, что внутренний спрос в 2019 останется высоким, а напряженность в Америке скорее всего сохранится из-за волатильности цен на нефть и сталь и замедления буровой активности. В Европе сложная обстановка на рынке может оказать давление на отгрузку бесшовных промышленных труб в Европейском дивизионе в 4К19.

Общий объем отгрузки труб ТМК составил 941 тыс т (-1% г/г), поскольку рост отгрузок бесшовных труб (+3% г/г до 651 тыс т) был нивелирован снижением отгрузок сварных труб (-9% г/г до 290 тыс т). В квартальном сопоставлении динамика оказалась ожидаемо слабой (-8%) из-за плановой модернизации и работ по техническому обслуживанию на основных производственных площадках Российского дивизиона, сезонного замедления на европейском рынке, а также из-за слабости американского рынка, которая стала причиной снижения продаж бесшовных труб на 4% кв/кв. ТМК ожидает, что внутренний спрос в 2019 останется высоким, а напряженность в Америке скорее всего сохранится из-за волатильности цен на нефть и сталь и замедления буровой активности. В Европе сложная обстановка на рынке может оказать давление на отгрузку бесшовных промышленных труб в Европейском дивизионе в 4К19.

Инвесторы ждут закрытия объявленной ТМК сделки по продаже североамериканского дивизиона (за $1.2 млрд компании Tenaris) — на данный момент не одобрена федеральной антимонопольной службой США. Сохраняющаяся слабость североамериканского рынка вызывает тревогу у инвесторов, поскольку условия сделки, вероятно, придется пересмотреть, если сделка не будет закрыта к концу 2019. Динамика Российского дивизиона оказалась предсказуемо низкой, и мы ожидаем увидеть более слабые финансовые результаты за 3К19. Мы имеем рейтинг ВЫШЕ РЫНКА по ТМК, оценка которой должна измениться после завершения сделки по продаже Американского дивизиона.Атон

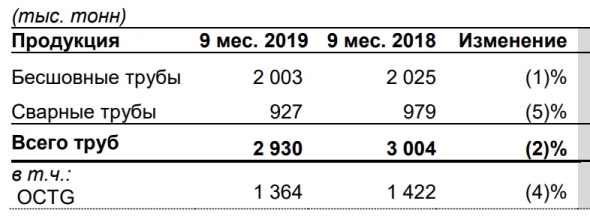

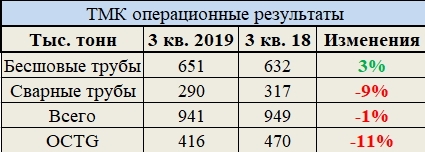

ТМК обзор операционных результатов за 3 кв. 2019 года.

- 16 октября 2019, 11:53

- |

ТМК в 3 кв. 2019 года снизила отгрузки труб на 1% по сравнению с 3 кв. 2018 года до 941 тыс. тонн. Отгрузка бесшовные труб выросла на 3% (кв./кв.), Сварные трубы показали негативную динамику снизившись на 9% (кв./кв.). Продажи OCGT труб (самый прибыльный сегмент ТМК) снизились на 11% (кв./кв.), что было обусловлено продолжающимся замедлением активности на североамериканском рынке на фоне волатильности цен на нефть. Проведение плановых работ по модернизации и техническому обслуживанию на основных предприятиях Российского дивизиона и сезонное замедление активности на европейском рынке также оказали влияние на общий объем отгрузок.

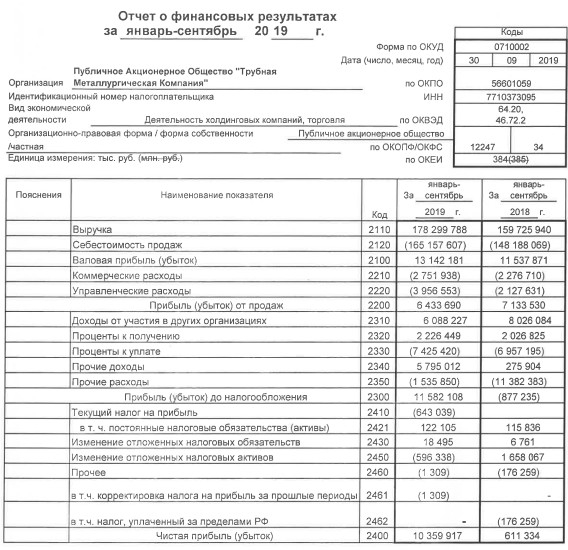

Итоговые результаты за 9 месяцев.

( Читать дальше )

Итоговые результаты за 9 месяцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал