ТМК

ТМК - скорр показатель EBITDA вырос на 4% в 1 п/г

- 16 августа 2019, 10:21

- |

Финансовые результаты

- Выручка за 2-й квартал 2019 г. выросла на 4% по сравнению с предыдущим кварталом и составила 1 307 миллионов долларов США

- Скорректированный показатель EBITDA во 2-м квартале 2019 г. вырос на 11% по сравнению с предыдущим кварталом и составил 195 миллионов долларов США

- Рентабельность по скорректированному показателю EBITDA выросла на 1 п.п. и составила 15% во 2-м квартале 2019 г.

- Чистый долг на 30 июня 2019 г. составил 2 641 миллион долларов США, что было обусловлено главным образом укреплением обменного курса рубля по отношению к доллару США

Результаты за первое полугодие 2019 г. по сравнению с первым полугодием 2018 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ТМК - прогноз финансовых результатов за 2 квартал - Атон

- 14 августа 2019, 11:33

- |

Мы прогнозируем, что выручка составит $1 268 млн (+1% кв/кв), EBITDA — $177 млн (+1%), а рентабельность EBITDA — 14% (без изм. кв/кв). Если говорить о дивизионах, мы ожидаем, что Российский дивизион опубликует сильные показатели — $150 млн EBITDA (+9% кв/кв) благодаря хорошей динамике поставок труб большого диаметра и OCTG. Это должно помочь нивелировать более слабую динамику Американского дивизиона, EBITDA которого должна составить $18 млн (-40% кв/кв). Динамика Европейского дивизиона должна остаться стабильной — мы прогнозируем EBITDA на уровне $9 млн. Мы имеем рейтинг ВЫШЕ РЫНКА по ТМК, которая сильно выиграет от закрытия сделки по продаже Американского дивизиона (ожидается к концу 2019).Атон

Телеконференция: 16 августа, 14:00 по Лондону/ 16:00 по Москве, набор, Великобритания: +44 2071 943759 / Россия: +7 495 646 9315, ID: 28936792#.

Фарватер рынка: Два шага вперед, шаг назад - Атон

- 08 августа 2019, 21:51

- |

Индекс РТС торгуется со средним Р/E 2020П 5.3х против 5-летнего среднего 6.0-6.5x. Наша цель по индексу РТС – 1500+ к середине 2020.

На глобальных рынках много рисков: торговые разногласия между США и Китаем, Brexit, слабые макро данные. Нужно пристально следить за их развитием. Однако возможные коррекции российского рынка мы рассматриваем, как хорошую возможность для покупки.

Мы добавили в наш список лучших акций новые имена: Норильский никель, Московская биржа, Аэрофлот, ТМК, Эталон и Юнипро.Атон

Позитивный взгляд на российский рынок сохраняется. Дивидендный сезон окончен и в ближайшие два-три месяца очевидных факторов роста российских акций мы не предвидим. Внимание инвесторов сосредоточено на торговой войне между США и Китаем, а также на слабых макропоказателях ряда развитых стран. Сильная волатильность на мировых рынках неизбежно затронет и российский, но в меньшей степени, так как на нем, по нашему мнению, и так немного «горячих» спекулятивных инвестиций от международных фондов. Кроме того, поддержку рынку оказывают хорошие фундаментальные показатели, низкая оценка компаний и сохраняющийся отличный уровень дивидендных выплат. Снижение котировок мы по-прежнему считаем хорошей возможностью для покупки. К концу 2019 инвесторы начнут оценивать прогнозные мультипликаторы будущего года, и российские акции могут получить новый импульс к росту. Исходя из прогнозов на 2020 год, P/E индекса РТС составляет 5.3x против исторического среднего за пять лет 6.0-6.5x, а дисконт к EM достиг 55% против исторических 50%. К началу нового сезона дивидендных выплат к середине будущего года индекс РТС может легко превысить 1 500 пунктов, учитывая, что сейчас средняя див. доходность индекса опять на историческом максимуме в 7%.

( Читать дальше )

Сокращение активности нефтедобытчиков США вызвало снижение отгрузок ТМК - Промсвязьбанк

- 05 августа 2019, 13:54

- |

Группа ТМК во II квартале 2019 года отгрузила 1,023 млн тонн труб, увеличив этот показатель на 6% по сравнению с I кварталом 2019 г. (965 тыс. тонн), сообщила компания. Снижение отгрузки в I полугодии 2019 года к аналогичному периоду прошлого года составило 3% — до 1,989 млн тонн.

Снижение отгрузок в первом полугодии 2019 года к аналогичному периоду прошлого года наблюдалось во всех ключевых сегментах кроме OCTG. В частности, продажи бесшовных труб упали на 3%, сварных – на 4%. При этом динамика отгрузок OCTG было околонулевой. Одним из факторов снижения стало сокращения активности нефтедобытчиков на североамериканском рынке.Промсвязьбанк

Продажа Tenaris приведет к положительной переоценке акций ТМК - Атон

- 05 августа 2019, 13:13

- |

Совокупный объем продаж трубной продукции TMK составил 1023 тыс. т (+6% кв/кв) благодаря увеличению поставок сварных труб (+17% кв/кв до 343 тыс. т), включая ТБД (+54% кв/кв). С началом строительного сезона в России внутренний спрос на продукцию ТМК вырос, компенсировав ослабление спроса на североамериканском рынке. Тем не менее это замедление роста спроса обусловило снижение производства ТМК за 1П19 на 3% г/г до 1989 тыс. т. Компания ожидает, что в оставшиеся периоды 2019 года внутренний спрос останется высоким, в результате чего объем поставок превысит уровень годичной давности, но ситуация на американском рынке, вероятно, останется непростой, поскольку цены на нефть и сталелитейную продукцию волатильны, а рост объема буровых работ замедляется.

Инвесторы ждут объявления о закрытии сделки по продаже североамериканского дивизиона ТМК компании Tenaris, а стороны — одобрения Федеральной антимонопольной службой США. Видя все большее ослабление американского рынка, инвесторы задаются вопросом: не повлияет ли оно на объявленную сумму сделки ($1.2 млрд) — мы полагаем, что не повлияет. Динамика производства ТМК на российском рынке во втором квартале, как и ожидалось, была хорошей, и мы прогнозируем достойные финансовые результаты за 2К19. Наш рейтинг по акциям ТМК — ВЫШЕ РЫНКА. Сейчас они котируются с коэффициентом 4.3х 2020П EV/EBITDA (исходя из продажи американского дивизиона на ранее объявленных условиях), а по завершении продажи мы ожидаем положительной переоценки.Атон

ТМК - общий объем отгрузки труб в 1 п/г снизился на 3% г/г

- 02 августа 2019, 10:46

- |

Первое полугодие 2019 г. по сравнению с первым полугодием 2018 г.

- Общий объем отгрузки труб снизился на 3% по сравнению с аналогичным периодом прошлого года и составил 1 989 тысяч тонн. Это было связано с сокращением объема отгрузки бесшовных и сварных труб (на 3% и 4% по сравнению с первым полугодием 2018 года соответственно), что главным образом обусловлено снижением объема отгрузки в Американском дивизионе в связи с продолжающимся замедлением активности на североамериканском рынке.

Это было частично компенсировано ростом отгрузки труб в Российском дивизионе, главным образом за счёт увеличения отгрузки труб большого диаметра (на 48% по сравнению с первым полугодием 2018 года) и труб OCTG.

- Объем отгрузки труб OCTG составил 948 тысяч тонн, практически не изменившись по сравнению с первым полугодием 2018 года. Объем отгрузки бесшовных труб OCTG в Российском дивизионе вырос на 9% по сравнению с первым полугодием 2018 года, что обусловлено повышением сложности проектов по добыче углеводородов в России и увеличением доли горизонтального бурения.

- Общий объем отгрузки премиальных резьбовых соединений вырос на 4% по сравнению с аналогичным периодом прошлого года и составил 201 тысячу тонн, в то время как отгрузки в Российском дивизионе выросли на 17%.

( Читать дальше )

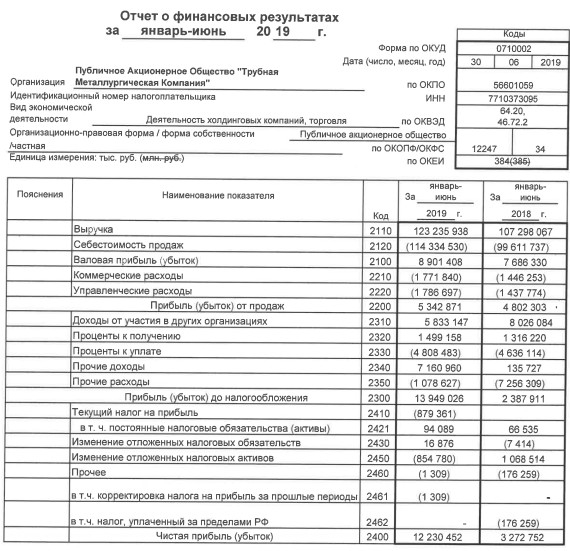

ТМК - рсбу 6 мес 2019

- 01 августа 2019, 18:04

- |

Трубная Металлургическая Компания (ТМК) – рсбу/ мсфо

1 033 135 366 акций http://fs.moex.com/files/12122

Free-float 34,8971% https://www.tmk-group.ru/Share_capital_structure

Капитализация на 01.08.2019г: 60,397 млрд руб

Общий долг 31.12.2016г: 145,415 млрд руб/ мсфо 232,750 млрд руб

Общий долг 31.12.2017г: 178,060 млрд руб/ мсфо 265,104 млрд руб

Общий долг 31.12.2018г: 205,252 млрд руб/ мсфо 290,866 млрд руб

Общий долг 31.03.2019г: 197,958 млрд руб/ мсфо $4,390 млрд

Общий долг 30.06.2019г: 198,296 млрд руб

Выручка 2016г: 143,462 млрд руб/ мсфо 222,570 млрд руб

Выручка 6 мес 2017г: 87,028 млрд руб/ мсфо 118,654 млрд руб

Выручка 2017г: 184,726 млрд руб/ мсфо 256,023 млрд руб

Выручка 6 мес 2018г: 107,298 млрд руб/ мсфо 156,103 млрд руб

Выручка 2018г: 211,165 млрд руб/ мсфо 319,399 млрд руб

Выручка 1 кв 2019г: 61,172 млрд руб/ мсфо $1,257 млрд

Выручка 6 мес 2019г: 123,236 млрд руб

Прибыль 6 мес 2016г: 19,434 млрд руб/ Прибыль мсфо 4,653 млрд руб

( Читать дальше )

#ИнвестКонспект годового отчета ТМК.

- 16 июля 2019, 10:20

- |

Каждый год я стараюсь читать все годовые отчеты интересных мне компаний. И вот в субботний летний день, в процессе чтения одного из таких отчетов, мне пришла идея сделать краткий его конспект. Согласитесь, намного приятнее прочитать кроткую выжимку из 7-8 страниц вместо подготовленных компанией 170. Я решил, что такой формат может быть интересным для моих читателей, потому выкладываю первую версию новой рубрики. Сегодня мы с вами рассмотрим годовой отчет ТМК за 2018 год.

Обращение акционеров:

Нефтегазовые компании продолжили наращивать объемы бурения и бюджеты на освоение месторождений по всему миру. В то же время в 2018 году мир столкнулся с рядом серьезных вызовов, среди которых отсутствие ускоренного роста глобальной экономики, беспрецедентный всплеск протекционистских настроений и повышенная напряженность в торговых отношениях между отдельными странами.

Несмотря на это, ТМК увеличила объемы реализации трубной продукции на 5% г/г – до 4 млн тонн. При этом объем реализации ключевой продукции, труб OCTG, увеличился на 10% по сравнению с 2017 годом, а премиальных резьбовых соединений – на 33% г/г, что свидетельствует о растущем спросе на линейку уникальной премиальной продукции ТМК в условиях повышения сложности проектов по добыче углеводородов в мире.

( Читать дальше )

Акции Полюса и Норникеля имеют потенциал для быстрого восстановления - Атон

- 09 июля 2019, 20:18

- |

В горно-металлургическом секторе продолжается лавина небольших размещений, объем которых достиг почти $2.0 млрд с начала года. Очевидно, что они стимулируются улучшением настроений в отношении России и обильной ликвидностью, связанной с огромным потоком дивидендов. Тем не менее такой впечатляющий объем продаж негативен для настроений в секторе, напоминая о рисках, связанных с его циклическим характером и его чувствительности к напряженности в отношениях США и Китая. Мы считаем, что акции Полюса, Норникеля, Северстали и Polymetal – следующие в очереди на продажу. Исторически акции предлагались с дисконтом в среднем 6.5% к рыночной цене – мы полагаем, что акции Полюса и Норникеля имеют потенциал для быстрого восстановления, и рекомендуем использовать их снижение как привлекательный момент для покупки.Атон

Всплеск размещений скорее всего сохранится

Дивидендный период: одни только металлургические компании должны распределить в качестве дивидендов более $5 млрд этим летом. Инвесторы будут стараться реинвестировать деньги и, вероятно, сохранить вес сектора в их портфелях – изобилие ликвидности способствует потоку размещений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал