Татнефть

📰"Татнефть" им. В.Д.Шашина Решения совета директоров

- 29 ноября 2021, 17:13

- |

Решения совета директоров (наблюдательного совета)

1. Общие сведения

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество "Татнефть" имени В....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Принятие обновленной стратегии развития Татнефти до 30 г отложено на весну

- 29 ноября 2021, 17:06

- |

Татнефть планирует раскрыть некторые вопросы актуализации стратегии в ходе вебинара по итогам третьего квартала 2021 года, который состоится 30 ноября.

www.interfax.ru/business/805559

Татнефть – Прибыль мсфо 9 мес 2021г: 145,131 млрд руб (рост в 1,9 раза г/г)

- 29 ноября 2021, 13:17

- |

Татнефть – рсбу мсфо

2 178 690 700 Обыкновенных акций = 1,028.34 трлн руб

147 508 500 Привилегированных акций = 64,565 млрд руб

tatneft.ru/aktsioneram-i-investoram/vnutrennie-dokumenti-obshchestva?lang=ru

Капитализация на 29.11.2021г: 1,092.91 трлн руб

Общий долг на 31.12.2018г: 182,903 млрд руб/ мсфо 424,507 млрд руб

Общий долг на 31.12.2019г: 243,787 млрд руб/ мсфо 488,213 млрд руб

Общий долг на 31.12.2020г: 203,116 млрд руб/ мсфо 431,851 млрд руб

Общий долг на 30.06.2021г: 264,573 млрд руб/ мсфо 487,194 млрд руб

Общий долг на 30.09.2021г: 280,831 млрд руб/ мсфо 534,537 млрд руб

Выручка 2018г: 793,237 млрд руб/ мсфо 910,534 млрд руб

Выручка 9 мес 2019г: 615,302 млрд руб/ мсфо 691,409 млрд руб

Выручка 2019г: 810,321 млрд руб/ мсфо млрд 932,296 млрд руб

Выручка 9 мес 2020г: 459,925 млрд руб/ мсфо 580,850 млрд руб

Выручка 2020г: 633,331 млрд руб/ мсфо млрд 720,677 млрд руб

Выручка 1 кв 2021г: 221,826 млрд руб/ мсфо 257,832 млрд руб

Выручка 6 мес 2021г: 498,962 млрд руб/ мсфо 585,034 млрд руб

Выручка 9 мес 2021г: 761,661 млрд руб/ мсфо 911,190 млрд руб

( Читать дальше )

📈Татнефть растёт после публикации отчётности

- 29 ноября 2021, 10:49

- |

📈Татнефть +3%

«Татнефть» (MOEX: TATN) по итогам третьего квартала получила чистую прибыль по МСФО в размере 52,06 млрд рублей, что на 7% больше по сравнению с предыдущим кварталом, следует из отчета компании.

Результат оказался ниже прогноза аналитиков, которые ожидали чистую прибыль в третьем квартале в размере 53,54 млрд рублей. Ближе всех оказался прогноз Sova Capital — 51,38 млрд рублей.

По сравнению с третьим кварталом 2020 года чистая прибыль выросла в 1,46 раза.

Чистая прибыль компании за 9 месяцев по сравнению с тем же периодом 2020 г. выросла в 1,8 раза — до 144,3 млрд рублей.

Чистая прибыль акционеров Группы Татнефть за 9 месяцев составила ₽144 288 млн, +84%

- 29 ноября 2021, 10:35

- |

Чистая прибыль акционеров Группы в третьем квартале 2021 года составила 52 057 млн рублей (709 млн долл. США), по сравнению с 48 642 млн рублей (655 млн долл. США) чистой прибыли акционеров Группы, полученной во втором квартале 2021 года.

Консолидированная выручка за девять месяцев 2021 года составили 892 719 млн рублей (12 062 млн долл. США), по сравнению с 521 923 млн рублей (7 374 млн долл. США) за девять месяцев 2020 года.

Чистая прибыль акционеров Группы за девять месяцев 2021 года составила 144 288 млн рублей (1 950 млн долл. США) по сравнению с 78 597 млн рублей (1 110 млн долл. США) чистой прибыли акционеров Группы, полученной за девять месяцев 2020 года.

Показатель EBITDA за третий квартал 2021 года составил 74 464 млн рублей (1 014 млн долл. США), по сравнению с 75 579 млн рублей (1 018 млн. долл. США) за второй квартал 2021 года.

( Читать дальше )

🔶Татнефть: ПАО «Татнефть» опубликовало консолидированную промежуточную сокращенную финансовую отчетность по МСФО за три и девять месяцев, закончившихся 30 сентября 2021 года.

- 29 ноября 2021, 10:33

- |

( Читать дальше )

Усиленные Инвестиции: обзор за 19 - 26 ноября

- 29 ноября 2021, 05:16

- |

- Портфель снизился на 3.4% (-3.4% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -5.1%

Evraz -3.7% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 8.0% от совокупного - По основным компаниям изменения: Акрон +5.8%, Газпром нефть -1.8%, Газпром -3.4%, ГлобалТранс -4.8%, Эталон -5.5%, Мать и дитя -0.6%, Фосагро -2.0%, НЛМК -2.3%, Русагро -2.6%, Норникель -2.6%, ММК -4.6%, Полиметалл -4.8%, Северсталь -4.9%, Лукойл -5.0%, Детский мир -5.1%, Татнефть -7.8%

- Акции и commodities значительно снизились за неделю (особенно нефть и палладий соответственно -6.8% и -13.1%) на новостях о возникновении нового штамма коронавируса – Омикрон (CNBC)

- Также российский рынок снижался на прошедших неделю назад в New York Times новостях о возможном вторжении России в Украину и скоплении войск на границе (NY Times)

( Читать дальше )

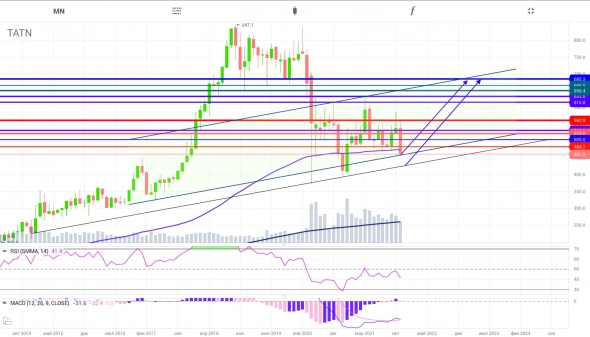

Татнефть | TATN | Тютя в тютю! | Месячный график 🔝 | только лонг | 👍

- 27 ноября 2021, 03:17

- |

Опять новый штамм коронавируса – как это скажется на акциях и что ожидать?

- 26 ноября 2021, 18:15

- |

Почти 2 года опыта появления коронавируса и его различных штаммов наверное должны были показать всем к чему всё это приводит.

Однако давайте еще раз напомним себе к чему приводило появление штаммов коронавируса:

— появляется штамм из ЮАР или Индии.

— в зависимости от серьезности ситуации краткосрочно снижается стоимость акций, нефти, рубля. Особенно падает стоимость компаний туризма, компаний авиаперевозок и т.п.

— приходит постепенное осознание, что нужно потреблять газ, уголь, нефть из-за холодной зимы/жаркого лета. Стоимость энергоресурсов растет.

— Люди меньше тратят на путешествия, откладывают отпуск, больше тратят на что-то другое, например, решаются купить недвижимость, цены на недвижимость растут. Для России это конечно плюс, так как уезжало россиян больше, которые тратили деньги заграницей, чем въезжало внешних туристов.

— правительства продолжают еще больше вливать денег в экономику, в результате растут цены на сталь и сырьевые товары.

( Читать дальше )

Татнефть отчитается в понедельник, 29 ноября - Атон

- 26 ноября 2021, 10:56

- |

Мы ожидаем, что чистая выручка компании увеличится до 321.9 млрд руб. (+3% кв/кв) вследствие роста цен на нефть (марка Urals подорожала на 5% кв/кв в рублевом выражении) и роста объемов нефтедобычи на 3%, при этом рост будет отчасти нивелирован снижением объемов нефтепереработки (-18% кв/кв). По нашим прогнозам, показатель EBITDA увеличится на 1% кв/кв до 76.8 млрд руб., а рентабельность EBITDA останется без изменений (24%). Чистая прибыль, как мы ожидаем, составит 53.8 млрд руб. против 48.6 млрд руб. во 2К21.Атон

Телеконференция: Татнефть сообщит подробные данные позже. В ходе телеконференции мы уделим основное внимание информации по реализации стратегии развития группы Татнефть до 2030, а также прогнозам на 4К21 и 2022.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал