Тинькофф

Новости компаний — обзоры прессы перед открытием рынка

- 08 декабря 2020, 08:48

- |

После нас хоть потом. Главные проблемы у банков начнутся в следующем году

Эксперты улучшают прогнозы по итогам коронакризисного 2020 года для банковской системы России. Так, по оценке АКРА, чистая прибыль сектора может составить 1,4 трлн руб., что выше ожиданий двух-трехмесячной давности. Однако в наступающем году банкам предстоит столкнуться с падением чистой прибыли на фоне снижения рентабельности бизнеса и ухудшения качества активов, что потребует создания значительных резервов. По мнению экспертов, в условиях низкой маржи, высокой конкуренции за хорошего клиента и серьезного контроля затрат рынок будет жить еще два-три года. Но накопленного запаса прочности в системе достаточно, считают они.

https://www.kommersant.ru/doc/4603903

Счета тянут на залог. Граждан пытаются стимулировать делать долгосрочные вложения

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Тинькофф, разбор отчета

- 07 декабря 2020, 22:07

- |

Как-то я пропустил отчет компании за 3 квартал, но будем наверстывать. Сразу скажу, что отчет вышел хороший, я не покупал акции компании на весеннем обвале из-за высокой доли необеспеченных кредитов в структуре активов и в зависимости выручки от платежей по данным кредитам, но ситуация меняется в лучшую сторону, но обо всем по порядку...

Количество клиентов банка достигло 12 млн. человек.

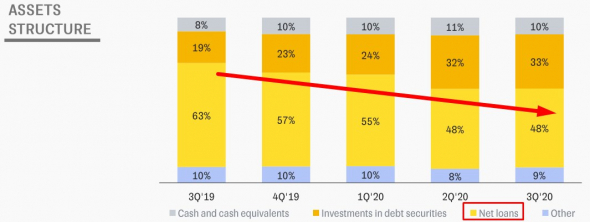

Прилично выросли активы от брокерской деятельности и страхования (с 97 млрд. руб до 238 млрд. руб), радует, что доля выданных кредитов в структуре активов постепенно снижается и за год она сократилась с 63% до 48%, при этом, доля облигаций выросла с 19% до 33%.

( Читать дальше )

Почему ВТБ, а не Тинькофф, КИТ, Газпромбанк и Сбер. Субъективно.

- 06 декабря 2020, 10:13

- |

Хотелось бы поддержать предыдущий топик «Почему Тинькофф, а не БКС. Субъективно». https://smart-lab.ru/blog/662708.php

Выбор брокера для ИИС.

ИИС был открыт в 2015 году в ГПБ. Почему? Сам не знаю. Реклама заставила открыть ИИС «просто так». До этого был опыт с брокерскими счетами в БКС и КИТ. Видимо упало доверие к безбанковским брокерам и хотел посмотреть другие варианты.

В этом году стало больше времени и к инвестициям решил добавить игру на акциях на ИИС счёте второго типа. И тут оказалось, что брокеры все разные! И через полгода созрел, что надо менять брокера.

Составил лонг-лист: Газпромбанк, КИТ, Тинькофф, Сбербанк, ВТБ.

Почему эти? Газпроманк и КИТ — имею с ними опыт. Тинькофф, Сбербанк и ВТБ входят в ТОР-3, которые вместе занимают большую долю соответственно должны удовлетворять потребностям основной части клиентов.

Критерии выбора:

1. Quik, с возможностью использования самописных QPILE-роботов советников и трейдеров.

( Читать дальше )

Это могла бы быть басня о том, как оператор «физиков» побрил…

- 05 декабря 2020, 20:39

- |

Это могла бы быть басня о том, как оператор «физиков» побрил…

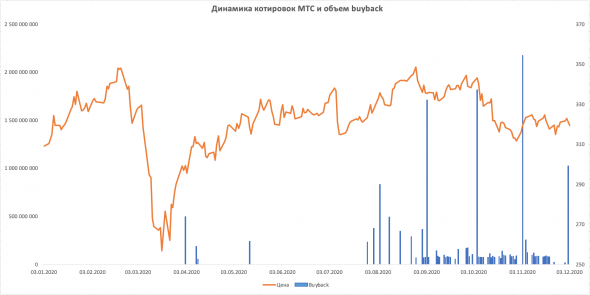

💥 Совсем недавно завершилась программа обратного выкупа акций (buyback) компанией МТС $MTSS. С момента объявления намерений 31 марта, с рынка «изъяли» около 45,5 млн обыкновенных акций на общую сумму 15,2 млрд руб. Причем, половина акций (22,8 млн) была куплена у структур АФК Система $AFKS.

📊 Я решил проанализировать результаты buyback. Несмотря на объявление старта программы в конце марта, фактически 90% общего выкупа было проведено с августа, а чуть больше 50%, начиная с октября. Стоить заметить, что интенсификация выкупа в сентября-ноября была действительно серьезной: в эти месяцы объемы buyback составляли около 12-13% от общего объема торгов акциями компании.

⚡️ 14 октября на фоне новостей о покупке Яндексом $YNDX Тинькофф Банка $TCSG, появляются новости, в частности, от The Bell, что «перебить предложение» Яндекса пытается МТС. Этот breaking news сразу отправил котировки оператора вниз. Спросите почему? Аналитики очень логично объясняли, мол, для МТС этот актив является не очень удачным приобретением, зачем дивидендной «фишке» увеличивать долги и сжигать кэш. Все выглядело правдоподобно. Позже все улеглось, покупать никого не стали.

( Читать дальше )

Почему тинькофф, а не БКС. Субьективно.

- 05 декабря 2020, 19:00

- |

Тарифф ПРЕМИУМ у тинькофф ( нужно 3 млн на счете )

1) В тинькофф на премиум тарифе коммиссия 0.025% — это все что вам нужно знать.

В БКС на сделках до 1 млн — комиссия 0.05% — в два раза больше + 0,01% за урегулирование сделок

В БКС комиссия в 0.025% начинается от 15 млн — очень прям актуально

2) В БКС непрозразная комиссия на обмен долларов ( 0.034% — коммисия от оборота за день.50р — за заявку менее 50 лотов)

при обмене 10 000 долларов коммисия будет 0.042%, а если сумма меньше то комиссия больше.

https://smart-lab.ru/blog/583762.php

и больше 0.025% тинькофф

3) В БКС 199 ₽/мес. при наличии операций — Что это за бред?

Вам сразу становится не выгодно менять пару тыщ долларов в месяц, если в этом месяце вы не торговали

4) В БКС вывод валюты 0,0708% + 15 $, в тинькофф долларовый перевод 15$

почему 0,0708%, а не 0,0718% — загадка.

( Читать дальше )

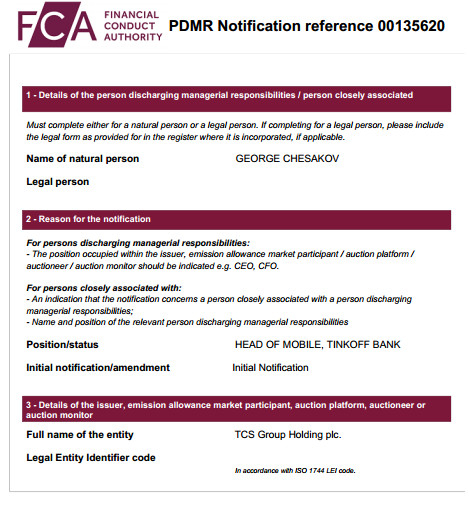

Глава Тинькофф Мобайл Георгий Чесаков продал акций Тинькофф на сумму более $3,3 млн

- 03 декабря 2020, 18:10

- |

источник

Тинькофф банк отменяет бесплатные переводы на карты Сбербанка не через СБП

- 03 декабря 2020, 13:54

- |

В рамках Системы быстрых платежей переводы в СберБанк по номеру телефона по-прежнему будут осуществляться бесплатно (для этого у получателя в СберБанке должна быть подключена СБП).

Если перевод идет не через СБП, будет взиматься комиссия 1,5% от суммы перевода (минимальный размер комиссии составит 30 рублей). Данные переводы не будут влиять на лимит бесплатных переводов через сервисы Тинькофф на карту другого банка.

В настоящий момент — переводы с картсчета в рублях на карту другого банка до 20 000 ₽ за расчетный период по реквизитам и на карту Сбербанка по номеру телефона — бесплатно

сообщение

Привет тинькофу

- 03 декабря 2020, 10:21

- |

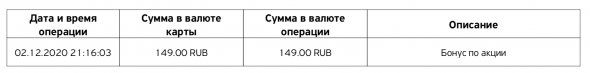

Pfizer тут выделял Viatris недавно, держателям первой начисляли вторую с коэффициентом.

Тинькофф молча начислил акцию, а дробную часть начислил на банковский счет рублями.

Почему нельзя написать держателям, что будут проведены такие манипуляции? Почему надо догадываться самому?

Спамят своими бесполезными инвест-идеями ежедневно, а по делу не пишут. Минусик

ПС. Спросите, как я вообще понял, что это по файзеру, а не какой-нибудь кэшбэк обычный? Это еще один привет приложению тинькофа — в оповещении на экране блокировки было указано «PFE_iis», но после прочтения оповещения больше это нигде не увидеть. Дичь, в общем..

Тинькофф подстава с выводом средств.

- 02 декабря 2020, 00:00

- |

Итак,

срочно потребовались деньги, полез потрошить брокерский счет. План был такой, вывести одну часть в данный момент, а на следующий день другую часть. Естественно нужно заплатить налог на всю прибыль что я наторговал в этом году. Ну чтож, хотел в конце года налог уплатить, но не судьба. Вывел часть средств, при этом заплатив полный налог с прибыли за 2020. Настал следующий день, пытаюсь вывести вторую часть, а мне пишет что налог то у меня НЕ уплачен. Смотрю историю, там черным по белому написано, что налог уплачен, да и я помню что мне не вся сумма капнула, что я запросил. Пишу в техподдержку, что за дела, почему двойное налогообложение. Ответ от банка: подождите 2-3 дня, там все пересчитается. Прошло 2 дня, ничего так и не пересчиталось, т.е. все таки 3, а может я зря жду, и это была стандартная отписка… А если я все таки сниму деньги, заплатив второй налог, то что мне придется потом бодаться с банком за лишнее списание.

Есть у Тинькова такая услуга «Вывод 24/7», смысл в том, что можно выводить деньги круглосуточно и без выходных даже если только что продал акции не выжидая клиринга. БОльшая часть средств у меня была в деньгах, т.е. в моем случае это нужно читать «круглосуточно и без выходных». Обычный клиент это понимает просто: мои деньги доступны всегда, но оказывается есть нюанс. Правильно воспринимать нужно так «Вывод 24/7» работает корректно только при условии отсутствия прибыли!

Тиньков VS Фридом Финанс. По мотивам Антикризиса.

- 01 декабря 2020, 19:30

- |

Очень хороший знакомый работал одно время в Тинькове, привлекал юр и бухгалтерские фирмы к партнерству. В основе трудовых отношений лежал договор ГПХ, а не трудовой. Оплата состояла из минимального оклада, который надо было отработать в поле — провести в день шесть встреч и совершить 30 звонков. Оклад уходил на бензин и транспорт так как транспортные расходы никто не компенсировал. Остальное сдельная часть. Знакомый не знал никого из его команды, кто-бы зарабатывал больше 30 000 рублей.

Схема простая, приходит раб, его маломальски обучают, и бросают на звонки, сотрудник за месяц обзвонит 500 фирм, выслушает в трубку, что тинковцы задолбали звонить, потратит деньги на транспорт и получив первую зп, которая только компенсировала транспортные расходы сваливает. Естественно речи о пенсионных и иных отчислениях не идет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал