анализ

ДЕЛЬТА-КЛАСТЕРНЫЙ АНАЛИЗ СОБЫТИЙ ИЛИ КАК ПРОИСХОДИЛ РАЗВОРОТ ПО SI 10 ФЕВРАЛЯ

- 15 февраля 2022, 00:28

- |

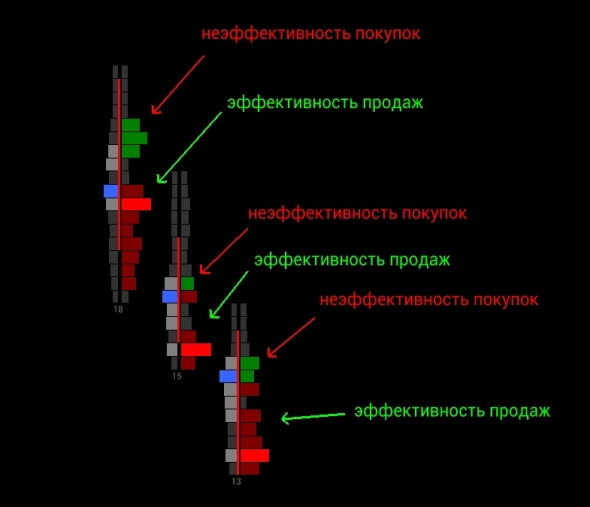

Начнем пожалуй с дельта-кластерного анализа. Ничего сложного в этом анализе нет, главное что наглядно и чисто биржевая информация с ленты, ничего додумывать и придумывать не нужно. Вот для примера свечи 4,7 и 8 февраля, левая сторона объём, правая дельта между покупками и продажами. Давайте проанализируем их только с точки зрения ЭФФЕКТИВНОСТИ ИЛИ НЕЭФФЕКТИВНОСТИ покупок/продаж. Что мы видим? — неэффективность покупок и эффективность продаж. Цена всегда уходила ниже от зоны покупок, что говорит о неэффективности покупок а ниже появлялись продажи, которые давили на цену и проталкивали её ещё ниже, что говорит об их эффективности. Как мы видим, цена каждый раз спускалась на эффективности продаж.

.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 16 )

31 факт из отчетности крупнейших компаний США, на которые инвестору стоит обратить внимание.

- 14 февраля 2022, 10:58

- |

В последние недели было много эмоций и спекуляций по поводу отчетности крупнейших американских компаний. Предлагаю спокойно и вдумчиво посмотреть на последние результаты крупнейших представителей индекса S&P500, чтобы понять реальные тенденции в бизнесе и экономике.

Аббревиатура FANGMAN используется в СМИ, чтобы перечислить семь крупнейших технологических компаний рынка:

• Facebook/Meta (FB)

• Apple (AAPL)

• Netflix (NFLX)

• Google/Alphabet (GOOGL)

• Microsoft (MSFT)

• Amazon (AMZN)

• NVIDIA (NVDA)

NVIDIA отчитается только 16 февраля, поэтому вместо нее добавим Tesla. Получается FANGMAT.

✉️Мои заметки с аналитикой по акциям в Telegram, во Вконтакте

Meta Platforms/Facebook — главное разочарование?

( Читать дальше )

Русал: улетел выше своей функции квадратичной регрессия c r^2 0,88

- 10 февраля 2022, 15:41

- |

На сегодняшнем росте +6% решил перепроверить, что говорит квадратичная функция регрессия c r^2 0,88

про текушу стоимость акций Русала

По оси X — Фьючерс на алюминий на Шанхайской бирже с 2019-го года

По оси Y — Дневные цены закрытия котировок акций Русал, так же с 2019-го года

Большая красная точка — это сегодняшний день, на момент поста.

Красная линия — квадратичная функция регресси

Синяя пунктирная линия — линенйная функция регресси

Текущая цена в 84,5 руб. выглядит несколько завышенной на ожиданиях дальнейшего роста цен на алюминий, так как изменения цен на сырьевые товары очень инертны и возможно, кто то знает когда наступит сезонный пик цен.

( Читать дальше )

Трейдинг VS Бизнес. Разбираем тему, избавляемся от иллюзий.

- 10 февраля 2022, 15:25

- |

Трейдинг или бизнес? Избавляемся от иллюзий.

Я думаю, этим вопросом задаются многие. Я тоже им задавался. У меня большой опыт и в бизнесе, и в трейдинге, а последние 14 лет моя семья живет исключительно с биржи.

Если бы я мог вернуться на 25 лет назад, то уже тогда выбрал для себя трейдинг, потому что я взвесил мысленно на весах трейдинг и бизнес, и получил счет 4:1 не в пользу бизнеса. Может, у вас другие расчеты, в этом случае делитесь ими в комментариях — подискутируем.

Начнем взвешивать.

1. Процент успеха.

Я уже говорил, что на бирже зарабатывает только 5% трейдеров. Но разве в бизнесе иначе? Те, кто видел бизнесменов в розовом цвете, сейчас снимут очки, когда узнают, что выживаемость в физическом или онлайн-бизнесе не намного выше, чем в трейдинге.

2. Стоимость входа.

Сколько денег требуется, чтобы открыть, допустим, свой небольшой магазин? Основные статьи расходов:

Аренда помещения + ремонт + дизайн

( Читать дальше )

Meta. Акции падают. На что рассчитывать инвесторам.

- 09 февраля 2022, 15:13

- |

Мета. Что происходит с компанией и что делать инвесторам.

Динамичный рост акций Facebook или Мета, как кому удобно, в 2020 году обернулся падением акций с сентября 2021 года. А в феврале 2022 г. акции компании упали на 30% после отчета, который разочаровал инвесторов.

Компания сообщила о замедлении темпов роста новых подписчиков и снижении прогнозируемой прибыли на 1КВ 2022 г., на фоне сокращения рекламных доходов из-за ужесточения политики Apple (защита данных в системе IOS), растущей конкуренции TikTok и растущих расходов по созданию метавселенных.

Дополнительным негативным фактором явилось и то, что власти Евросоюза рассматривают поправки, ограничивающие передачу личных данных граждан ЕС за рубеж. В ответ на это Mета заявила, что готова заблокировать приложения FB и Instagram на территории ЕС, если у нее не будет возможности передачи данных пользователей в США.

Тучи надо головой Мета продолжают сгущаться.

Что же делать инвесторам и на что рассчитывать?

Давайте посмотрим на компанию, на мой взгляд, в FB как социальная сеть именно в том виде, в котором она существует сейчас – себя изжила.

( Читать дальше )

Своя квартира или аренда?! Пост для жены :) Ищем истину в цифрах и графиках

- 09 февраля 2022, 08:33

- |

Всем привет!

На прошлой неделе мы с супругой потратили один из вечеров в замечательной беседе на тему «своя квартира или аренда». Я думаю здесь наверное вполне понятно кто за какую «коняшку» топил :)

Но давайте обо всем по порядку и в цифрах.

Для того, чтобы наш анализ был максимально приближенным к реальности, я буду производить все расчеты основываясь на стоимости аренды и квадратного метра той локации, в которой мы проживаем в настоящий момент — это Московская область, город Солнечногорск, микрорайон Рекинцо-2 (ссылка на Яндекс.Карты)

В данный момент мы арендуем здесь двухкомнатную квартиру общей площадью 70 м2. Ставка аренды составляет 26 тысяч рублей в месяц. Также мы платим ежемесячно за водоснабжение и электричество по счетчикам порядка 2.5 тысяч рублей. То есть принимаем, что наши суммарные затраты составляют 28.5 тысяч рублей в месяц.( Читать дальше )

Биржевые расчёты по методу Ганна

- 06 февраля 2022, 14:27

- |

НЛМК, Решение задачи прогнозирования изменения запасов через системы линейных уравнений. (Часть 1)

- 05 февраля 2022, 14:27

- |

Недавно я опубликовал пост-анализ расчетов дивидендов за 4-й квартал от 30 ноября 2021, где основное упущение было непонимание до конца — что влияет на изменение инвентаризационных запасов и в какой степени?

Нас интерисут строка Increase in inventories/(Увеличение запасов)

Почему это важно ?

При существенный волатильности цен ± 15% на сырьевую корзину или готовую продукцию, можно получить уменьшение свободного денежного потока (СДП/FCF) до 40% от EBITDA.

( Читать дальше )

Как рынок создает и уничтожает деньги!

- 04 февраля 2022, 15:52

- |

Некоторые оказывается не в курсе, что рынок способен «уничтожать» деньги, так вот об этом.

Максимально коротко и понятно про создание и уничтожение денег рынком(некоторые не поняли о чем речь в посте)… «Уничтожать» и «создавать», рынок может конечно любое количество денег, но процесс это условный, поскольку капитализация это не совсем деньги, деньги это депозит в банке или кеш в вашем кармане. Однако....

Процесс уничтожения:

1. Допустим у нас есть 100 человек владеющих акциями Мета, у каждого одна акция и цена этой акции 100 рублей. Каждый купил ее у Цукерберга, по этой цене, то есть он заработал 10 000 рублей

2. Нашелся желающий продать 1 акцию и один желающий купить, но они договорились по цене 105 рублей(вот она рыночная цена). По итогу один человек покинул акционеров со 105 рублями, а вот акционеры остались с бумагами, которые стоят уже 105 рублей, у каждого на счете вот эти 105 рублей, но они бумажные. Капитализация уже 10 500 рублей, вместо 10 000 на момент IPO.

( Читать дальше )

Netflix туманное будущее

- 02 февраля 2022, 19:40

- |

Новый южнокорейский сериал «Мы все мертвы» уже в первую неделю показа возглавил мировой топ Netflix. Корейские сериалы выстреливают после ошеломляющего успеха «Игры в кальмара».После последнего квартального отчёта, акции компании сильно...Читать далее...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал