башнефть

Башнефть - это стабильная история с неплохими дивидендами - Московские партнеры

- 15 ноября 2019, 17:54

- |

Во-первых, это относительно высокие дивиденды. В 2019 г. «Башнефть» заплатила держателям привилегированных акций 158,95 руб. на бумагу. Дивидендная доходность составила порядка 9%.

Во-вторых, это стабильное финансовое состояние и низкая долговая нагрузка. Несмотря на снижение выручки, которое прогнозируется в 2019 г. рентабельность компании остается на достаточно высоком уровне. Чистый долг/EBITDA «Башнефти» на конец текущего года, как ожидается, составит около 0,4х.

В-третьих, акции компания выглядят недооцененными по сравнению как с российскими, так и с зарубежными аналогами. Дисконт по отношению к последним, понятное дело, выглядит очень значительным.

Что касается рисков, то они, на мой взгляд, очевидны. Это, прежде всего, риск снижения цены на нефть, а также страновой геополитический риск. Причем, в случае «Башнефти», он особенно высок, поскольку компания принадлежит «Роснефти».

«Башнефть» – это стабильная история с неплохими дивидендами. Но, на мой взгляд, не стоит ждать от нее чудес. В этом, кстати, одновременно заключается и плюс и минус.Коган Евгений

Плюс в том, что это совершенно предсказуемая долгосрочная дивидендная идея. Минус же заключается в низкой вероятности каких-то серьезных рывков в росте капитализации. Впрочем, это, увы, сегодня характерно для многих компаний на российском фондовом рынке.

ИГ «Московские партнеры»

- комментировать

- Комментарии ( 2 )

Снижение процентных ставок поддержит российские акции - Атон

- 08 ноября 2019, 17:36

- |

Ставки снижаются быстрее прогнозов – не только в мире, но и в России

В конце октября ЦБ РФ резко понизил ставку – на 0.5 пп до 6.5% на фоне замедления роста ИПЦ до уровня менее целевых 4%. Мы ожидаем, что регулятор продолжит проводить мягкую ДКП и уже в декабре может вновь снизить ставку. В 2020 ее уровень, очевидно, опустится до уровня менее 6%.

Уменьшение безрисковой ставки – фактор повышения оценки российских акций

Глобальное понижение процентных ставок вызвало уменьшение так называемой безрисковой ставки доходности (в ее основе доходность к погашению по «длинным» облигациям), используемой для оценки справедливой стоимости эмитентов методом DCF. По нашим расчетам, уменьшение безрисковой ставки на 1 пп повышает оценку российских публичных компаний в среднем на 15-20% в зависимости от их структуры капитала и распределения денежных потоков. По этой причине, а также на фоне глобального возврата инвесторов в рискованные активы, индекс РТС вырос на 38% с начала года, при этом мы считаем, что рост в российских акциях продолжится.

Доходность российских акций по-прежнему чрезмерно высокая

( Читать дальше )

Башнефть: ожидаемые финансовые результаты и три дивидендных сценария

- 07 ноября 2019, 22:18

- |

ИСТОЧНИК

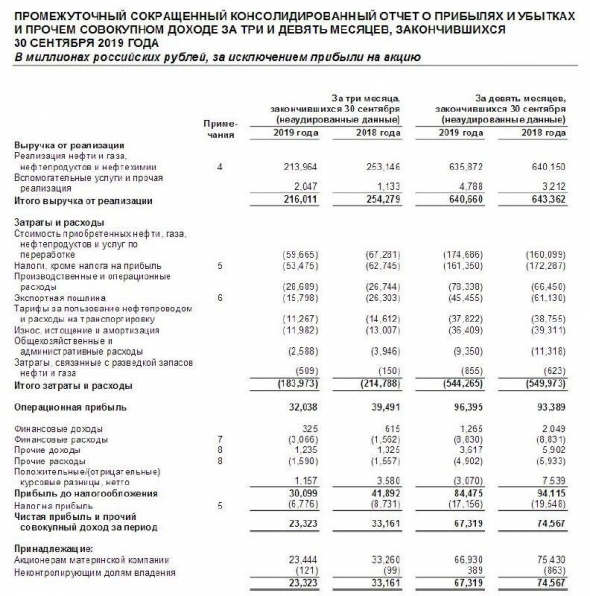

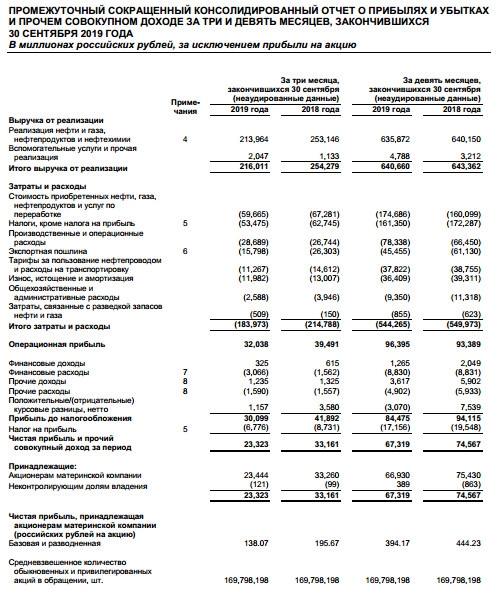

Традиционно в тот же день, что и Роснефть, свои финансовые результаты за 9 месяцев 2019 года представила и Башнефть, которая отчиталась о сокращении выручки от реализации нефти и нефтепродуктов в отчётном периоде на 0,4% (г/г) до 640,7 млрд рублей и чистой прибыли на 11,3% до 66,93 млрд:

За причинами столь неубедительной динамики далеко ходить не надо, вот три основные из них:

✔️временная приостановка поставок нефти по трубопроводу «Дружба» из-за случившегося загрязнения

✔️снижение цен на нефть и нефтепродукты по сравнению с прошлым годом (при сохранении курса доллара примерно на том же уровне)

✔️отрицательные курсовые разницы в размере 3,1 млрд рублей, в то время как в аналогичном периоде прошлого года были отмечены положительные курсовые разницы порядка 7,5 млрд. Именно эта статья в финансовой отчётности Башнефти свела на нет рост операционной прибыли на 3,2% до 96,4 млрд рублей и обусловила снижение чистой прибыли компании по итогам 9 месяцев 2019 года.

( Читать дальше )

На пенсию в 65. Старт сезона БДС 19-20. Пришли дивиденды от ГазпромНефть. Налог на имущество вырос на 20%. Почему дивиденды выигрывают у коммерческой недвижимости...

- 07 ноября 2019, 06:57

- |

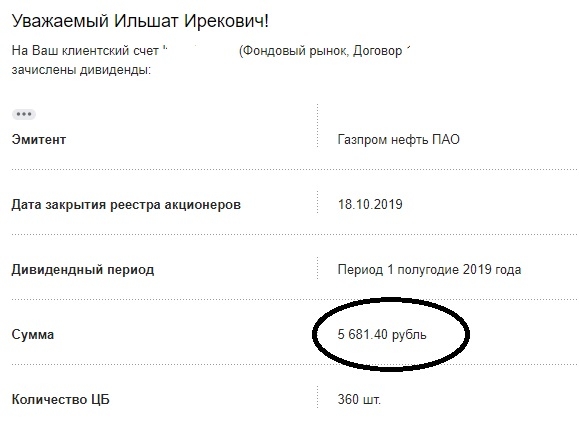

Ну вот, пришли первые дивиденды в новом сезоне БДС 19-20 (Большой Дивидендный Сезон, ноябрь19-октябрь20).

Итак, получил дивиденды, что я с ними буду делать?

Мой алгоритм прост как «дважды-два» (хотя 80% будут убеждать, что я ошибаюсь, ну да...

На самом деле это замечательно, что только 2% могут держать акции, получая дивиденды. Иначе был бы «тихий ужос»).

1) 11 ноября получу 3 тыра от зарплаты на ИИС, плюсую дивиденды, на круг 8600 руб.

2) Зайду 12-13 ноября на доход.ру/дивиденды.

По формуле Доходность=Дивиденды(УтвержденныеИлиПрогнозируемые)/ЦенаАкцииВмоменте БольшеИлиРавно СтавкиЦБРФ,

буду покупать акции, которых в моем портфеле мало. Скорее всего это будут Магнит, Детский Мир.

3) Все. Никаких ребалансировок и телодвижений. Каждый день минут 20 трачу на просмотр новостей БКС на quote-spy.com, очень уж мне нравится,

как они манипулируют сознанием. Наблюдаю со стороны за «марлезонским балетом». Ну я же физкультурник, а там мастера спорта, пусть молотят брокерскую комиссию, берут плечи и шорты одевают. Кто то же должен приносить хорошие дивиденды для ПАО Мосбиржа (эти акции в моем портфеле присутствуют).

( Читать дальше )

Башнефть – рсбу 9 мес 2019г/ мсфо 9 мес 2019г

- 06 ноября 2019, 23:23

- |

Башнефть – рсбу/ мсфо

Общий долг 31.12.2016г: 278,852 млрд руб/ мсфо 319,631 млрд руб

Общий долг 31.12.2017г: 312,076 млрд руб/ мсфо 349,151 млрд руб

Общий долг 31.12.2018г: 257,000 млрд руб/ мсфо 300,817 млрд руб

Общий долг на 30.09.2019г: 244,225 млрд руб/ мсфо 286,932 млрд руб

Выручка 2016г: 475,542 млрд руб/ мсфо 593,065 млрд руб

Выручка 9 мес 2017г: 388,941 млрд руб/ мсфо 478,025 млрд руб

Выручка 2017г: 558,568 млрд руб/ мсфо 670,964 млрд руб

Выручка 9 мес 2018г: 564,933 млрд руб/ мсфо 643,362 млрд руб

Выручка 2018г: 755,435 млрд руб/ мсфо 860,206 млрд руб

Выручка 1 кв 2019г: 183,657 млрд руб/ мсфо 220,919 млрд руб

Выручка 6 мес 2019г: 348,341 млрд руб/ мсфо 424,649 млрд руб

Выручка 9 мес 2019г: 523,614 млрд руб/ мсфо 640,660 млрд руб

Прибыль 2016г: 43,261 млрд руб/ Прибыль мсфо 52,027 млрд руб

Прибыль 9 мес 2017г: 34,326 млрд руб/ Прибыль мсфо 42,976 млрд руб

( Читать дальше )

Башнефть - чистая прибыль по МСФО за 9 месяцев снизилась на 11,3%

- 06 ноября 2019, 18:21

- |

Капитальные затраты компании за отчетный период составили 43,46 миллиарда рублей, увеличившись на 21,2%.

«Снижение чистой прибыли и выручки по сравнению с девятью месяцами 2018 года обусловлено временной приостановкой поставки нефти по трубопроводу „Дружба“ в связи с ее загрязнением, отрицательными курсовыми разницами, снижением цен на нефть и нефтепродукты»

отчет

Добыча нефти российскими компаниями в январе - октябре - ЦДУ ТЭК

- 05 ноября 2019, 19:19

- |

«Роснефть» увеличила добычу нефти в январе—октябре 2019 года на 1% по сравнению с показателем за аналогичный период прошлого года — до 162,511 млн тонн.

Добыча «Лукойла» в январе—октябре выросла на 0,4% и составила 68,481 млн тонн.

«Сургутнефтегаз» сократил добычу нефти за десять месяцев на 0,1% — до 50,537 млн тонн

«Газпром нефть» за период с начала года сократила добычу на 0,5% — 32,926 млн тонн.

«Татнефть» увеличила добычу в январе—октябре на 2,1% — до 24,852 млн тонн.

Добыча «Башнефти» сократилась в январе—октябре текущего года на 1,5% — до 15,548 млн тонн.

( Читать дальше )

ИНВЕСТОР - 1 месяц-аванс (2019.11) - Начало

- 05 ноября 2019, 16:15

- |

С такими мыслями на завтра вчера я твёрдо настроился.

И на следующий рабочий день, 5 ноября 2019 года — запомните все эту дату, это дата рождения karpov72 как инвестора, я поехал открывать брокерский счёт. С тяжёлыми мыслями конечно, стыдно было, сейчас королём бы был, жил бы на широкую ногу, если я вот так бы поехал открывать брокерский счёт в июне 2009 года, когда я стартовал как трейдер. А сейчас на кону мочало, начинай всё сначала.

Вчера долго думал и решил так. Проект ИНВЕСТОР karpov72 будет длительностью 10 лет. (Здоровья и долгие лета жизни надеюсь будут мне даны).

Все эти десять лет я буду регулярно стабильно пополнять брокерский счёт дважды каждый месяц, и в лютую стужу, и в жаркое пекло, и когда на рынке будет паника, и когда на рынке будет перегрев. Пройду воду, огонь и медные трубы за эти десять лет. Наверняка застану мировой финансовый кризис, а то и целых два за эти 10 лет. В эти кризисы, ведь у меня мой счёт будет скукоживаться, уменьшаясь раз в десять меньше. Как я это буду переживать, просто не представляю пока что.

( Читать дальше )

На пенсию в 65. Итоги БДС 18/19. График поступления дивидендов по месяцам. Дивы дали ежемесячный доход (пенсию) 26300 руб. За год прирост составил 20%. Два новых эмитента в моем портфеле (всего 34).

- 01 ноября 2019, 13:23

- |

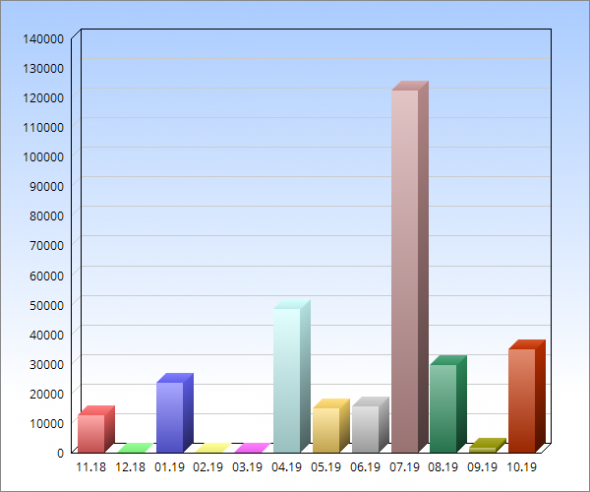

Итак, закончился мой Большой Дивидендный Сезон (БДС) 2018/2019.

С 1 ноября стартовал новый БДС 2019/2020.

Как поступали уже отчищенные от налога (НДФЛ) дивиденды на мой БС.

Хронология событий.

Разбивка по месяцам, сумма, эмитенты.

1) Ноябрь 2018 года = 12626 руб. (Татнефть, Акрон)

2) Декабрь 2019 г = 0

3) Январь 2019 г. = 23773 руб. (Юнипро, Лукойл, Газпромнефть, Татнефть, НЛМК, Ростелеком)

4) Февраль 2019 г. = 1253 руб. (Фосагро)

5) Март 2019 г. = 0

6) Апрель 2019 г. = 48624 руб. (ОФЗ-ПД, НКНХ пр)

7) Май 2019 г. = 14913 руб. (Северсталь, НЛМК, Мосбиржа, Таттелеком, ОФЗ-ПД)

8) Июнь 2019 г. = 15606 руб. (МРСК-Волги, Фосагро, Магнит, Северсталь, Акрон)

9) Июль 2019 г. = 122440 руб. (Сбербанк, НЛМК, ГМК Норникель, ВТБ, Башнефть, Юнипро, МРСК ЦП, ЛСР, Ленэнерго, Газпромнефть, МТС,

ЛУкойл, Татнефть, РОстелеком, Энел Россия, Россети, Аэрофлот, ФОсагро, Алроса, ФСК)

10) Август 2019 г. = 29576 руб. (Сургутнефтегаз, Газпром, ОФЗ-ПД)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал