волатильность

#итоги2020 по рынку акций США

- 25 декабря 2020, 21:21

- |

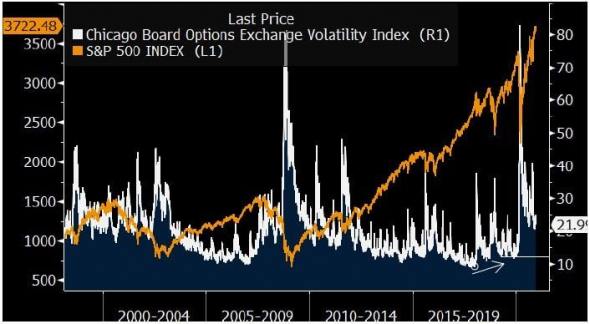

Рынок акций США показал динамику выше средней — индекс S&P 500 вырос примерно на 15% с начала года, что превышает средние значения за период с 1928 года.

Волатильность S&P 500 также значительно превысила средние значения. Весной индекс волатильности VIX взлетел до рекордных отметок на фоне первой волны коронавируса, превысив пиковые значения мирового финансового кризиса 2008 года.

➖➖➖➖➖

Источник: Подорожник.Инвест

- комментировать

- Комментарии ( 0 )

Опционы РТС или индекс волатильности? Что эффективнее...

- 09 декабря 2020, 14:10

- |

Хронометраж

00:00 введение

01:00 опыт котирования неликвидных опционов

( Читать дальше )

Фондовый рынок сейчас как казино...

- 26 ноября 2020, 20:44

- |

( Читать дальше )

Волатильность позволяет понять нормальность и не обращать внимание на информационный шум

- 25 ноября 2020, 12:45

- |

Я искренне считаю, что колебания рынка в пределах месяца в подавляющем большинстве случаев инвестор должен воспринимать как шум, а про дневные и недельные колебания — говорить вообще не приходится.

Что это означает?

Это означает, что предсказания (или прогнозирование) на таком горизонте сродни игре в азартные игры (и ещё раз подчеркну — это не всегда, а в подавляющем большинстве случаев).

( Читать дальше )

Прогноз волатильности на 16.11.2020

- 15 ноября 2020, 20:00

- |

Результаты бэктеста достаточно точно приближены к реальной торговле.

Средства распределяются поровну на каждый актив в портфеле в денежном выражении.

Прогноз по движению актива внутри дня на 16.11.2020:

Предлагаю дать оценку на сколько уйдут данные активы с учётом новостных факторов и сантимента трейдеров.

Общий сантимент рынка на данный момент нейтральный. Никто не рвется что-то покупать или продавать. Выборы уже учтены.

Новости, связанные с выборами (победа Трампа, например) и короновирусом могут встряхнуть рынки. Но пока их нету.

Экономическая статистика на следующей неделе обычная, с добавлением речи председателя ЕЦБ Лагард (Еврозона) — но насколько сильно она может повлиять на волатильность — вопрос. В общем не вижу пока факторов повышения волатильности. Поэтому можно отталкиваться от чистых цифр.

Торговая стратегия (палю грааль)

- 15 ноября 2020, 11:00

- |

Сразу скажу — палить буду только часть грааля. Хотя и самую важную в этой стратегии.

Почему не боюсь запалить грааль, и зачем его специально палю:

— Необходимы специалисты, имеющие способность к главному прогнозу в данной стратегии (прогноз волатильности)

— Дополнительная масса денег, торгуемая по данной стратегии, только повысит доходность стратегии

— И убеждён, одна голова хорошо — много лучше

ГЛАВНЫЙ ПРОГНОЗ в стратегии:

— Насколько минимально/максимально пройдет цена актива внутри дня

Ниже будут даны бэктесты стратегии при правильных прогнозах (с 18.09.2020 по 13.11.2020 фьючерсы). Бэктесты соответствуют действительности (сверено с реальными торгами на ВТБ). Бэктесты проводились и на других периодах и других инструментах. Не зависит от инструмента, в каждом инструменте есть пороговые значения ухода цены.

( Читать дальше )

Ставка на волатильность в период выборов себя оправдала

- 10 ноября 2020, 11:55

- |

Почему❓

🅰️ В первые пару-тройку лет своего «пребывания» на бирже, я как и многие начинал с трейдинга и технического анализа. За это время я понял, что технический трейдер (спекулянт) из меня НИКАКОЙ. Умудрившись за это время остаться в нуле (что я считаю для спекуляций весьма неплохим результатом, в то время когда простая стратегия купи и держи принесла бы мне что-то около 150% прибыли в эти годы), я понял простую вещь — таким образом я точно не разбогатею (ох уж эти мечты всех начинающих). Поэтому если уж и спекулировать, то лично я это должен делать по другим основаниям. А когда я более менее понял по каким, оказалось что их крайне немного.

🅱️ Любой же совет по структуре инвестиционного портфеля очень сильно зависит от целеполагания инвестора, его риск-профиля и срока инвестиций. Что подойдет тем, кто готов сидеть 3 года, может легко разочаровать тех, кто смотрит на горизонт в 3 месяца (последнее я вообще не считаю инвестициями). Поэтому универсальной рекомендации здесь быть не может, а соответственно и не получится никакая нормальная рекомендация-сигнал.

( Читать дальше )

Историческая волатильность

- 02 ноября 2020, 13:33

- |

Коллеги, помогите, пожалуйста.

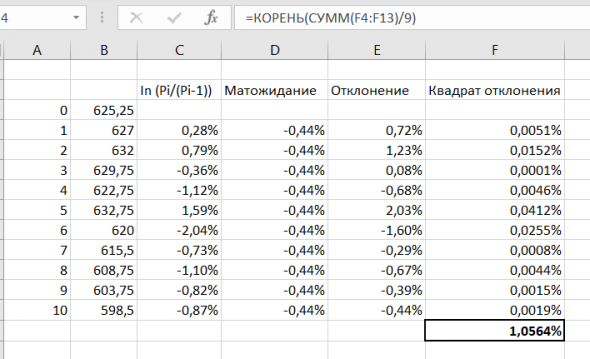

Прошу не смеяться. Только сейчас решил для интереса пересчитать историческую волатильность в экселе и сравнить, с тем, что рисует индикатор HV в TradingView, с которым, собственно, совпадают и данные из остальных источников, в т.ч. из терминалов TWS и CQG. Для всех период — 10 рабочих дней. Чикагская мягкая пшеница, текущий фьюч. И сразу оказался в тупике.

Во-первых, из текущих значений индикатора HV в TradingView без учета сегодняшних (02.11.2020, т.е. на конец 30.10.2020) данных 10 дневная HV = 19.15, следовательно, стандартное отклонение за 10 раб дней 3.81% (19.15 * корень(10/252)). В экселе по тем же самым данным за 10 дней функция СТАНДОТКЛОН выдает 1.0564%.

Я пересчитал сам, без функции СТАНДОТКЛОН:

Из этой 10 дневной сигмы получается волатильность 5.30. А это далеко не 19.15.

Помогите, разобраться, что не так, а-то взрыв мозга.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал