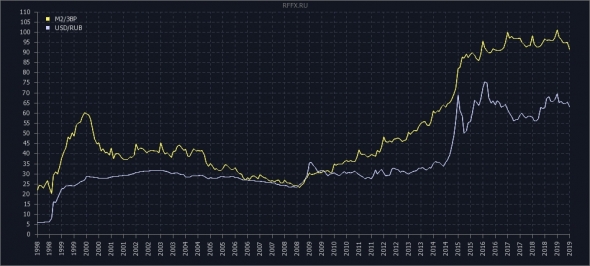

денежная масса

М2/ЗВР

- 28 июня 2019, 19:06

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +0.6% (46735.7 млрд. руб. против 46436.5)

ЗВР: +3.6% (510.2 млрд.$ против 492.2)

прирост денежной массы:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Денежный рынок США.

- 28 июня 2019, 14:10

- |

Приглашаю всех в мой телеграмм-канал https://t.me/khtrader

На 17.06. денежная масса М2 выросла на 30 млрд.долларов. В годовом выражении скорость роста уже достигла 4,6% (при том, что инфляция снижается, а годовые темпы роста ВВП 3,1%).

❗️Все вродь как и хорошо, расширение денежной массы, это результат роста депозитов (инвестиций) в коммерческие банки, растет кредитования, деньги создаются, а скорость обращения растет.

… но, смягчение ДКП от ФРС о котором только ленивый не говорит, подразумевает расширение денежной базы и снижение ставки. Под риском темпы кредитование, т.к. более низкие ставки = снижение предложения на рынке инвестиций.

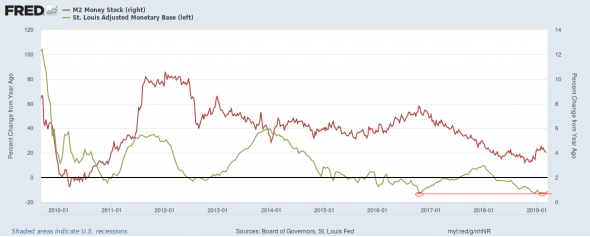

➡️Эту ситуацию иллюстрирует верхняя картинка:

▪️Красная — кредиты, в годовых темпах (от года к году).

▪️Синяя — денежный (банковский) мультипликатор. Посчитан не классическим методом, а именно, в годовых темпах. Суть от этого не меняется: когда скорость роста денежной базы растет (резервы коммерческих банков+наличка на руках+счет казначейства) превышает скорость роста денежной массы (база+вклады до востребования+высоколиквидные счета приносящие процент денежного рынка), то темпы кредитования падают, т.к. спрос на вклады приносящий процент снижаются, а расходы начинают расти, что и стимулирует спрос на деньги и расширяет объем экономики.

Что и видно по динамике показателей на верхней картинке.

( Читать дальше )

Инфляция vs Денежная масса vs Рынок акций

- 08 июня 2019, 11:52

- |

Наткнулся тут на залайканный пост, который содержит, мягко говоря, несуразицу. smart-lab.ru/blog/542033.php

Там утверждается, что дескать обыгрывать рынок акций на 10% это бег на месте, ибо денежная масса растет на 10% ежегодно.

Как и верно заметил автор, растет со скоростью денежной массы. И это логично. Индексы в среднем должны расти вместе с ВВП, рост ВВП — это рост произведенных товаров и услуг по сопоставимой стоимости, то есть реальный рост сверх инфляции. Поэтому да, если экономика растет (а это в общем так), то для ее обеспечения требуется больше денег. Технология производства совершенствуется и чтобы произвести пакет молока нужно меньше затрат.

Повышение эффективности производства порождает большее количество товаров и услуг, но зачем они, если нет платежеспособного спроса? Печатный станок решает эту проблему, в экономике становится больше долларов, доходы растут, однако они растут в реальном выражении, то есть на увеличившиеся доходы потребители могут себе позволить купить больше товаров, а как иначе, если товаров стало больше?

Если бы цены росли со скоростью денежной массы, то потребители не купили бы увеличившееся число товаров. Таким образом не было бы смысла производить сверх старого объема, а соответственно не было бы никакого роста ВВП и без снабжения растущей экономики деньгами, роста бы и не было, вернее он происходил бы иногда, но начавшийся откат его бы полностью нивелировал, а новый рост предыдущий максимум никогда бы не переписал.

Ну и про рынок акций, а откуда этому росту еще взяться? При стабильной М2 деньги бы просто кончились, да и вообще, кому бы были нужны эти акции, если у них нет оснований для роста. Разве что спекулянтам.

( Читать дальше )

Кризис говорите? Ну-ну

- 07 июня 2019, 14:53

- |

Решил намедни немного поработать над анализом экономики США, действия ЦБ Гегемона сейчас максимально важны. Рынок уже заложил снижение ставки ФРС с июня.

Обо все по-порядку.

Подписывайтесь на мой канал Телеграмм, и получаете более оперативную информацию https://t.me/khtrader

Главная картинка, это ситуация с экономикой США через призму теории (уравнения) обмена.

На картинке ниже, синяя — это ситуация с балансом спроса\предложения на деньги в США. В идеальном мире это равенство должно выполняться.

Красная — это темпы делового цикла.

Ретроспективный взгляд, без которого прогнозирование экономико-финансовой системы немыслимо, указывает на то, что перед кризисом показатель баланса уходит глубоко в отрицательную зону. Так было в 1990, 2000, 2008 годах. Что это значит? все просто, это инфляционные процессы, связанные не с монетарной инфляцией, а с промышленными факторами, т.е. сокращение производства при жестком уровне денежной массы. Это отображается на картинке снижением темпов делового цикла. И, как результат, сокращением рынка труда.

( Читать дальше )

Денежный рынок США. Есть намеки на смягчение ФРС.

- 15 марта 2019, 15:11

- |

Накопилось данных для анализа денежного рынка США.

Итак, у себя в телеграмм-канале давал вот такую картинку с оценкой темпов макро показателей по экономике США https://t.me/khtrader/918

которая намекает на то, что время для стимулирования от ФРС пришло. Тем более что ЕЦБ на прошлой неделе объявил о QE-3 начиная с сентября.

На 13.03.2019 год имеем следующую картинку с денежной базой (зеленая) и массой (красная).

Денежная база на 13.03. увеличилась сразу на 100 млрд.долларов, при этом если смотреть на темпы показателя относительно прошлого года, то график изобразил некое дно, т.е. снижение темпов соответствует минимуму предыдущего цикла.

Пока есть шансы, что ФРС начинает запуск инфляционную политику.

Последние данные по денежной массе М2 пришлись на 04.03., хоть рост и составил скромные 11 млрд.долларов, но темпы относительно прошлого года сокращаются. Наверняка следующие данные с учетом роста базы выйдут получше.

( Читать дальше )

Анализ ВВП. Сторона спроса.

- 12 марта 2019, 17:23

- |

В данном видео я поверхностно знакомлю Вас с понятием спроса в структуре ВВП.

В этом видео Вы найдете:

1) Краткая история экономических циклов

2) Структура спроса в экономике и зачем ее анализировать

3) Основные показатели измеряющие динамику спроса

4) Макроэкономические показатели влияющие на на уровень спроса.

5) Знакомство с ресурсом для макроэкономического анализа. Трейдингэкономикс.

( Читать дальше )

Денежный массы.

- 22 февраля 2019, 12:55

- |

у рубля на оф портале

+11% месяц к месяцу прошлого года.

у доллара нашел инфу и цифры.

решил старым дидовским способом узнать процент на сколько она выросла.

получил

8920/3648=2.44%

масса долларов выросла на 2.44% от 3648.

правильно ли я всё подсчитал.

неужели 89.2 от 3648 действительно лишь 2.44%

потрясающе.

_______________

цели прежние.

Денежный рынок США. Обзор недельных данных.

- 15 февраля 2019, 13:08

- |

Предлагаю Вашему вниманию обзор денежного рынка США.

Подробней о денежном рынке и способах анализа в моем новом видео https://youtu.be/CMwdkSAwONc

За оперативной информацией по финрынкам на мой канал телеграмм нас там все больше https://t.me/khtrader

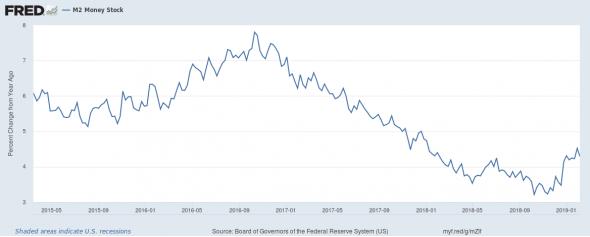

Итак, вышел большой блок данных по денежному рынку США от федерального банка в Сент-Луисе. Это дает нам возможность взглянуть на перспективы экономики и оценить действия ФРС.

Стоит отметить, что пока четких методичных действий от ФРС по воплощению стимулирования экономики США не поступает, пока наметился в действиях ФРС «штиль», как стратегия неопределенности.

Темпы денежной массы М2 от года к году немного тормознули, т.к. денежная масса потеряла 15 млрд. на прошлой неделе.

При этом наш мультипликатор показывает, что и денежная база (наличка) начал расширяться. Что отображается на торможении показателя и неком флете. Тренд продолжает быть бычьим т.е. рост денежной массы при снижении базы.

( Читать дальше )

Денежный рынок. Способы анализа.

- 13 февраля 2019, 15:17

- |

В новом видео рассказываю тезисно о денежном рынке и делюсь своим алгоритмом оценки.

В видео Вы найдете:

1) Функции денег

2) Роль денежного рынка

3) Основные показатели денежного рынка (агрегаты)

4) Способы оценки денежного рынка.

Подписывайтесь на мой телеграмм, нас там все больше https://t.me/khtrader

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал