SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дефолт

Аргентина: двое суток до дефолта

- 29 июля 2014, 00:04

- |

Переговоры в Нью-Йорке между правительством Аргентины и венчурными фондами о выплате Аргентиной 1,5 млрд. долларов по облигациям зашли в тупик. Крайний срок уплаты – 30 июля.

Речь идет о задолженности, возникшей в результате дефолта Аргентины в 2001 году на 100 млрд. долларов. Тогда Буэнос-Айрес сумел договориться о рефинансировании большей части облигаций с 70% дисконтом, но небольшую часть обязательств страны скупили венчурные фонды и предъявили их к оплате через суд. Месяц назад суд Нью-Йорка удовлетворил их иск, наложив заодно запрет на платежи тем аргентинским кредиторам, которые в свое время согласились на списание долгов.

http://ru.euronews.com/2014/07/28/argentina-set-for-default-for-the-second-time-in-12-years/

Если дефолтнётся, то очередное финансовое цунами может захлестнуть мир или по крайней мере развивающиеся рынки.

Речь идет о задолженности, возникшей в результате дефолта Аргентины в 2001 году на 100 млрд. долларов. Тогда Буэнос-Айрес сумел договориться о рефинансировании большей части облигаций с 70% дисконтом, но небольшую часть обязательств страны скупили венчурные фонды и предъявили их к оплате через суд. Месяц назад суд Нью-Йорка удовлетворил их иск, наложив заодно запрет на платежи тем аргентинским кредиторам, которые в свое время согласились на списание долгов.

http://ru.euronews.com/2014/07/28/argentina-set-for-default-for-the-second-time-in-12-years/

Если дефолтнётся, то очередное финансовое цунами может захлестнуть мир или по крайней мере развивающиеся рынки.

- комментировать

- Комментарии ( 3 )

Аргентина приближается к дефолту, так и не договорившись с кредиторами

- 28 июля 2014, 13:48

- |

Аргентина приближается к дефолту, который станет для нее уже вторым за 13 лет — 30 июля завершается период, в течение которого страна должна выплатить проценты по реструктурированным облигациям, пишет газета The Wall Street Journal.

Аргентина пережила рекордный дефолт в мировой истории в 2001 году — тогда правительство оказалось не в состоянии выплатить долги кредиторам на общую сумму порядка $95 млрд.

При реструктуризации долга в 2005 году, которую поддержали 93% держателей ее облигаций, Аргентина обменяла старые бумаги на новые с дисконтом от 75% до 79%. Однако группа инвесторов во главе с хедж-фондом Elliott Management Corp. стала отстаивать свои интересы в судах, несколько раз за эти годы пыталась арестовать имущество Аргентины.

Аргентина до сих пор не желала расплачиваться с инвесторами-отказниками, но после недавнего решения американского суда вынуждена была начать с ними переговоры.

Ранее в этом году американский суд обязал Аргентину полностью выполнить обязательства перед инвесторами, отказавшимися принять предложенные им условия реструктуризации долга. При этом суд заблокировал выплаты, перечисленные Аргентиной в счет процентов по реструктурированным бондам.

( Читать дальше )

Аргентина пережила рекордный дефолт в мировой истории в 2001 году — тогда правительство оказалось не в состоянии выплатить долги кредиторам на общую сумму порядка $95 млрд.

При реструктуризации долга в 2005 году, которую поддержали 93% держателей ее облигаций, Аргентина обменяла старые бумаги на новые с дисконтом от 75% до 79%. Однако группа инвесторов во главе с хедж-фондом Elliott Management Corp. стала отстаивать свои интересы в судах, несколько раз за эти годы пыталась арестовать имущество Аргентины.

Аргентина до сих пор не желала расплачиваться с инвесторами-отказниками, но после недавнего решения американского суда вынуждена была начать с ними переговоры.

Ранее в этом году американский суд обязал Аргентину полностью выполнить обязательства перед инвесторами, отказавшимися принять предложенные им условия реструктуризации долга. При этом суд заблокировал выплаты, перечисленные Аргентиной в счет процентов по реструктурированным бондам.

( Читать дальше )

Все выше, и выше, и выше стремим мы полет наших птиц

- 16 июля 2014, 09:31

- |

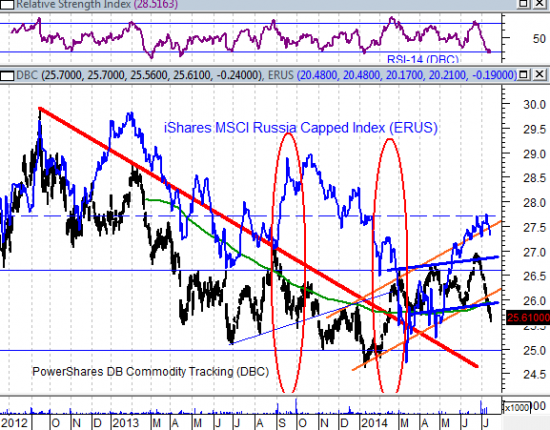

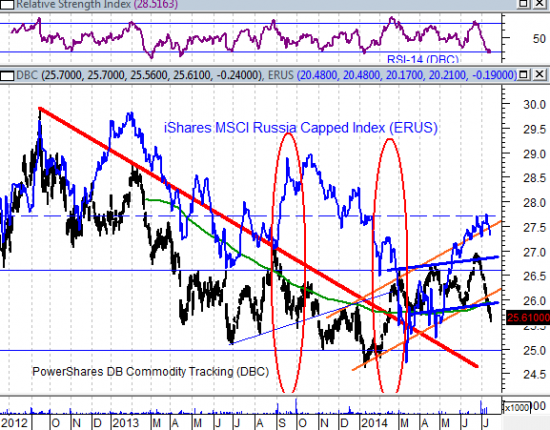

В последнее время наш фондовый рынок дергается как автомобильная роботизированная коробка DSG в пробке. Электронная начинка DSG пытается предсказать следующую передачу, которую потребуется включить, наши трейдеры также пытаются предсказать направление движения рынка после окончания дивидендного периода. С 23 июня происходит цикл снижения цен на сырьевые товары. Чем ниже падают цены, тем меньше шансов, что рынку удастся избежать полноценной коррекции (до сих пор она проходила в боковом виде). За три недели сырьевой индекс PowerShares DB Commodity «усох» на 5%. Ради интереса совместим два графика: сырьевого индекса PowerShares DB Commodity и график индекса Russia Capped Index от MSCI. Мы видим, что бывают периоды, когда цены на сырье снижается, а отечественный фондовый рынок растет. К примеру, сентябрь прошлого года или февраль текущего, но эти периода длятся недолго.

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

В большинстве случаев среднесрочные понижательные и повышательные тренды на этих графиках совпадают. На прошлой неделе сырьевой индекс пробил вниз повышательный тренд, начало которому было положено в январе, а фондовый индекс MSCI Russia Capped не смог закрепиться выше июньских максимумов.

( Читать дальше )

Премаркет. Летнее затишье и боковая динамика пока сохраняются.

- 16 июля 2014, 09:27

- |

Старт сезона отчётности в США не разочаровал инвесторов. Отчёты крупнейших финансовых американских организаций оказались лучше ожиданий и в очередной раз поддержали фондовые индексы в США. Если финансовый сектор в США был во вторник в лидерах роста, то остальные сектора не показали такого же оптимизма. Котировки нефти марки WTI опустились накануне ниже отметки 100$ за баррель, а котировки марки Brent снизились до отметки 105.5$ за баррель. Сегодня мы наблюдаем небольшое восстановление цен на нефть на фоне сильных данных по экономике Китая. За последние недели военная премия практически сошла на нет и нефть потеряла в цене уже 10$. Вчера вновь стало известно, что Израиль возобновил авиаудары в секторе Газа после согласования с египетской стороной договоренности о прекращении огня, и именно эта новость остановила снижение нефтяных котировок.

Несмотря на хорошие отчёты компаний, американские индексы всё же закрылись с небольшим снижением, а поводом к фиксации послужило выступление председателя ФРС США Йеллен. Она дала понять, что если восстановление на рынке труда продолжит опережать прогнозы, то ставки будут повышены раньше ожиданий. Вместе с фондовыми индексами на подобные слова отреагировали снижением и драгоценные металлы, которые ещё некоторое время могут оставаться под давлением. Индекс доллара также отреагировал и укрепился практически ко всем валютам. Ключевая валютная пара опустилась до отметки 1.355, но для более сильного падения евро пока поводов нет. Сегодня выступление главы ФРС продолжится в 18.00 Мск, однако вряд ли мы услышим что-то новое.

( Читать дальше )

Несмотря на хорошие отчёты компаний, американские индексы всё же закрылись с небольшим снижением, а поводом к фиксации послужило выступление председателя ФРС США Йеллен. Она дала понять, что если восстановление на рынке труда продолжит опережать прогнозы, то ставки будут повышены раньше ожиданий. Вместе с фондовыми индексами на подобные слова отреагировали снижением и драгоценные металлы, которые ещё некоторое время могут оставаться под давлением. Индекс доллара также отреагировал и укрепился практически ко всем валютам. Ключевая валютная пара опустилась до отметки 1.355, но для более сильного падения евро пока поводов нет. Сегодня выступление главы ФРС продолжится в 18.00 Мск, однако вряд ли мы услышим что-то новое.

( Читать дальше )

Пару слов о рынке.

- 08 июля 2014, 20:42

- |

Во вторник российским индексам удалось показать новые максимумы с начала текущего года, но удержать завоёванные рубежи не получилось. Индекс ММВБ по итогам дня закрылся в минусе на 0.05%. Два дня российский фондовый рынок игнорировал падение цен на нефть и падение на развитых фондовых площадках по всему миру, но этому есть объяснение. От снижения российские индексы удерживали наиболее весовые голубые фишки, такие как Газпром, Лукойл, Сургутнефтегаз их совокупный вес в индексе ММВБ почти 35%. Закрытие реестров по этим эмитентам произойдёт в период с 14-го по 16 июля. Заметно было во вторник, как шли покупки крупных игроков в этих эмитентах, но вместе с этим, эти же игроки увеличивали короткие позиции по фьючерсу на индекс РТС, тем самым страхуясь и готовясь к будущей коррекции. Вся эта “манипуляция” не более, чем временный сдерживающий фактор, который может быть актуален ещё несколько дней.

На что ещё стоит обратить внимание, так это на сегодняшние заявления от Банка России. ЦБ России видит риски обострения ситуации с нехваткой рыночного обеспечения у банков для рефинансирования в ЦБ во второй половине текущего года, а также ожидает ухудшения качества корпоративного портфеля в течение 2014–2015 гг. в связи с сокращением прибыли банков и ростом долговой нагрузки на фоне замедления роста экономики России и неблагоприятной динамики мировых цен на сырьевые товары. Если учесть, что проблемы с ликвидностью уже дают о себе знать и ситуация будет только ухудшаться, а фондовый российский рынок находится сейчас вблизи годовых максимумов, то покупать рисковые активы с такими перспективами это очень и очень большой риск. При обострении проблем с ликвидностью именно фондовый рынок один из первых попадёт под удар. А пока мы видим, как надувается в России финансовый пузырь при дефиците денег — новое русское изобретение.

( Читать дальше )

На что ещё стоит обратить внимание, так это на сегодняшние заявления от Банка России. ЦБ России видит риски обострения ситуации с нехваткой рыночного обеспечения у банков для рефинансирования в ЦБ во второй половине текущего года, а также ожидает ухудшения качества корпоративного портфеля в течение 2014–2015 гг. в связи с сокращением прибыли банков и ростом долговой нагрузки на фоне замедления роста экономики России и неблагоприятной динамики мировых цен на сырьевые товары. Если учесть, что проблемы с ликвидностью уже дают о себе знать и ситуация будет только ухудшаться, а фондовый российский рынок находится сейчас вблизи годовых максимумов, то покупать рисковые активы с такими перспективами это очень и очень большой риск. При обострении проблем с ликвидностью именно фондовый рынок один из первых попадёт под удар. А пока мы видим, как надувается в России финансовый пузырь при дефиците денег — новое русское изобретение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал