еврозона

ВВП Франции -8% в 2020, официальный прогноз

- 14 апреля 2020, 12:23

- |

Комментарий: я не знаю, как они там считают, но 8% это как-то слишком оптимистично. Учитывая, что Франция как минимум 2 месяца будет находиться на жестком карантине, где и половина экономической активности даже не задействована (уже -8% как минимум), выход из карантина будет очень трудным, и докризисных показателей экономика не увидит, скорее всего, в течение нескольких лет. Очевидно, что реальные цифры по концу году будут другими.

Министры финансов ЕС не смогли договориться о совместном экономическом ответе на кризис

- 08 апреля 2020, 13:16

- |

БРЮССЕЛЬ, 8 апреля. Министры финансов ЕС в среду утром приостановили переговоры относительно скоординированного ответа на спровоцированный вспышкой коронавируса экономический кризис, обнажив наличие внутри блока принципиальных разногласий по вопросу о распределении бремени нарастающих в условиях пандемии расходов.

После 16-часового обсуждения, продолжавшегося всю ночь, президент Еврогруппы Марио Сентено сообщил, что переговоры будут продолжены в четверг.

«Мы приблизились к согласию, но пока его не достигли», — написал от в Твиттере.

В марте лидеры ЕС поручили министрам финансов согласовать пакет антикризисных мер в течение двух недель. Этот срок истекает в четверг.

Министры надеялись договориться о комплексе мер, которые обеспечили бы экономике поддержку в размере 500 млрд евро.

В их числе — предоставление бизнесу дополнительной ликвидности, содействие правительствам региона в финансировании программ сохранения рабочих мест и открытие льготных кредитных линий для европейских правительств, испытывающих проблемы с доступом на финансовые рынки.

( Читать дальше )

Возможен развал еврозоны

- 13 марта 2020, 02:15

- |

С большой долей вероятности мы находимся перед неотвратимой проблемой. В данный момент разрушаются производственные связи, так что сроки доставки технических компонентов увеличились в разы. Это приведет к тому, что нерентабельные фирмы, которые поддерживались на плаву с помощью денежных вливаний наконец окончательно рухнут. В Европе на данный момент где то 15% так называемых фирм-зомби, которые нерентабельны, но поддерживаются на плаву с помощью денежных вливаний. Эти фирмы находятся на балансе банков, которые также из за этого под угрозой. Немецкая автомобильная промышленность, которая является основой их экономики подточена всякими «зелеными» законами. Развал еврозоны видимо произойдет не сразу, но сначала мы увидим волну банкротств, которые не смогут остановить с помощью субсидий. Субсидии же приведут к росту денежной массы, что одновременно со снижающимся производством приведет к переходу от дефляционного давления к инфляционному давлению. После этого еврозона развалится.

То есть сначала будет дефляционная фаза с попытками спасения фирм- банкротов с помощью необеспеченных денег, которая перейдет в инфляционную фазу.

Fitch прогнозы

- 18 декабря 2019, 19:16

- |

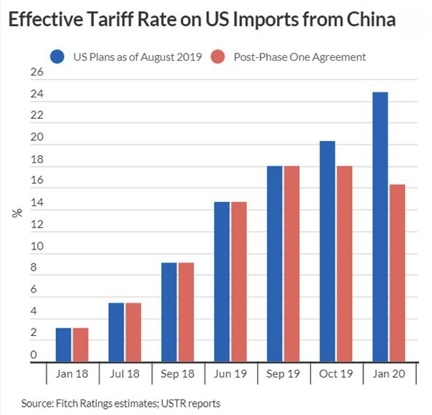

Fitch опубликовали интересную записку по первой фазе торговой сделки, о которой вроде бы как договорились, но документы ещё не подписали.

По расчетам Fitch, эффективная тарифная ставка США на импорт из Китая упадет примерно до 16%, в то время как в соответствии с предыдущими планами она должна была вырасти примерно до 25%

( Читать дальше )

Мировая промышленность вновь растет

- 03 декабря 2019, 18:40

- |

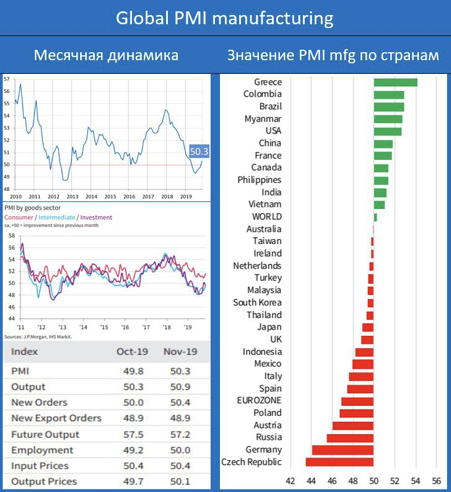

Мировая промышленность впервые с апреля вышла из области технической рецессии.

Индекс Global PMI mfg, характеризующий деловую конъюнктуру в мировой промышленности, в ноябре подскочил с 49.8 до 50.3. Рост этого показателя происходит четвертый месяц подряд, при этом впервые с апреля индекс поднялся выше 50 пунктов, который служит водоразделом между ростом и стагнацией. Индекс вытянуло вверх производство потребительских товаров, в то время как индексы производства промежуточных товаров ниже 50. Черная пятница, киберпонедельник и другие праздники внесли свой вклад в этот показатель. Производители готовились к этому периоду и работали более усердно))

Субиндекс, характеризующий новые экспортные заказы, также остается ниже 50 (уже 15 месяцев подряд). Это отражение того, что ситуация в мировой торговле оставляет желать лучшего.

Более детальная информация по странам и разным индексам в табличке ниже.

( Читать дальше )

Где ультраправые партии добились наибольшего успеха в Европе?

- 26 ноября 2019, 15:02

- |

Катарина Бухгольц из Statista показывает в инфографике ниже, этот случай не является чем-то необычным в европейских странах. В последнее время крайне правые партии добились еще большего успеха на национальном уровне.

Из десяти выбранных на этом графике Vox занимает только седьмое место. В то время как Испания испытывала большую поддержку правых, чем Германия, Великобритания и Франция — все страны с очень заметными правыми партиями — менее известные партии добились огромного успеха в других европейских странах.

Из десяти выбранных на этом графике Vox занимает только седьмое место. В то время как Испания испытывала большую поддержку правых, чем Германия, Великобритания и Франция — все страны с очень заметными правыми партиями — менее известные партии добились огромного успеха в других европейских странах.Право и справедливость — правящая партия Польши, но в 18-летие она уже стала более авторитетным игроком, который в последнее время стал ориентироваться на популизм. То же самое относится и к Швейцарской народной партии, которая получила более 25 процентов голосов на национальных выборах в этом году. Партия свободы Австрии (FPÖ) получила 16 процентов голосов в этом году и была в коалиции с правящей партией страны, христианско-консервативным ÖPV.

перевод отсюда

( Читать дальше )

Восемь стран ЕС близки к нарушению пакта о стабильности евро

- 20 ноября 2019, 20:46

- |

20 ноември 2019 Брюксел

Оценив проекты бюджета всех 19 стран еврозоны, Еврокомиссия пришла к выводу, что у восьми из них они не соответствуют критериям Пакта стабильности и роста.

Еврокомиссия не исключает, что в 2020 году восемь стран нарушат правила Пакта стабильности и роста, которых должны придерживаться члены еврозоны. Речь идет о Бельгии, Испании, Франции, Италии, Португалии, Словении, Словакии и Финляндии сообщила Комиссия ЕС в Брюсселе в среду, 20 ноября, после изучения проектов бюджета стран еврозоны на следующий год.

По оценке Еврокомиссии, бюджеты остальных 11 стран еврозоны не нарушают нормы пакта стабильности, хотя в отношении Эстонии и Латвии такой вывод сделан с оговорками.

Вице-президент Валдис Домбровскис, отвечающий за Евро и социальный диалог, также отвечающий за Союз финансовой стабильности, финансовых услуг и рынков капитала, сказал: «Учитывая растущие риски, влияющие на перспективы экономического роста Европы, обнадеживает тот факт, что такие страны еврозоны, как Германия и Нидерланды используют фискальное пространство для поддержки инвестиций. Однако у них есть возможности сделать больше. С другой стороны, государства-члены с очень высоким уровнем долга, такие как Бельгия, Франция, Италия и Испания, должны воспользоваться более низкие процентные расходы, чтобы уменьшить их долг. Это должно быть их приоритетом».

Пьер Московичи, комиссар по экономическим и финансовым вопросам, налогообложению и таможне, сказал: «В течение последних пяти лет эта Комиссия тщательно оценивала проекты бюджетных планов государств-членов зоны евро. С мнением этого года мы подтверждаем нашу приверженность гибкому, разумному применению наших общих правил, руководствуясь пониманием экономической реальности в каждой стране и в зоне евро в целом. В этом смысле Комиссия предлагает странам с высоким уровнем долга проводить осмотрительную налогово-бюджетную политику, одновременно поощряя тех, у кого есть бюджетное пространство, к дальнейшим инвестициям. Этот дифференцированный подход укрепит зону евро».

Критерии Пакта стабильности и роста

В еврозону входят 19 из 28 стран Евросоюза. Валюта евро также находится в обращении в ряде стран за пределами ЕС. Пакт стабильности и роста предусматривает, в частности, что сумма госдолга не должна превышать 60% ВВП, а дефицит госбюджета оставался ниже уровня в 3% ВВП. На нарушившие эти требования страны могут быть наложены крупные штрафы.

ec.europa.eu/commission/presscorner/detail/bg/ip_19_6296

Квантовые сети: продолжение

- 09 октября 2019, 11:27

- |

В предыдущей статье описал преимущества и недостатки квантовых сетей. В этой статье коротко опишу потенциальные области применения и затрону текущее состояние развития этого направления.

Как упоминалось ранее, первым рабочим проектом квантовой сети был DARPA (Управление Министерства Обороны США) в далёком 2001 году. Сейчас квантовая сеть развернута в Массачусетсе, где соединяет несколько научных и военных организаций. С какой целью? Не упустить возможность взять первенство в данной нише.

В сфере квантовой криптографии уже появились первые коммерческие решения. В 2002 году дебютировала система Navajo от MagiQ Technologies, которую используют NASA. Система использует протокол квантового распределения ключа BB84. Этот протокол предполагает, что коммуницирующие узлы имеют два соединения: оптоволоконное (квантовое), по которому происходит обмен криптоключами, и классическое интернет-подключение для передачи данных. Такой подход используется и сегодня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал