золото

Покупайте золото его осталось на 18 лет добычи!

- 03 марта 2017, 16:28

- |

К примеру что там пишут. Конкретно про ЗОЛОТО найдете на 72 странице доклада СЕРЕБРО на 152 странице, ПЛАТИНА, ПАЛЛАДИЙ 126 стр. По другим полезным ископаемым посмотрите в оглавление отчета.

В 2016 добыли 209 тонн меньше чем в 2015 году на $8.5млрд. Ювелирные украшения 40%, электроника 35%, монеты 20% другое 5%.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 15 )

5 ключевых трендов марта 2017

- 03 марта 2017, 13:55

- |

Февраль многие годы оставался периодом, когда инвесторы ощущали психологическое давление из-за снижения котировок фондовых инструментов и демонстрировали бегство капитала в защитные активы. На сегодняшний день мы увидели вновь своеобразный рост спроса инвесторов на такие хедж-активы, как золото и серебро, но, несмотря на это, биржевые индексы США обновили свои исторические максимумы, что говорит о прямой корреляции риска и безопасности в февральском торговом периоде. Продолжится ли такая тенденция в марте, будет видно по ключевым трендам финансовых рынков.

Золото

После победы Трампа 8 ноября на президентских выборах США золото начало свое нисходящее ралли, которое ознаменовалось снижением котировок свыше 15%, что стало для многих трейдеров легким «шоком». Но февраль оказался удивительным лишь по той простой причине, что рост доллара и S&P500 сопровождался и ростом цен на золото, что идет против логических корреляционных взаимосвязей на финансовых площадках. С учетом последней динамики, стоит ожидать продолжение восходящей тенденции. Главным врагом для восстановления золота будет, скорее всего, ФРС, а фактор Трампа и фондового рынка уйдет на второй план. Если текущее восстановление котировок продолжится, не за горами и 1300$ за унцию к концу марта 2017.

( Читать дальше )

Золотая лихорадка Индии возвращается

- 03 марта 2017, 11:04

- |

По предварительным данным от GFMS, импорт золота в Индию в феврале достиг 50 тонн, а это на 82% больше, чем в феврале прошлого года, когда показатель сократился до 27,4 тонны. Вообще, стоит отметить, что в 2016 г. импорт золота в Индию рухнул на 44% и стал самым низким за последние 13 лет.

Сейчас рост обеспечивают отложенный спрос розничных покупателей и подготовка к сезону свадеб.

Отметим также, что премия цены за физическое золото к спот-цене сейчас стабилизировалась в Индии в районе 10%. Напомним, резкий всплеск наблюдался в тот момент, когда премьер Моди заявил о демонетизации экономики.

( Читать дальше )

Золото. Gella&Vladimi®. В поисках идеи

- 03 марта 2017, 08:19

- |

чем придумать отличную идею и не удосужиться реализовать её.

© Д.Дж.Трамп

Спасибо, Дональд! Теперь нам всё ясно. Оставим за скобками вопрос, хорошей ли была идея заняться трейдингом. Просто попробуем придумать, что делать теперь)))

Золото — берёт разбег и набирается сил. От 1.220 ждём импульса в сторону заветных 1.3ХХ.

Евро — ждём возврата в район 1.08ХХХ.

( Читать дальше )

Боевой листок трейдера: Золото брать но разумно

- 02 марта 2017, 20:10

- |

Наконец, после долгого ожидания золото подбирается к зоне покупок. Районе в 32-36 я оцениваю как выгодную зону начать набирать позицию в золоте. В зависимости от используемой тактики можно или взять 30-50% сразу и добавить на подтверждении и движении выше, либо сразу дождаться признаков отработки уровня поддержки и зайти сразу.

Для тех у кого есть возможность торговать американские акции предлагаю рассмотреть возможность начать набор среднесрочной позиции на 2-3 месяца максимум в ETF на акции младших золотодобытчивов JNUG с тройным плечом внутри дня (плечевая версия GDXJ).

Для работы с данным активом лучше входить в позицию частями даже и намного позже. Внутридневные колебания могут доходить до 20-30% в особо нервные дни и в 5-8% в обычные. В этом активе расценивайте всю сумму инвестированную в актив как 100% риск потери. Если золото упадет на 5% этот актив потеряет 80% цены. Считайте, что это аналог долгосрочного LEAP-опциона на деньгах на базовый актив ETF GDXJ. Потенциал роста — 200-300% в рамках короткого свинга и до 1000% в при условии роста золота назад на 1350.

( Читать дальше )

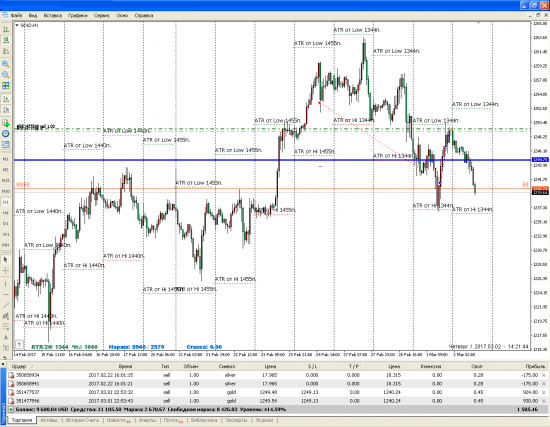

GOLD! ПРИБЫЛЬНЫЙ ПОДХОД ПО ЗОЛОТУ!

- 02 марта 2017, 15:23

- |

Я рад наконец то предложить собственный подход к торговле ЗОЛОТОМ!

Предлагаю Вам ряд успешных сделок на изучение точек входа.

Буду откровенным в работе с ЗОЛОТОМ НЕТ СЛОЖНОСТЕЙ!

Разумеется готов ответить на все вопросы)

УДОБНЕЕ В СКАЙПЕ!

mager22222

( Читать дальше )

Золото. Gella&Vladimi®. «Английский нежданчик».

- 02 марта 2017, 08:32

- |

Поза по AUD/USD шорт на текущих уровнях, планируемые: Золото шорт от 1259; по USD/CHF — шорт 1.0125, EUR/USD лонг от 1,052 закрыт в профит, выставленный новый по 1,0465.

Видели, как фунт завалился? Это Палата Лордов провалила принятия закона по Брекситу. Пришлось «аварийно» закрывать сработавшую позу по еврее и отступать ордером ниже, опять планируя покупки.

Но сначала о золоте, впрочем, о судьбе евро и золота, на них влияют теперь одни и те же условия – вакуум первой половины марта. Так уж получилось что все значимые события, сдвинулись за этот рубеж ( проект бюджета Трампа, заседание ФРС, принятие закона о Brexit).

Золото будет расти на европейской неопределенности, а евро будет расти «в отсутствие четких сигналов по доллару».

Вчера увидел комментарии-рассуждения по использованию мною Фибо уровней, в силу присутсвия их на графике, поэтому сегодня нарисовал пивоты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал