инфляция

Еженедельный прогноз финансовых рынков

- 09 августа 2020, 11:32

- |

Еженедельный прогноз финансовых рынков. Выпуск №14 от 09.08.2020г: макроэкономика, технический анализ, сентимент, выводы и мои позиции на рынке — об этом все в выпуске.

Такого вы не найдете в СМИ!!!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Экономический рост в США на фоне низкой инфляции

- 06 августа 2020, 12:38

- |

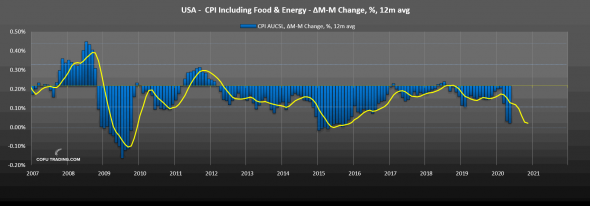

Полноценный кризис не случился, инфляция находится на экстремально низком уровне и дефляционное давление продолжается. Прогноз от МВФ на 2020 год не самый оптимистичный, но в 2021 ожидается улучшение. Предпосылок для обвала фондового рынка на данный момент нет, инвесторы сейчас находятся в режиме RISK-ON.

Денежная масса в США продолжает наращиваться, что вызывает опасения по поводу возможного роста инфляции. Процентные ставки находятся на очень низких уровнях, инвестиции в облигации становятся все менее привлекательными. Судя по всему именно по этой причине мы сейчас и наблюдаем ралли на рынках золота и серебра — это естественный хэдж от роста инфляции.

( Читать дальше )

И снова о рубле..

- 06 августа 2020, 12:37

- |

Не смог курс рубля долго находится в границах ниже 73, даже на фоне роста цен на нефть (вчера в моменте за баррель нефти Brent давали больше $46), сегодня мы наблюдаем откат. А в конце этой недели мы ждем публикацию статистики из США (вероятно негативная)

Курсы валют к рублю в моменте:

Курс доллара 73,36 (+0,41)

Курс евро 86,86 (+0,50)

5.08 вчера курс рубля укрепился ниже 73, благодаря новым максимумам цены на нефть

Подписывайся на актуальные новости и прибыльные сигналы по рынкам:https://t.me/BSCIGroup

наерное золото бу 3000.

- 04 августа 2020, 23:32

- |

Такого быстрого взлета я и не ждал. но на деле мы получим инфляцию причем мировую. готовимся братья! быть в деревянных нельзя.

подумываю хату схватить под дедушкину ипотеку. что скажите?

Почему QE ПОКА не приводит к ценовой инфляции

- 03 августа 2020, 00:08

- |

1. Глобальный спрос на доллары, мотивированный тем, что выпущено ОЧЕНЬ МНОГО долга, в них номинированного. Публиковал ранее статью об этом, вот небольшая выдержка:

«Если мы возьмем резервы в долларах США стран с наибольшей задолженностью и вычтем непогашенные обязательства из расчетных валютных поступлений в этом кризисе … глобальный дефицит доллара может вырасти с 13 триллионов долларов в марте 2020 года до 20 триллионов долларов в декабре … И это если мы не принимаем во внимание длительную глобальную рецессию.

Китай поддерживает 3 триллиона долларов США резервов и является одной из наиболее подготовленных стран, но, тем не менее, эти общие резервы покрывают около 60% существующих обязательств. Если доходы от экспорта упадут, дефицит доллара увеличится. В 2019 году китайские эмитенты увеличили свой долларовый долг на 200 миллиардов долларов, поскольку экспорт замедлился.

Золотых резервов недостаточно. Если мы посмотрим на резервы основных экономик в золоте, они составляют менее 2% денежной массы. У России самые большие запасы золота по сравнению с денежной массой. Золотые запасы Китая: 0,007% его денежной массы (М2), золотые запасы России: около 9% ее денежной массы. Таким образом, в мире нет «обеспеченной золотом» валюты, и наиболее защищенный — в золоте — рубль страдает от той же волатильности в периоды спада, что и другие валюты,— из-за той же проблемы дефицита доллара США, хотя не в такой степени, как в странах Латинской Америки, которые сталкиваются как с падением резервов в долларах США, так и с падением спроса со стороны своих граждан на национальную валюту (как в Аргентине).

( Читать дальше )

Инфляция и инвестиции в акции

- 02 августа 2020, 16:50

- |

Существует общепринятое убеждение, что акции обеспечивают наилучшую защиту от растущей инфляции. Но оно слишком упрощенно представляет отношения между ценами на акции и инфляцией и справедливо лишь при определенных обстоятельствах. Реальную выгоду от инфляции получают компании по добыче золота и серебра, а инвесторы в обыкновенные акции понесут значительные убытки до того, как целевая защита от инфляции вступит в силу.

Мнение о положительном влиянии инфляции на стоимость акций часто возникает из-за сравнения с облигациями. Но с точки зрения суммарной доходности, с учетом повторного инвестирования прибыли, разница не так уж велика. Годовая доходность десятилетней облигации Минфина в течение последних сорока лет составляла 7,18%. Сумма, вложенная в этот инструмент в 1971 году с повторным инвестированием дохода, на сегодняшний день увеличилась бы в пятнадцать раз, в то время как вложение в индекс S&P выросло бы только в тринадцать раз, плюс повторно вложенные дивиденды.

( Читать дальше )

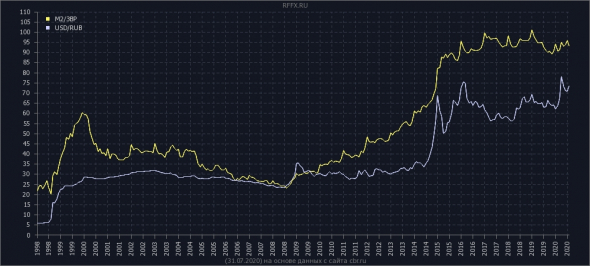

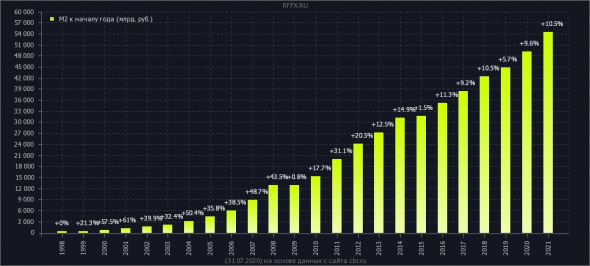

М2/ЗВР

- 31 июля 2020, 18:42

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +2.4% (54392.6 млрд. руб. против 53068)

ЗВР: +2.7% (582.7 млрд.$ против 567)

прирост денежной массы:

( Читать дальше )

Куда инвестировать на ближайшие 10 лет. "Пища" для размышлений..

- 30 июля 2020, 17:17

- |

Всем привет!

Вчерашний пост вызвал у некоторых пользователей данного сообщества бурную реакцию, видимо потеря денег на рынке сказывается на психике, сложно принять чужой успех))) Ну и ладно… желаю им по скорей восстановить свои депозиты)

Сегодня хотелось бы обсудить перспективы следующих 10 лет, то есть, какие глобальные тренды нас ждут впереди, и как на этом заработать?

На мой взгляд, нужно отталкиваться от перспектив инфляции/дефляции и замедления/роста экономики в мире

Не раз здесь уже выкладывали данную картинку

Предположу, что нас ожидает переход от дефляционного спада к стагфляционному спаду

Текущий дефляционный спад ярко выражается через рост золота и долгосрочных облигаций США (TLT), следовательно в случае стагфляционного спада следом подтянется остальное сырье (энергоносители, промышленные металлы, сельхоз продукция)

( Читать дальше )

Отели [sensored], [sensored] [sensored]!!!

- 29 июля 2020, 17:32

- |

Турция: пятерки в Белеке/Кемере подняли цены примерно на 70% (Октябрь 2020 к Октябрю 2019).

Кипр: пятерки в Протарасе/Айя-Напе подняли цены примерно на 60% (Октябрь 2020 к Октябрю 2019).

Понятное дело, в рублях отели подорожали еще на 10-15% за счет курса.

По итогу: в 2019 году скромный тур в пятерку на 7 дней в начале Октября стоил около 100 тыс. Сейчас — около 170 тыс. Без перелета.

После этой математики захотелось лично присутствовать при повешении спонсоров вирусной истерии в СМИ. Спасибо вам, сволочи!

Дефляция или стагфляция? Прочитайте это... (перевод с deflation com)

- 28 июля 2020, 13:21

- |

Все чаще говорят о перспективах стагфляции — ситуация застойного экономического роста, сопровождаемая высокой инфляцией потребительских цен, знаковым воспоминанием которой является 1970-е годы. Аргумент заключается в том, что экономический шок со стороны спроса из-за потери доходов и объема производства, а также структурно более высокого уровня безработицы будет означать застойный экономический рост, приводящий к сокращению товаров и услуг. Кроме того, беспрецедентный уровень создания денег означает, что неизбежно возникнет классический случай «слишком большого количества денег в погоне за небольшим количеством товаров», что приведет к росту потребительских цен.

В статье для Mises.org руководитель отдела исследований в Goldmoney утверждает, что:

«Распределение государственных денег будет все больше в форме пособий для безработных, перераспределяя расходы на предметы первой необходимости. Неизбежно, что в экономике с подавленной деятельностью, которая не реагирует достаточно быстро, чтобы производить желаемые объемы продукции, цены, главным образом на основные товары, резко возрастут».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал