SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инфляция

Цены на бензин в США продолжают расти.

- 25 апреля 2011, 21:02

- |

Рост цен на бензин в США продолжается, не смотря на то, что цене на нефть, есть еще куда расти к максимумам 2008 года, цены на бензин в плотную приблизились к ним. На графике зеленым цветом показана цена на нефть марки Wti, синим цветом бензина марки Regular и красным марки Premium. Цены от 18 апреля но ситуация сильно не изменилась.

Буквально пару дней назад президент Барак Обама заявил, что министерство юстиции США проведет расследование в отношении роли “трейдеров и спекулянтов” в подъеме цен на нефть и газ. “Специальная команда займется поиском любых случаев мошенничества или манипуляций на нефтяном рынке, которые могли отразиться на стоимости нефти, оценит роль трейдеров и спекулянтов, – заявил Б.Обама. – Мы должны убедиться, что никто не извлекает выгоду из проблем американских потребителей ради получения краткосрочной прибыли”. Администрация президента США создает рабочую группу, которая попытается выяснить, не был ли подъем цен на нефть и газ результатом незаконных манипуляций. Эта группа, в которую войдут представители федеральных агентств и прокуроры различных штатов США, также проверит, не было ли мошенничества на уровне оптовой и розничной продажи бензина, говорится в сообщении министерства юстиции.

Конечно же дядя Обама наивный дурачок и не выйдет на старину Бена, который стоит фактически за всей этой вахканалией быков на рынке нефти.

- комментировать

- Комментарии ( 4 )

Либо юань, либо инфляция

- 19 апреля 2011, 15:13

- |

Сегодня нашел очень интересную новость http://ugfx.livejournal.com/727115.html в болге егора сусина (ugfx).

Китай собирается, наконец то таки. Бороться с инфляцией не только ставками, но и с помощью регулирования курса юаня.

Целый год прошел прежде чем они на это решились таки.

В связи с этим решил перепостить свою статью почти годовалой давности. Но ИМХО, актуальной в данный момент.

Потребительский спрос в Китае находится только в самом начале пути своего роста. Сегодня расходы китайских граждан составляют всего лишь 35,6% от ВВП. Опережающий рост потребления по сравнению с промышленностью вызывает инфляцию. Повышение основной ставки в таких условиях только сильнее разгонит инфляцию, поскольку еще больше увеличит разрыв в динамике роста производства и потребления.

Фото: Jakob Montrasio

Сегодня главный вопрос в головах экономистов: будет ли вторая волна кризиса? Ключевыми экономиками мира, на которые сегодня обращают внимание, являются США, Евросоюз и Китай. Последний – самый загадочный: ввиду относительного недостатка данных не так-то просто разобраться с теми процессами, которые происходят в Поднебесной.

( Читать дальше )

Китай собирается, наконец то таки. Бороться с инфляцией не только ставками, но и с помощью регулирования курса юаня.

Целый год прошел прежде чем они на это решились таки.

В связи с этим решил перепостить свою статью почти годовалой давности. Но ИМХО, актуальной в данный момент.

Потребительский спрос в Китае находится только в самом начале пути своего роста. Сегодня расходы китайских граждан составляют всего лишь 35,6% от ВВП. Опережающий рост потребления по сравнению с промышленностью вызывает инфляцию. Повышение основной ставки в таких условиях только сильнее разгонит инфляцию, поскольку еще больше увеличит разрыв в динамике роста производства и потребления.

Фото: Jakob Montrasio

Сегодня главный вопрос в головах экономистов: будет ли вторая волна кризиса? Ключевыми экономиками мира, на которые сегодня обращают внимание, являются США, Евросоюз и Китай. Последний – самый загадочный: ввиду относительного недостатка данных не так-то просто разобраться с теми процессами, которые происходят в Поднебесной.

( Читать дальше )

Падаем и правильно делаем. Что хорошо для 1500 пунктов, плохо для 2000.

- 18 апреля 2011, 14:58

- |

Сегодня, наверное многие задаются вопросом, почему рынок падет в данный момент. Вроде бы, пятничные данные, были не такими уж и плохими, отчеты в целом тоже не так уж и плохи.

Но, помните, как решались задачки в начальной школе, прежде чем решать задачу. Ученики всегда должны были писать, что «дано», каковы условия, а лишь потом начинали решение задачи. Точно так же, нужно делать и в торговле, надо всегда понимать, что «дано», что рынок уже учел в цене. И надо понимать, что одни и те же данные, для например 1500 РТС и 2000 РТС, будут восприниматься рынком по разному. Что может быть хорошо для 1500 пунктов, будет негативом для 2000. И с таким подходом, пятничная статистика была негативна.

Китай. – ВВП в 1-м квартале вырос на 9,7% г/г, промышленное производство выросло на 14,8% г/г, розничные продажи подросли на 17,4% г/г. Данные, превзошли ожидания, но все портит инфляция, подросшая до 5,4% г/г, вместо ожиданий 4,9%. Статистика, свидетельствует о дальнейшем ускорении инфляции в Китае, что вынуждает рынок, предполагать то, что власти Китая будут вынуждены и дальше ужесточать монетарную политику.

( Read more... )

Источник — ИК «РИК-Финанс» (http://www.ricfin.ru/)

Долговой кризис в Евопе

- 18 апреля 2011, 12:40

- |

Агент spydell продолжает обращать внимание общественности на проблемы мировой экономики, на которые рынок предпочитает пока закрывать глаза.

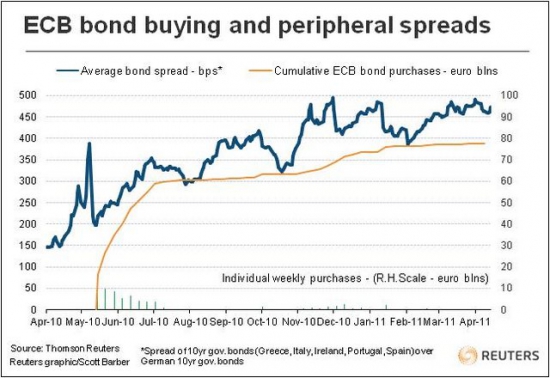

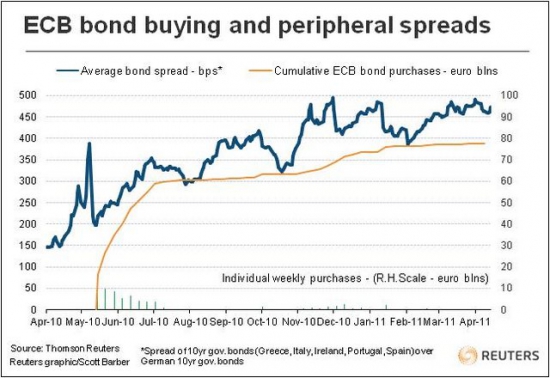

В мае 2010 ЕЦБ начал скупать облигации «свинок» (прим. ред. — стран PIGS). К настоящему моменту скупил около 80 млрд евро. На тот момент главным аргументом, которым бравировал ЕЦБ – это то, что скупка облигаций должна стабилизировать долговой рынок, тем самым в перспективе привлечь инвесторов, а минфину облегчить работу по финансированию дефицита и рефинансированию старого долга. Это то, ради чего ЕЦБ нарушил свой устав, который запрещал вмешиваться в суверенные проблемы стран валютного блока. ЕЦБ даже кто-то поверил.

Но теперь главное.Меры не помогли. Ниже график, который показывает спрэд 10 летних бондов пигсов и 10 летних бондов Германии.

( Читать дальше )

В мае 2010 ЕЦБ начал скупать облигации «свинок» (прим. ред. — стран PIGS). К настоящему моменту скупил около 80 млрд евро. На тот момент главным аргументом, которым бравировал ЕЦБ – это то, что скупка облигаций должна стабилизировать долговой рынок, тем самым в перспективе привлечь инвесторов, а минфину облегчить работу по финансированию дефицита и рефинансированию старого долга. Это то, ради чего ЕЦБ нарушил свой устав, который запрещал вмешиваться в суверенные проблемы стран валютного блока. ЕЦБ даже кто-то поверил.

Но теперь главное.Меры не помогли. Ниже график, который показывает спрэд 10 летних бондов пигсов и 10 летних бондов Германии.

( Читать дальше )

Найти счастье легко, да трудно его удержать.

- 16 апреля 2011, 00:12

- |

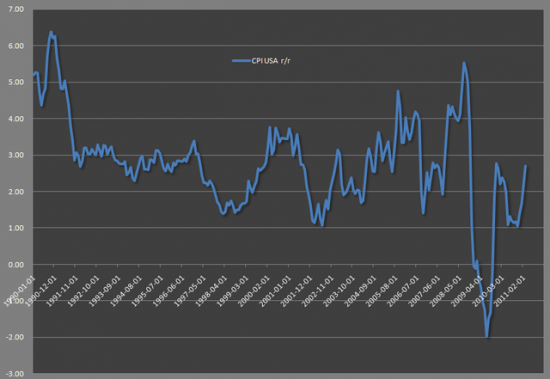

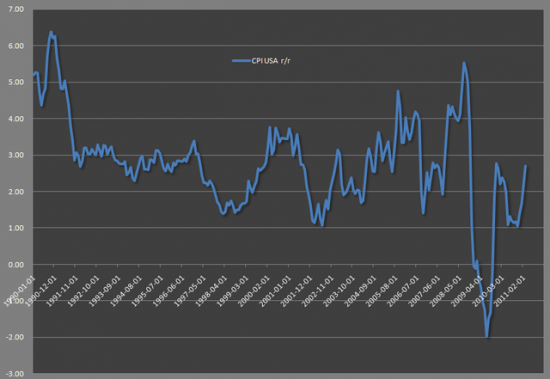

Чем далее развивается ситуация тем растут шансы у злодея по имени “Инфляция” увести счастье и контроль у королевства “ФРС” и бесподобного, храброго и отважного короля Бернанке. Инфляция в США в марте ускорилась, месячный рост потребительских цен составил 0.5%, годовой прирост составил 2.7% (уровни декабря 2009-го). CORE CPI, то есть базовый индекс (без учета энергии и продуктов питания) вырос всего на 0.1% м\м, и 1.2% г\г. Продукты питания за месяц +0.7%, за год +2.8%, энергия +3.5% м\м, 15.5% г\г. Бензин подорожал за месяц на 5.6% за год на 27.5%. Базовый индекс за которым ФРС внимательно следит, вырос скромнее чем ожидалось, то есть они могут еще какое-то время не замечать красного цвета на светофоре.

Помимо официальных данных по инфляции, в США выходили данные по активности в производственном секторе в зоне ответственности ФРБ Нью-Йорка. Индекс условий для ведения бизнеса ФРС-Нью-Йорк в апреле вырос до 21,70 (рост 5-й месяц подряд) против 17,50 в марте. Но тут интереснее то, что больше компаний стали повышать цены. Индекс закупочных цен в апреле вырос до 57,69 (см.график) с 53,25 месяцем ранее, тогда как индекс отпускных цен вырос до 26,92 с 20,78. Индекс отпускных цен в апреле был самым высоким с середины 2008 года, говорится в отчете.

( Читать дальше )

Инфляция в США становится угрозой для экономики

- 15 апреля 2011, 17:42

- |

Смотрю, совсем вы тут расслабились и распустились без меня. Мало пишите по делу. Берите пример со Spydell

Все начиналось вполне безобидно. Дядя Бен хотел лишь простимулировать инфляционные ожидания – это по официальной версии. По неофициальной версиихотел помочь своим друзьям из Goldman Sachs выписать очередной бонус, но сейчас не о бангстерах. Стимуляция стала настолько обильной и всеобъемлющей, что годовой уровень инфляции в США ускорился до 2,7%, что сталомаксимальным уровнем с декабря 2009. Месячный прирост 0.5%, что представляет наибольшую угрозу, т.к. такие месячные темпы роста могут привести к тому, что к июню инфляция может перевалить за 4.5%.

Инфляция становится реальной проблемой, хотя бы потому, что темпы роста доходов существенно отстают от темпов роста цен, что подразумевает то, что люди становятся беднее. Т.е. меры ФРС бьют точно в цель со всех сторон по обнищанию низшего и среднего класса. Даже, не смотря на то, что средние траты американцев на продукты питания чуть более 7% от их доходов (но это по всем группам). Однако, доля товаров первой необходимости у основного рабочего класса достигает более 60% от их доходов, именно они в первую очередь страдают. Речь не только об американцах, инфляционное ускорение во всех странах без исключения.

( Читать дальше )

Все начиналось вполне безобидно. Дядя Бен хотел лишь простимулировать инфляционные ожидания – это по официальной версии. По неофициальной версиихотел помочь своим друзьям из Goldman Sachs выписать очередной бонус, но сейчас не о бангстерах. Стимуляция стала настолько обильной и всеобъемлющей, что годовой уровень инфляции в США ускорился до 2,7%, что сталомаксимальным уровнем с декабря 2009. Месячный прирост 0.5%, что представляет наибольшую угрозу, т.к. такие месячные темпы роста могут привести к тому, что к июню инфляция может перевалить за 4.5%.

Инфляция становится реальной проблемой, хотя бы потому, что темпы роста доходов существенно отстают от темпов роста цен, что подразумевает то, что люди становятся беднее. Т.е. меры ФРС бьют точно в цель со всех сторон по обнищанию низшего и среднего класса. Даже, не смотря на то, что средние траты американцев на продукты питания чуть более 7% от их доходов (но это по всем группам). Однако, доля товаров первой необходимости у основного рабочего класса достигает более 60% от их доходов, именно они в первую очередь страдают. Речь не только об американцах, инфляционное ускорение во всех странах без исключения.

( Читать дальше )

"Свой взгляд на мир" (... а теперь о погоде.)

- 11 апреля 2011, 22:30

- |

Проблема резкого роста денежной массы в США уже давно и бурно обсуждается в мире. Этот рост начался в 1980-е годы, резко ускорился в середине 1990-х и продолжался в кризис: с апреля 2008 по апрель 2009 показатель М1 (наличные деньги в обращении+чеки и вклады «до востребования») вырос более чем на 14%, а показатель М2 (М1+средства на расчетных счетах, срочные вклады) – на 8%. Однако потом рост прекратился, а показатели скорректировались: агрегат М1 снизился чуть более чем в 2 раза, а М2 упал почти в 5 раз, что говорит о том, что власти США принимали меры для борьбы с инфляцией.

Сейчас перед руководством США стоит один вопрос: «Что делать?» Варианта всего два, зато какие! Либо бороться с безработицей, которая растет драконовскими темпами(хоть и не по российским меркам), либо – с инфляцией. Вероятность, что власти США предпочтут второй вариант, похоже, не слишком велика. Скорее, даже исчезающе мала.

Что же сейчас происходит в стране? США борется с безработицей: увеличивает предложение денег, снижает и держит на низком уровне учетную ставку, увеличивает инвестиции в экономику, используя при этом такие методы, как покупка государственных обязательств, снижение процентных ставок, снижение нормы обязательных резервов. Однако «обратная сторона луны» – ускорение инфляции и, значит, увеличение агрегатов М1 и М2 будут продолжаться и в ближайшие полгода.

Что может «помочь» США? Как ни странно – ураганы. В краткосрочном аспекте природные бедствия, естественно, отрицательно сказываются на экономике, но в среднесрочной перспективе они вполне могут взять на себя борьбу с безработицей. Как это происходит? Ураган громит штат. Затем на расчистку дорог и восстановление требуются рабочие – становится меньше обращений за пособием по безработице, покупают больше новых домов, растут производство и потребление, расходы населения… И решается проблема безработицы. Государство может поднимать учетную ставку, продавать гособязательства, повышать норму резервирования, что отчасти поможет бороться с инфляцией.

Можно закончить крылатой фразой: «Все плохо, будет еще хуже, а теперь – о погоде…»

Сейчас перед руководством США стоит один вопрос: «Что делать?» Варианта всего два, зато какие! Либо бороться с безработицей, которая растет драконовскими темпами(хоть и не по российским меркам), либо – с инфляцией. Вероятность, что власти США предпочтут второй вариант, похоже, не слишком велика. Скорее, даже исчезающе мала.

Что же сейчас происходит в стране? США борется с безработицей: увеличивает предложение денег, снижает и держит на низком уровне учетную ставку, увеличивает инвестиции в экономику, используя при этом такие методы, как покупка государственных обязательств, снижение процентных ставок, снижение нормы обязательных резервов. Однако «обратная сторона луны» – ускорение инфляции и, значит, увеличение агрегатов М1 и М2 будут продолжаться и в ближайшие полгода.

Что может «помочь» США? Как ни странно – ураганы. В краткосрочном аспекте природные бедствия, естественно, отрицательно сказываются на экономике, но в среднесрочной перспективе они вполне могут взять на себя борьбу с безработицей. Как это происходит? Ураган громит штат. Затем на расчистку дорог и восстановление требуются рабочие – становится меньше обращений за пособием по безработице, покупают больше новых домов, растут производство и потребление, расходы населения… И решается проблема безработицы. Государство может поднимать учетную ставку, продавать гособязательства, повышать норму резервирования, что отчасти поможет бороться с инфляцией.

Можно закончить крылатой фразой: «Все плохо, будет еще хуже, а теперь – о погоде…»

Про пенсионный счет

- 11 апреля 2011, 19:42

- |

Пока жду когда рынок упадет. И не хочется писать ничего нового — лень навалилась на меня. Решил перепостить свой старенький материал, но актуальный всегда.

Торговать на рынке в принципе может и домохозяйка, вполне успешно. Вопрос только в том какие цели ставить.

Ниже статья написанная мной будучи еще в инвесткафе, как раз описывает один из способов инвестирования в акции.

Создайте свой пенсионный счет и сами им управляйте

Пенсионные накопления в акциях

Вложения в свой пенсионный счет на фондовом рынке в размере 10% от доходов в год в течении 30 лет позволят вам платить впоследствии себе пенсию в течении 22 лет в объеме 50% от заработной платы. Акции не подвержены инфляции, поэтому инфляция на расчеты не влияет.

К сожалению, мы живем в период, когда государство не может обеспечить нормальную пенсию своим гражданам. Мало того, поколение людей, родившихся в 60-90 годы прошлого века, будут отнюдь не в лучшей ситуации. Население России сокращается, и к 2030 году, по прогнозам, сократится до 130 млн человек с нынешних 140 млн. В период с 2020 по 2050 год, когда люди, родившиеся до 1990 года, будут уходить на пенсию, самое экономически активное население, родившееся с 1990 по 2010 год, будет численно меньше пенсионеров.

( Читать дальше )

Короткие позиции aka short... (по просьбам трудящихся)

- 06 апреля 2011, 16:06

- |

Почему шорт – зло… (по просьбам):

Немного отвлекаясь – я по образованию – экономист, по диплому – специалист по национальной экономике. Рынок – это прежде всего экономика (хотя про отечественный тут можно и поспорить… в теме «как я пришел на рынок» я расскажу про видение и генезис отечественной фонды), рынки развиваются относительно экономических законов.

Итак: Давайте вспомним цикличности экономики. Говорю очень просто – всего есть 3 основных цикла развития: малый (3-4 года), средний бизнес-цикл (7-11 лет), длинные циклические волны (волны Кондратьева). Подъем, пик, спад, дно…

Если рассматривать рыночные циклы с т.з. бокового тренда – то всегда есть вероятность повторения… т.е. работа «в короткую» оправдана тем, что рынок всегда стремиться к нулю. Но это неверное видение. Т.е. рынок не стремится к нулевой отметке.

Рынок развивается и 4 стадии цикла сменяют друг друга зачастую по типу растущего тренда – каждый последующий минимум выше предыдущего. Т.е. открывая сегодня шорт на ожиданиях повторения 2008 года нужно понимать, что индекс РТС не упадет к прошлому минимуму. И если вы его ожидаете – вас вынесут! Факторов того, что циклы сменяют друг друга в растущем тренде – достаточно – основной и самый понятный – инфляция, положение на мировом долговом рынке и рынке денег. Что может дестабилизировать систему – какой-то всеобщий катаклизм, причем войны – являются фактором роста, нежели снижения; а вот окончание войны – это период спада.

( Читать дальше )

Немного отвлекаясь – я по образованию – экономист, по диплому – специалист по национальной экономике. Рынок – это прежде всего экономика (хотя про отечественный тут можно и поспорить… в теме «как я пришел на рынок» я расскажу про видение и генезис отечественной фонды), рынки развиваются относительно экономических законов.

Итак: Давайте вспомним цикличности экономики. Говорю очень просто – всего есть 3 основных цикла развития: малый (3-4 года), средний бизнес-цикл (7-11 лет), длинные циклические волны (волны Кондратьева). Подъем, пик, спад, дно…

Если рассматривать рыночные циклы с т.з. бокового тренда – то всегда есть вероятность повторения… т.е. работа «в короткую» оправдана тем, что рынок всегда стремиться к нулю. Но это неверное видение. Т.е. рынок не стремится к нулевой отметке.

Рынок развивается и 4 стадии цикла сменяют друг друга зачастую по типу растущего тренда – каждый последующий минимум выше предыдущего. Т.е. открывая сегодня шорт на ожиданиях повторения 2008 года нужно понимать, что индекс РТС не упадет к прошлому минимуму. И если вы его ожидаете – вас вынесут! Факторов того, что циклы сменяют друг друга в растущем тренде – достаточно – основной и самый понятный – инфляция, положение на мировом долговом рынке и рынке денег. Что может дестабилизировать систему – какой-то всеобщий катаклизм, причем войны – являются фактором роста, нежели снижения; а вот окончание войны – это период спада.

( Читать дальше )

Скоро будет бой между ФРС и инфляцией.

- 06 апреля 2011, 12:49

- |

Рынок сейчас немного прибавляет, и основной мотив как я понимаю это надвигающийся инфляционный страх. Естественно первая мысль, которая приходит в голову при слове инфляция, это то, что деньги будут падать в цене, а значит надо избавляться от них, то есть что либо покупать.

Я искренне считаю, что инфляция в итоге победит, но перед этим будет бой инфляции и регулятора /в первую очередь ФРС/. Совершенно опрометчиво полагать, то, что при растущей инфляции Бен Бернанке будет просто сидеть и ничего не делать. По моему мнению, если в марте и апреле, в США снова будет высокая потребительская инфляция, подобно февралю и январю. Бен не сможет заявлять в своих комментариях фразу, к которой уже все привыкли. Ставка будет низкой продолжительное время и инфляционные ожидания низкие. Последние заявления Бена по инфляции, можно в целом охарактеризовать как, да чего то появилось, но это временно, а так инфляции нет. Бен Бернанке, будет вынужден сказать, хочет он этого или не хочет то, что инфляция есть. А если она есть и растет, то нужно ужесточать политику. Оттягивать время, Бен уже не сможет, тем более что в этом уже нет никакого смысла. Кредитование в США, продолжает падать. Огромное количество КЭШа у банков лежит мертвым грузом. Бен Бернанке поднимет ставку уже летом этого года.

( Читать дальше )

Я искренне считаю, что инфляция в итоге победит, но перед этим будет бой инфляции и регулятора /в первую очередь ФРС/. Совершенно опрометчиво полагать, то, что при растущей инфляции Бен Бернанке будет просто сидеть и ничего не делать. По моему мнению, если в марте и апреле, в США снова будет высокая потребительская инфляция, подобно февралю и январю. Бен не сможет заявлять в своих комментариях фразу, к которой уже все привыкли. Ставка будет низкой продолжительное время и инфляционные ожидания низкие. Последние заявления Бена по инфляции, можно в целом охарактеризовать как, да чего то появилось, но это временно, а так инфляции нет. Бен Бернанке, будет вынужден сказать, хочет он этого или не хочет то, что инфляция есть. А если она есть и растет, то нужно ужесточать политику. Оттягивать время, Бен уже не сможет, тем более что в этом уже нет никакого смысла. Кредитование в США, продолжает падать. Огромное количество КЭШа у банков лежит мертвым грузом. Бен Бернанке поднимет ставку уже летом этого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал