облигации

Подскажите пожалуйста.

- 19 сентября 2019, 10:47

- |

Портфель до 2022 года, далее закрытие.

- комментировать

- Комментарии ( 1 )

Коротко о главном на 19.09.2019

- 19 сентября 2019, 10:42

- |

- «ИТЦ-Трейд» планирует в начале следующей недели разместить первый выпуск биржевых облигаций;

- «Обувь России» объявила о времени букбилдинга — 24 сентября;

- Облигации «Моторных технологий» включены в котировальные списки Московской биржи;

- «Каркаде» привлекла заем на 500 млн рублей до января 2020 года;

- «Пионер-Лизинг» получила косвенный контроль над ООО «НФК — Финансовые технологии»

Подробнее о ключевых событиях на Boomin.ru

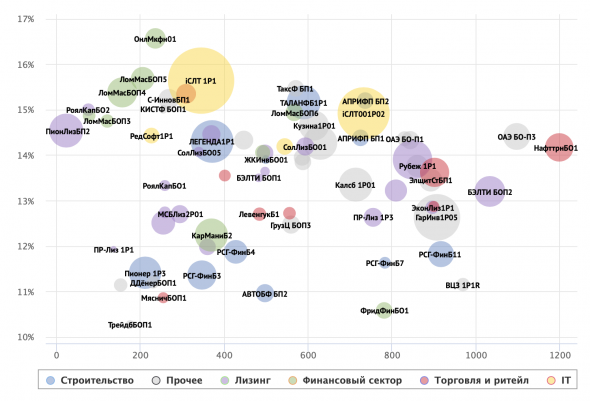

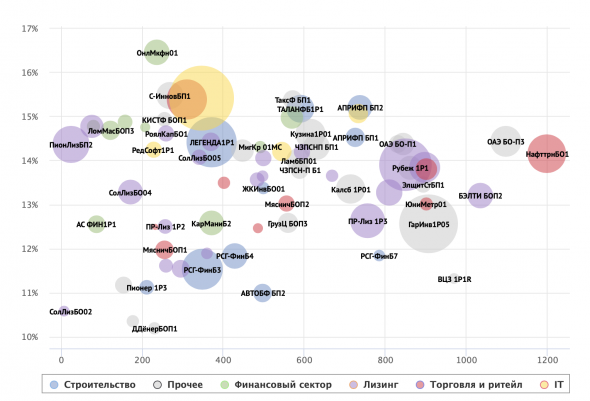

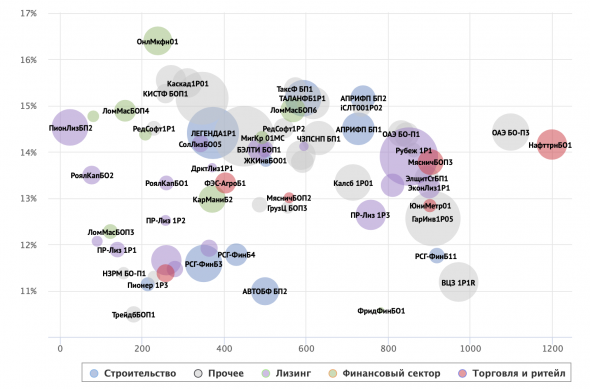

ВДОграф в очередной раз измерил активность рынка высокодоходных облигаций — доходности на рынке продолжают расти, объемы торгов — тоже. По итогам дня средневзвешенная доходность составила 14,03%, суммарный объем торгов по 71 бумаге — 100,3 млн руб.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

ФРС снизила ставку. Что это дает рынкам?

- 19 сентября 2019, 07:18

- |

ФРС США понизила ставку (с 2-2,25% до 1,75-2%). Что это дает рынкам?

Американские акции, торгующиеся по индексу S&P500 на уровне 3 000 п., получают дополнительный денежный аргумент к росту. Ожидания +5-10% по росту индекса – в силе. Впрочем, один из вариантов – продолжительный боковой диапазон, из которого акции выйдут вниз, причем на долгое время. Но этот запасной вариант менее актуален. Хотя, как бы не складывались события, американские акции – акции предельно или запредельно дорогие. И долгосрочный растущий тренд в них на излете.

Снижение ставки ФРС – очень серьезное монетарное действие. Валюта, на которую приходится до 60% товарного обмена и более 80% валютообменного оборота, стала дешевле на четверть процента. Деньги стали доступнее, денег стало больше. А свободные деньги идут, как правило, не в защитные, а в т.н. рисковые активы. Так что отношение к золоту остается сдержанным или негативным (короткая позиция в золоте с целью в районе 1 350 долл./унц. сохраняется). Тогда как пусть и дорогие акции и длинные облигации могут не вырасти, но вряд ли сейчас могут упасть. Спрос в них.

( Читать дальше )

Обнаружение «усталого» взгляда на длинные облигации США (перевод с elliottwave com)

- 18 сентября 2019, 19:13

- |

Кто-нибудь когда-нибудь говорил тебе: «Ты выглядишь усталым»?

Кто-нибудь когда-нибудь говорил тебе: «Ты выглядишь усталым»?Старайтесь выглядеть бодрее, признаки того, что вам стоит немного отдохнуть, проскальзывают.

То же самое относится и к финансовым рынкам. Опытный аналитик часто может определить, когда ралли выглядит истощенным. Сегодня этот рынок представляет собой 30-летние казначейские облигации США.

Но сначала давайте вернемся примерно на месяц назад, когда облигации США продолжали расти на полной скорости.

15 августа крупное финансовое издание отметило (Barron's):

Доходность 30-летних казначейских облигаций достигла рекордно низкого уровня ниже 2% (15 августа), последняя веха в ралли государственных облигаций, вызванная опасениями по поводу мировой экономики.

Как вы знаете, доходность облигаций и цены движутся обратно пропорционально друг другу, и широко распространенное мнение в то время состояло в том, что доходность может очень сильно упасть дальше, что будет означать более высокие цены облигаций.

( Читать дальше )

Решение ФРС по ставке сегодня вечером определит динамику рынков

- 18 сентября 2019, 14:13

- |

Российский рынок акций

На рынке нефти происходит возврат к району $63 за баррель Brent на фоне сообщений об успешном восстановлении добычи в Саудовской Аравии. Благодаря этому постепенно восстанавливается и возникший дисбаланс на рынке акций, где в понедельник активно дорожали бумаги нефтегазовых компаний. Вместе с тем, сохраняющаяся неопределённость относительно возможной атаки США на Иран, приводит к небольшим продажам в сегменте ОФЗ из-за сокращения глобального риск-аппетита. Среди акций сейчас много историй с привлекательной дивидендной доходностью, превышающей 10%.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 6,6-6,8%, USD 2,2-2,5%, по недельным — RUB 6,7-7,0%.

Рынок облигаций

На рынке рублевых облигаций отсутствуют выраженные тенденции, инвесторы ждут итогов заседания Федрезерва США, на котором ставка скорее всего будет снижена на 25 бп. Кроме этого в центре внимания пресс-конференция главы ФРС Джером Пауэлла, в ходе которой могут быть даны сигналы дальнейших действий регулятора. В условиях отсутствия дополнительных драйверов ценовой индекс государственных облигаций RGBI не смог пробить недавний максимум, в ОФЗ наблюдается незначительная коррекция. Вместе с тем инвесторы активно покупают корпоративные облигации на первичных размещениях, также наблюдаются активные покупки в некоторых облигациях 1-го эшелона на вторичном рынке, спред к ОФЗ в этих облигациях немного снижается, как мы и предполагали.

( Читать дальше )

Подскажите пожалуйста по облигациям. Например номинал 1000р, сейчас цена 1070р, к дате оферты или погашению мой убыток 70 рублей будет?

- 18 сентября 2019, 12:02

- |

Коротко о главном на 18.09.2019

- 18 сентября 2019, 08:58

- |

- Московская биржа зарегистрировала первый выпуск ООО «ИТЦ-Трейд» на 50 млн рублей;

- «ЛК „Европлан“ внесла изменения в параметры выпусков серии БО-03 и БО-04, объем эмиссии обоих выпусков увеличен;

- »Офир" провел сбор заявок на бонды серии КО-П01, размещение планируется 20 сентября;

«ИНГРАД» передало права требования обязательств с АО «Инград» еще одной аффилированной компании — ООО «ИНГРАД-КАПИТАЛ»; - Совет директоров «Силовых машин» рассмотрел на собрании вопрос закрытия представительства компании

Итоги первого дня торгов второго выпуска «Бэлти-гранд», ТОП-3 бумаг по объему торгов за день и облигации с наибольшей эффективной доходностью к погашению/оферте уже в обновленном ВДОграфе. Добавили в фильтр по сферам деятельности эмитентов — IT, чтобы никого не терять из виду.

Средневзвешенная доходность за 17 сентября составила 13,93%, суммарный объем торгов по 73 бумагам 93,2 млн руб.

Подробнее о ключевых событиях прошедшего дня — на Boomin.ru

Коротко о главном на 17.09.2019

- 17 сентября 2019, 11:31

- |

- Совет директоров «ИНГРАД» утвердил программу облигаций серии 002Р и одобрил заем для аффилированной компании на 16,5 млрд рублей;

- «Кузина» завершила размещение первого выпуска биржевых облигаций;

- Московская биржа приостановила торги по выпускам «Прайм Финанс»;

- УК «Голдман Групп» сообщила об изменении организационно-правовой формы

По итогам торгов средневзвешенная доходность составила 13,83%, суммарный объем торгов по 69 бумагам — 123,9 млн руб. Наглядно отражает интерактивный ВДОграф:

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Какие облигации купить.

- 17 сентября 2019, 08:52

- |

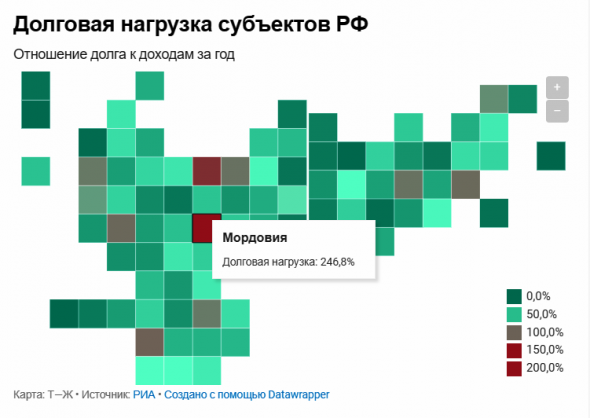

Моя долгосрочная стратегия инвестирования подразумевает наличие в портфеле определенного процента облигаций. Причем это должны быть относительно надёжные облигации, к которым относятся ОФЗ и субфедеральные облигации с невысоким уровнем долговой нагрузки субъукта РФ.

В предыдущую мою подборку были включены облигации Мордовия03. На этот раз решила от них отказаться ввиду высокой долговой нагрузки и возможных трудностей при выплате купонов или погашении облигаций.

Показатели уровня долговой нагрузки субъектов РФ за 2018 г. можно посмотреть здесь:

http://vid1.rian.ru/ig/ratings/gosdolg_01_2019.pdf

При выборе облигаций я в первую очередь обращаю внимание на срок погашения, так как мне важно, чтобы этот срок был 1 максимум 2 года.

Затем на доходность, наименование эмитента и цену.

( Читать дальше )

Коротко о главном на 16.09.2019

- 16 сентября 2019, 12:18

- |

- «Пионер-Лизинг», «ЧЗПСН-Профнастил» завершили размещение биржевых, а «Астон.Екатеринбург» — коммерческих облигаций;

- «Силовые машины — ЗТЛ, ЛМЗ, Электросила, Энерргомашэкспорт» сообщили о досрочном погашении выпусков серии БО-03 и БО-04 в рамках оферты;

- «Моторные технологии» назвали ориентировочную дату начала торгов;

- «Офир» утвердил условия выпуска коммерческих облигаций;

- Биржевые облигации «Трансфин-М» и «Кузина» сегодня начали торги на бирже;

- «Системы безопасности» сообщили о крупной сделке по поручительству;

- Совет директоров сегодня «ИНГРАД» рассмотрит вопрос об утверждении программы облигаций

Подробнее о ключевых событиях на Boomin.ru

Подвели пятничные итоги торгов ВДО — уже на ВДОграфе.

Наибольшую эффективную доходность к погашению/оферте показали: Онлайн Микрофинанс-БО-01 (16,40%), Каскад-001Р-01 (15,63%) и АПРИ Флай Плэнин-БО-П02 (15,29%). Наибольшее снижение цен наблюдалось у Жилкапинвест-1-боб (-0,88 п.п. Цена существенно снижается второй день подряд), Ломбард Мастер-БО-П03 (-0,61 п.п.) и ДиректЛизинг-001Р-03-боб (-0,58 п.п.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал