опционы

Разгон депо, опционы, СИшка, 16.03.2020.. изменения..

- 16 марта 2020, 19:37

- |

Терминал кажись к вечеру подвис..

Не обновляет таблицы с лимитами..

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 11 )

Опционы. Волатильность

- 16 марта 2020, 17:43

- |

Я запощу сегодняшнюю волу.

В 2008 я еще про опционы ничего не знал, кроме того что бонусы в компании ими получал.

Изучать начал только в 2012.

Поэтому какая вола была в 2008 не знаю.

Но какая была сегодня для истории сохраню:

16.03.2020. Три дня до экспирации квартальных на фьюч RIH0.

Два вопроса по опционам

- 16 марта 2020, 10:56

- |

Допустим, я купил равноудаленные от текущей цены БА колл и пут — ITM в первом варианте и OTM во втором.

Допустим, я выровнял вес. Более дешевых OTM купил больше, чем более дорогих ITM.

Не планирую экспирнуться в такой позе, но догадываюсь, что основные различия конструкций в поведении будут связаны со временем, а не ценой БА.

2. обнаружил прикольный вариант направленной медвежьей позы:

шорт по фьючу, допустим, на страйке 100000

лонг пута на 8 страйков ниже

шорт колла по фьючу на том же страйке 100000

Вопрос: зачем в уже симпатичную конструкцию из пп 1 и 2 берут еще и шорт колла? Это нивелирует потери тетты и позволяет не париться относительно скорости движения к цели? Как этот метод называется, что почитать?

Модераторам: добавьте мне спецтег опционов уже, пожалуйста. Они как-то все больше места в моем сознании занимают. И алготрейдинг добавить, а Forex можно убрать.

Подборка книг для финансиста

- 15 марта 2020, 11:43

- |

Фундаментальная оценка

Инвестиционная оценка. Инструменты и методы оценки любых активов

Асват Дамодаран

Если кратко, то этот шлакоблок в 5 кг про Ебетду. Оцениваем отчёты, покупаем акции, получаем дивиденды.

- Полный спектр моделей, используемых аналитиками для оценки.

- Примеры из реального мира, во всем их несовершенстве и со всеми особенностями.

- Иллюстрации с различных рынков, находящихся как в США, так и за их пределами.

- Изменение параметров оценки в зависимости от конкретных условий.

- Выбор моделей оценки: чем руководствоваться?

Ориентирована на менеджеров высшего звена, предпринимателей, инвесторов, профессиональных оценщиков, сотрудников инвестиционных компаний и банков, а также преподавателей и студентов.

( Читать дальше )

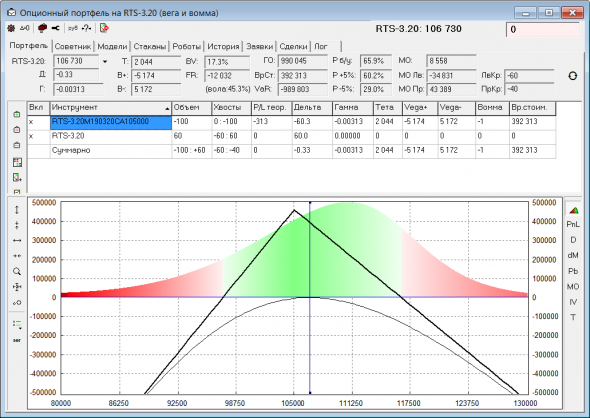

Вега и Вомма

- 15 марта 2020, 03:27

- |

Возможно, не все знают про нелинейные эффекты грека Веги и волшебные свойства грека Воммы. По нынешним волатильным временам, когда вола ходит туда-сюда на десятки процентов — эти эффекты могут значительно повлиять на финрез при торговле волатильностью. Хочу поделиться своим видением — может кому будет интересно. А может кого убережет от опасной позиции с неоправданным риском.

Итак, рассмотрим проданный стрэдл:

Это обычный профиль PnL, который рисуют все опционные программы. Фактически, это зависимость PnL позиции от первого момента (M1) распределения вероятностей, где окажется цена БА на экспирацию (вон оно на заднем фоне профиля). M1 = текущей цене БА. Т.е. мысленно двигаем все распределение влево-вправо (меняем M1) и считаем, как изменится PnL позиции при этом. Но, когда торгуем волатильностью, влияние первого момента ведь стараемся исключать используя дельтахедж (ДХ). И в большей степени нас должен интересовать профиль PnL от второго момента распределения (M2). Именно от него зависит финрез торговли волатильностью. Фактически, M2 почти тоже самое, что IV на центре улыбки (IVC). Смотрел на истории, специальным образом нормированный M2 (на цену БА и время до экспы) коррелирует с IVC почти 100%.

Если у нас есть опционная модель, в которой можно точечно менять второй момент, то легко посмотреть профиль PnL от изменений M2. Я использую замечательную модель Курбаковского, в которой главный параметр mI — как раз и отвечает за второй момент. Поэтому добавил в своей программе отрисовку такого профиля. И вот что рисует для проданного стрэдла:

( Читать дальше )

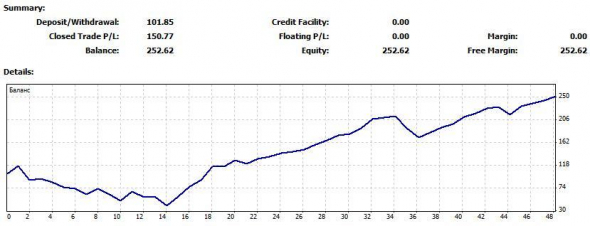

даже начинающий может застраховаться и получить 425% прибыли за месяц

- 14 марта 2020, 19:15

- |

В первой попытке это дало прибыль. Позиция была такая:

При фьючерсе 1.0867

Купили страховку от роста с 1.0867 до 1.105 по 18 пунктов (или 0.0018)

Продали страховку от роста с 1.0867 до 1.11 по 11 пунктов

Купили страховку от падения с 1.0867 до 1.07 по 23 пункта

Продали страховку от падения с 1.0867 до 1.065 по 14 пунктов

Мы за восемь дней выросли к 1.11 и получили 200% или 34 пункта прибыли

Закрыли все 4 позиции, которые должны были истечь 3 апреля 20-го

200% за 8 дней

вторая попытка при цене фьюче 1.1068 есть позиции с истечением 3 апреля 20-го

Купили страховку от роста с 1.1068 до 1.13 по 28 пунктов (или 0.0018)

Продали страховку от роста с 1.1068 до 1.135 по 20 пунктов

Купили страховку от падения с 1.1068 до 1.085 по 21 пункта

Продали страховку от падения с 1.1068 до 1.08 по 13 пунктов

( Читать дальше )

Продолжая тему: "торговать легко". Или кому вчера повезло.

- 14 марта 2020, 11:14

- |

Чтобы стало веселей, специально открыл реальный счет 13-го в пятницу (черную пятницу), чтобы силами света и добра (ассоциирую себя с 777), победить деньгами эту чортову биржу! )).

Завел какие-то $100, и начал идеологическую борьбу за денежные знаки.

ФАКТЫ В СТУДИЮ.

( Читать дальше )

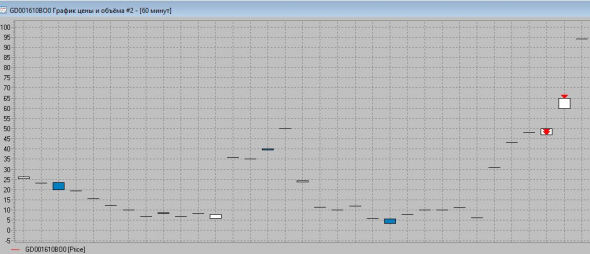

Маркетмейкер в стакане опционов на нефть

- 14 марта 2020, 00:14

- |

Стою в лонгах по нефти, очень тяжело из-за волатильности, а тут (как мне кажется) маркетмейкеры еще мешают.

Правильно ли я понимаю, что соточками они стоят? И почему они не по краям?

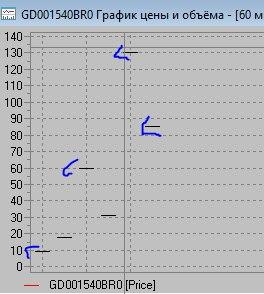

Кризис шмизис - время зарабатывать. +950% за 2 недели.

- 14 марта 2020, 00:04

- |

Сегодня закрыл все шорты по опционам в золоте.

Вход был кривоват, после первого импульса 28 февраля решил не выходить., там закрыл только часть и на появившийся профит зашортил по хаям уже 6 марта.

В стаканах по золоту перекати поле — никого нет. Выходить иногда мучительно.

Чувствуешь себя маркет мейкером :))

Некоторые сделки:

Купил по 9,5. сдал по 60, 85, 130

( Читать дальше )

Прогноз по рынку: все еще только начинается!

- 13 марта 2020, 21:40

- |

Оптимист — Может, может!

Я оптимист.

Прогноз по рынку — будет падать или расти, имхо, бесперспективное занятие. Понятно, что он будет. Будут падения и взлеты, но, главное, высокая волатильность будет сохраняться еще продолжительное время. И, пожалуй, что касается рынков, это оч. оптимистичный прогноз для спекулянта.

Хотя, да, для экономики все неважно, но деньги пока никто не отменял и зарабатывать их все равно надо. Тем более, все будет только дорожать — вот автомобили уже с понедельника, говорят, и существенно. Для меня это, кстати, неплохая новость — машина уже куплена, и даже не вчера. Я как бы в лонге.)

Теперь о том что делать спекулянту в периоды высокой волатильности и непредсказуемого поведения рынка.

Для таких случаев есть хороший инструмент — опционы. Покупка опционов — это ограниченные риски и прибыль примерно аналогичная прибыли фьючерсов. При покупке опционов Коля вам уже изначально не грозит.

А если вы покупаете хотя-бы стренглы, то вам уже все равно куда пойдет актив, важна только высокая волатильность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал