опционы

опционный риск-модуль MOEX, пчелы против меда.

- 13 марта 2018, 21:10

- |

- комментировать

- ★9

- Комментарии ( 87 )

Опционы для Гениев (Зигзаг удачи продолжается)

- 13 марта 2018, 12:21

- |

Теперь мы посмотрим поведение нашей позиции при вертикальном изменение улыбки. Я начал открывать небольшую позицию.

Креш. БА падает камнем, допустим 5%, 11000 п. Это получается вола 80% по дню. У нас проданы путы. Все пропало. Когда происходит такое, первыми начинают дорожать опционы на ЦС. Конечно, месячные опционы на ЦС на такую волу не поднимутся. Для них это пока только один день и таких дней должно быть 30, что бы на ЦС записать 80ю волу. Но процентов на 20 вполне. Что происходит с убыбкой? Наклонов и Загибов уже не будет или будут минимальными. Соответственно, наша модельная улыбка будет сигнализировать, что у нас дорогие колы и дешевые путы. Понятно почему? Дальше у вас начнет меняться дельта. Становиться положительной. И если даже в опционах пустые стаканы, то фьючей вы можете успеть продать. И даже если у вас получится минус, он будет не критичным. То есть колы компенсируют нам потерю по путам. А по воле они вырастают сильнее.

С такой улыбкой нам строить зигзаг смысла нет. Потому что все начинает успокаиваться. И тут путы надо покупать, а колы продавать. Так получается по торговой системе. Потому что относительно модельной улыбки колы будут дорогими, а путы дешевыми. Можно перевернуться. Но на большой воле есть много способов торговать, так что можно постоять в сторонке. Так как. При падении волы у нас центр начнет опускаться, потянет за собой колы, а вот путы еще будут оставаться на месте. Стоит дождаться, когда биржевая улыбка перейдет в модельную и там снова набирать позицию.

( Читать дальше )

Тех.Анализ, фьючерсы, опционы.

- 13 марта 2018, 08:35

- |

Всем привет друзья, не получается покататься… все замерло в ожидании ))

********************

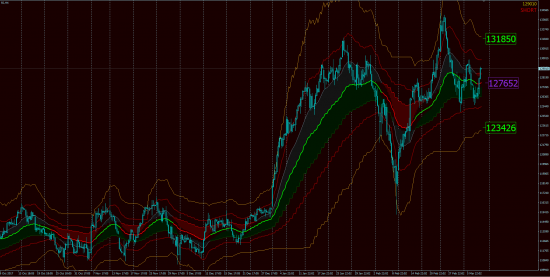

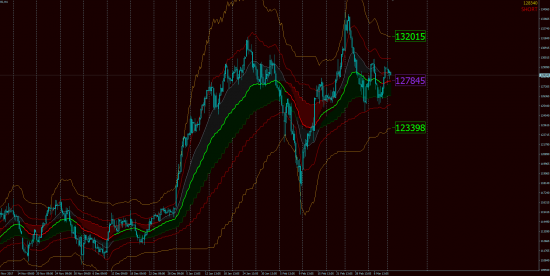

RI

( Читать дальше )

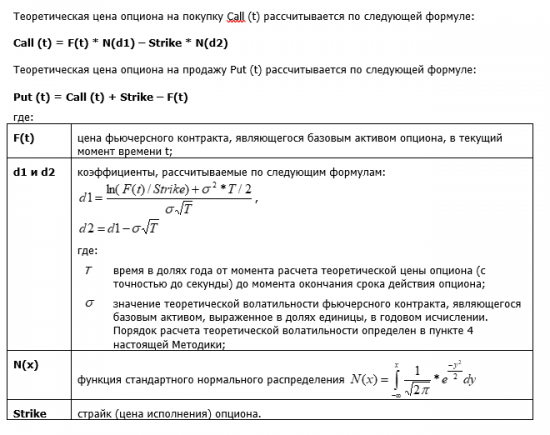

Программирование формулы Блэка-Шоулза в Excel

- 12 марта 2018, 16:35

- |

Добрый день!

Подскажите, хочу запрограммировать формулу Блэка-Шоулза в Excel для более быстрого расчета теоретической цены. На сайте биржи нашел файл расчета. Там есть формула, в которой есть параметр волатильность базового актива. Вопрос: где брать в квике волатильность базового актива на RIH8 и т.д.?

Кто как считает формулу. Поделитесь плиз.

Шорт РТС

- 12 марта 2018, 12:06

- |

Всем доброго дня и хорошей торговой недели!!!

Текущая ситуация и ключевые события:

Риск аппетит к концу прошлой недели существенно вырос, причиной чему стало неожиданное отсутствие роста зарплат в Сша. Данный показатель составил всего 2.6% в годовом выражении за февраль (вместо 2.9% ожиданий ), что вселило надежду участникам в то, что повышения ставок на заседании фрс 21 марта не произойдет. Впрочем, рост количества рабочих мест вне сельскохозяйственного сектора оказался более чем впечатляющим (313 тыс. против 200 тыс. прогноза). Поэтому, на мой взгляд, участники несколько переоценивают данные по зарплатам и повышение все-таки будет.

При этом риск аппетиту также немного способствовало некоторое сближение Сша и КНДР.

Ну а для российского рынка приятной неожиданностью стало снижение активных буровых по данным Baker Hughes ( 796 против 800 неделей ранее).

В целом картина стала более позитивной, но на мой взгляд, сейчас есть несколько более сильные негативные тенденции для рынков, которые, вероятно, еще скажутся коррекционной динамикой:

( Читать дальше )

Опционы для Гениев (практика6)

- 12 марта 2018, 11:46

- |

Опционы для Гениев (Зигзаг удачи)

- 12 марта 2018, 11:33

- |

Итак, с волами опционов будем разбираться и смотреть, что у нас получится. И как это будет выглядеть в динамике. Если мы разместим в одной стратегии купленные колы и проданные путы, то у нас получится «зиг заг». Если вы возьмете равное количество опционов на примерно одном расстоянии и так что бы гамма была равна нулю. То увидите профиль на экспирацию выше нулевой отметки. Это и есть эффект разной волатильности. После этого мы добавляем фьючей, что бы дельта была 0. С этого момента конструкция зажила своей жизнью. ДХ там нужен будет при ребалансировке. А так опционы сами друг друга хеджируют. Тут нужно следить за изменением волатильности на страйках опционов. Допустим, актив пошел вверх. За собой он тянет улыбку волатильности, то есть путы начинают дорожать. При этом они еще и минусуют по воле, они же проданы. Но колы будут дорожать. Помните, как мы торгуем купленными опционами. При этом профиль получит положительную дельту. Потому что, с одной стороны цена скользит по параболе купленных опционов, с другой стороны дорожающие путы опускают нам левую часть нашего профиля. Руками ни чего не трогаем. Нам надо дождаться движения или его отсутствия.

( Читать дальше )

Опционы для Гениев (... а что Улыбка?)

- 10 марта 2018, 18:08

- |

Я было приготовил топик про зиг заг, но вы меня опередили. Однако, в обсуждениях были затронуты интересные темы. Темы не простые и я их хотел упустить, но видимо без них нельзя. Зиг заг потом разберем. Без данной темы не получиться.

Как мы помним из философии биржевой торговли, тут нет «бесплатного супа». То есть, если вы принимаете на себя риски, то вам за это платят. Если вы снимаете с себя риски, то платить приходится вам. Этот главный принцип и заложен в опционную модель. Я уже писал, что ноги стредла стоят на одном стандартном отклонении из расчета волатильности опциона. И тоже самое происходит внутри опциона. Если у вас продан стредл его профиль поднимается на одну тету в день, а зоны без убытка оказываются на ОСО (одно стандартное отклонение) от места, где был БА, когда вы вошли, через этот один день. Финрез получается из тетты минус на сколько ушел БА. И если актив остался стоять на месте, нам начисляется вся тета. Если актив немного сдвинулся: тета минус сдвиг. И если актив сильно ушел, больше чем вола опциона, теты не хватит, что бы покрыть сдвиг БА. Сдвиг определяется накопленной дельтой позиции.

( Читать дальше )

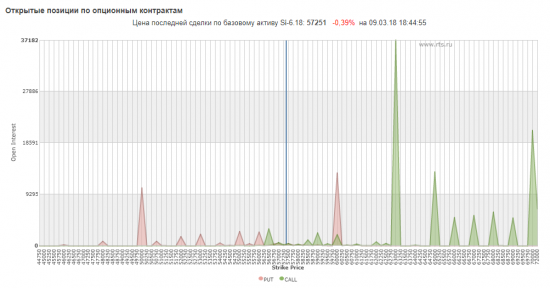

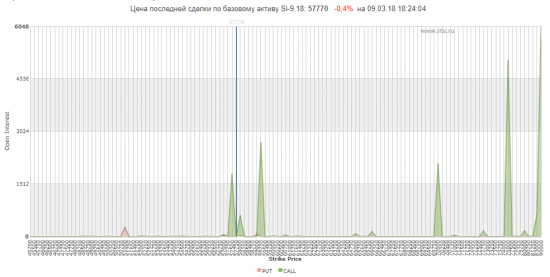

Открытый интересах в опционах Ри и Си.

- 10 марта 2018, 14:33

- |

Вот, например, как граждане «верят» в наш крепкий набиулинский рубль после выборов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал