отчёт

NovaBev Group чуть лучше ожиданий

- 10 августа 2023, 14:40

- |

Для начала посмотрим, какой прогноз давали умные люди только по операционному отчету:

Что с маржинальностью сегментов сказать сложно, но при несильных изменениях оной, фин результаты ебитды и ЧП будут на уровне прошлогодних (а возможно и того выше).Тем не менее, люди по всей видимости читали лишь первый абзац операционки, где говорилось о падении продаж. Дежурное напоминание, что 1й квартал 22-го года был, кхм, особенный. И поводов и пить и успеть купить было предостаточно...

Итак, к результатам.

Почему так произошло? При рублевом росте продаж (без НДС) до 61.6 млрд (рост на 9% к прошлому году) компания заплатила на пол-миллиарда меньше акцизов! Эффект увеличения доли премиальной продукции на лицо!

Как я и предполагал, выручка розницы догнала ранее основной алкогольный сегмент (разница лишь пол процента). Да, по EBITDA там все еще отличие в полтора раза, но оно тоже сокращается. Рентабельность по EBITDA алкогольного сегмента стала 15.3% (была 16%). Зато Винлабы показывают крутую динамику продаж: +34% к 1П22. Рентабельность, ожидаемо просела до 10.4% с 12.9.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Beluga идет ровно

- 10 августа 2023, 12:50

- |

Российский производитель алкоголя отчитался за 1 полугодие и заявил про дивиденды

Beluga

МСар = ₽90 млрд

Р/Е = 11

😍Компания заявила, что 14 августа совет директоров рассмотрит вопрос о выплате дивидендов за 1 полугодие.

📊Итоги полугодия

— выручка: ₽48 млрд (+14%);

— чистая прибыль: ₽3 млрд (+35%).

🚀В целом показатели не стали чем-то удивительным. Как мы и говорили, отчет по РСБУможет отличаться от МСФО — так и вышло. Рост показателей объясняется расширением сети ВинЛаб, укреплением собственных брендов и увеличением импортных операций.

🔸Отгрузки за 1 полугодие превысили 7 млн декалитров. Наибольшую динамику продемонстрировали премиальные бренды из высокомаржинальных сегментов во всех ключевых категориях.

🔸Количество торговых точек сети ВинЛаб превысило отметку в 1,5 тыс. магазинов, объем продаж увеличился на 33,5%.

📈📉Судя по всему, рынок ожидал всех этих новостей: бумаги Beluga (BELU) почти не реагируют на них.

( Читать дальше )

Сбербанк отчитался за июль 2023 г., компания продолжает генерировать прибыль благодаря потребительскому спросу, дивиденды всё ближе

- 10 августа 2023, 07:18

- |

Сбер опубликовал сокращённые результаты по РПБУ за 7 месяцев 2023 года. Эмитент не собирается останавливаться на достигнутом и продолжает генерировать чистую прибыль свыше 100₽ млрд, всего же за 7 месяцев было заработано — 858,2₽ млрд (вы уже ощущаете эти сладкие дивидендные выплаты на своём счету?). Компания отметила, что в июле выдала рекордный совокупный объём кредитов на сумму 2,9₽ трлн, также частным клиентам было выдано кредитов на 758₽ млрд — максимальный уровень за всю историю Сбера (ключевым драйвером остаётся ипотека, но рост произошёл и в потреб. кредитовании/кредитных картах). Рост кредитования связан с некоторыми факторами, которых в августе/сентябре уже не будет:

🗣 Первоначальный взнос ужесточили по льготной ипотеке с 01.06.2023 (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года), а макропруденциальные лимиты с 01.07.2023 года. По некоторым сделкам был фикс ещё до июня, а перенесли их на следующие месяца.

( Читать дальше )

⚡️ У Сбера все стабильно хорошо

- 09 августа 2023, 12:45

- |

Большой зеленый банк отчитался за 7 месяцев по РСБУ

Сбер

МСар = ₽5,9 трлн

📊За 7 месяцев

— процентный доход: ₽1,3 трлн (+39%);

— комиссионный доход: ₽386 млрд (+21%);

— рентабельность капитала: 25%;

— чистая прибыль: ₽858 млрд;

— розничный кредитный портфель: 13,7 трлн (+16% с начала года);

— активные физлица: 107,3 млн (+0,9 млн с начала года);

— ежемесячные пользователи СберОнлайн: 80,3 млн (+1,6 млн с начала года).

📅В июле

— процентный доход: ₽194 млрд (+25%);

— комиссионный доход: ₽63 млрд (+34%);

— чистая прибыль: ₽130 млрд.

💰Не нужно очаровываться сильным ростом процентного дохода год к году — это, по большому счету, заслуга «низкой базы»: в 2022-м дела шли не очень. А вот комиссионный доход увеличился за счет роста объемов эквайринга и изменения условий на рынке платежных карт.

📈📉Обыкновенные и привилегированные бумаги Сбера (SBER и SBERP) почти не реагируют на отчет. И это неудивительно: за последний месяц акции банка выросли на 8% на фоне сильных результатов за полгода.

( Читать дальше )

Polymetal опубликовал производственный отчет за 2 квартал и 1 полугодие

- 09 августа 2023, 11:39

- |

Polymetal:

МСар = ₽263 млрд

Р/Е = n/a

👉А как компания отчиталась за 1 квартал?

📊Итоги за 2 квартал

— производство: 423 тыс. унций в золотом эквиваленте (+22%);

— выручка: $581 млн (+34%);

— чистый долг: 2,6 млрд (+7%).

🔹При этом компания показала рост именно за счет российского сегмента бизнеса. Казахстанский сегмент просел как по производству (-7%), так и по объемам продаж (-26%). Polymetal объясняет это проблемами с железнодорожным сообщением и ожидает, что к концу года они решатся: найдены альтернативные маршруты.

💰Рост выручки золотодобытчик связывает с восстановлением объемов продаж в России и роста цен на металлы. А увеличившийся чистый долг объясняется санкциями, вызвавших сложности с каналами сбыта в РФ.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Сбер: уверенный курс на полтора триллиона прибыли

- 09 августа 2023, 11:17

- |

Результаты оказались даже лучше моего базового прогноза по итогам первого полугодия.

Процентные доходы походу вышли на «насыщение», а рост комиссий идет об руку с ростом операционных расходов. А ведь еще резервы создавать надо! В июне из-за девальвации на них пришлось выделить аж 116.3 ярда.

Так что пока я бы рассчитывал, что рекордная прибыль месяца может и не повториться. Но вот ярдов по 120 банк сможет генерить (что и позволит во втором полугодии повторить результат первого).

Чистый процентный доход: 194 млрд (+6.5% к июню)

Чистый комиссионный доход: 62.8 млрд (+7.9% к июню)

Видим уверенный рост бизнеса.

Операционные расходы: 71.8 млрд (+4.7%)

Расходы естественно растут, но темпами меньшими, нежели доходы.

По итогу банк заработал за июль 130.4 млрд чистой прибыли.

Базовый прогноз теперь смещается в сторону 1.5-1.6 млрд чистой прибыли за год. Тут еще надо учесть, что прибыль по МСФО чуть выше (но буквально на процент).

( Читать дальше )

Сбербанк представил сокращенные результаты за 7 месяцев 2023 по РПБУ

- 09 августа 2023, 10:59

- |

1. С начала года портфель юрлиц вырос на 15%, а портфель физлиц почти на 14%. Напомним, что именно прирост портфеля является основной роста чистого процентного дохода и чистой прибыли соответственно.

2. Сам чистый процентный доход прибавил 38,6% год к году за 7 месяцев и конкретно 24,8% в июле. Это очень хороший рост.

3. Комиссионный доход показал прирост на 20,5% за 7 месяцев год к году.

4. Негативный момент тоже есть. Стоимость риска (скорректированная на валютную переоценку) вышла за пределы прогнозных значений менеджмента на этот год. Показатель составил 1,4% при верхней границе прогноза 1,3%.

5. Чистая прибыль достигла 130,4 млрд. рублей в июле, а с начала года 858,2 млрд. рублей. В пересчете на дивиденды от 50% чистой прибыли уже «накапало» 19 рублей.

( Читать дальше )

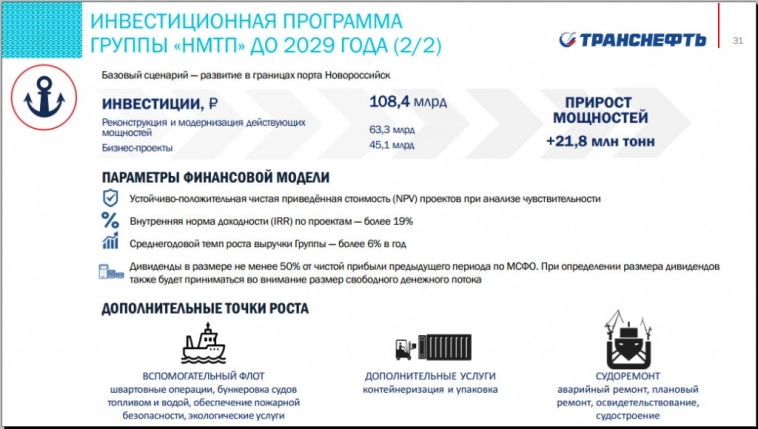

НМТП — прекрасный бизнес-проект и источник дивидендных выплат, но стоит признать, что спекулянты постарались в разгоне акций!

- 09 августа 2023, 10:40

- |

🚢 Ещё в конце июня я отмечал, что акции НМТП были моей новой идеей в портфеле и я не пожалел о том, что выделил для них долю (рост самого тела+вменяемые дивиденды). Честно признаюсь, что после див. отсечки я ожидал снижение котировок, но при этом понимал, что див. гэп быстро закроют и цена акции может приблизиться к 11₽, поэтому продолжал покупки НМТП. Моему удивлению не было предела, когда цену утащили выше 11₽, изначально начали раскачивать ДВМП (примечательно, что компания 20 лет не выплачивала дивиденды, а запампили её именно на подаче дивидендов и как итог цена акции в 4 раза выше, чем до начала СВО, с ума сойти), потом уже принялись за НМТП. Вся информация по эмитенту была на поверхности, поэтому поражает тот факт на чём же акции так сильно взлетели:

( Читать дальше )

Хорошие отчёты, Вы где?

- 09 августа 2023, 10:12

- |

Недавно Китай всколыхнуло новое откровение от компании Country Garden (входил в 4-ку крупнейших застройщиков).

Вот новость от 8 августа 23 г.

Китайский девелопер Country Garden не выплатил купоны по облигациям

bcs-express.ru/novosti-i-analitika/kitaiskii-developer-country-garden-ne-vyplatil-kupony-po-obligatsiiam

И всё бы ничего, если бы он был первый, в этом деле, но это не так. Ранее был ещё и Evergrande, тоже один из крупнейших.

Разумный человек спросит — что чёрт возьми происходит? Всё очень просто — взяли больше, чем смогли унести, но думали, что смогут.

Но вот что любопытно, Country Garden не раскрывал полную отчётность 1,5 года, а как раскрыл так всё ах… ахнули, короче.

Вероятно стоит задаться двумя вопросами:

— Так ли хорошо врать скрывать истину?

— А как там в РФ, с отчётами и не только застройщиков?

Ну, с первым всё ясно. Думаю родители всем говорили, что обманывать нехорошо. Но дети выросли и начали врать своим детям, а те своим. Наверное так, раз в мире, всё ещё есть фиатные валюты.

( Читать дальше )

Яндекс (YNDX): отчет за 2 квартал 2023

- 09 августа 2023, 09:36

- |

Позитивно. Всё как любят адепты айтишно-стартапной эстетики: компания бурно растет, масштабируется и генерирует масштабные убытки. Хорошо, что есть Поиск и Такси, чтобы оплачивать банкет

В таком формате отсутствие чистой прибыли в отчетах давно не удивляет: зачем?

Что примечательного в этом квартале:

🔹Выручка «Поиска и портала» +53% г/г. Это хорошо, тем более, что сравниваем с уже растущей базой 2022. Интересно будет сравнить еще и с VK, который тоже скоро отчитывается

🔹Выручка Маркета удвоилась. Яндекс всерьез намерен разогнать свой маркетплейс и, судя по его печальной ебитде, денег на это не жалеет. Посмотрим за динамикой, тем более ближайший конкурент сверху Озон в последнее время сбавил темпы роста в пользу прибыльности – это дает Яндексу шанс для активной экспансии

Доставка тоже растет, более чем x2, но тоже пока только проедает все нажитое тяжким трудом таксистов

🔹Райдтех уже большой и растет не так быстро, но и он тоже прибавил по выручке, с явным опережением инфляции. Это хорошо. Плохо, что я лично уже забыл, когда заказывал такси через Яндекс без повышающего коэффициента за «высокий спрос». Но это с позиции клиента, а с позиции акционера – одобряю

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал