оферта

Засучив рукава: KISTOCHKI готовятся к наплыву клиентов

- 15 мая 2020, 11:30

- |

У сети бьюти-студий KISTOCHKI есть четкий план, как не только выйти из кризиса без потерь, но и значительно укрепить свои позиции.

Салоны красоты ушли на карантин, но помимо операционной деятельности, у компании было достаточно вопросов, требующих решения. Например, удобный, более функциональный и привлекательный сайт, разработка которого активно велась в удаленном режиме. Кроме того, перерыв в работе студий позволил внедрить Yclients и перевести весь поток заказов на работу в новом, более удобном мобильном приложении. Нашлось время и на разработку кардинально нового фирменного стиля для более уверенного позиционирования KISTOCHKI на рынке услуг.

И, наконец, самое важное — разработка будущей рекламной кампании. Ведь далеко не все конкуренты смогут пережить кризис, а значит на поиски новых мастеров и качественных услуг отправится огромное множество потенциальных клиенток, и у компании есть отличный шанс завладеть их вниманием и завоевать сердца. Да и постоянные клиенты первым делом постараются попасть в KISTOCHKI.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

ООО «Кисточки Финанс» опубликовало сроки проведения ОСВО и ставку по облигациям

- 13 мая 2020, 11:31

- |

Компания намерена сохранить доход инвесторов и просит их проголосовать за отмену оферты.

ООО «Кисточки Финанс» сообщило о сохранении ставки 15% годовых на оставшийся срок обращения облигаций, вплоть до их погашения 02.06.2022. Решение о сохранении купонного дохода было опубликовано почти на месяц ранее установленного срока в связи с тем, что компания планирует отменить оферту, которая должна состояться в июне 2020 года. Подобное решение может быть принято только в рамках процедуры Общего собрания владельцев облигаций (ОСВО) и, накануне его старта, инвесторы должны располагать всей информацией для принятия взвешенного решения по данному вопросу.

Также сегодня стали известны сроки и порядок проведения ОСВО. В голосовании по вопросу отмены оферты смогут принять участие все держатели облигаций на конец операционного дня 19.05.2020. Свое мнение по вопросу «Об отказе от права требовать досрочного приобретения биржевых облигаций ООО „КИСТОЧКИ Финанс“, имеющих идентификационный номер 4B02-01-00419-R-001P, возникающего у владельцев в дату окончания 12 купонного периода» инвесторы могут направить одним из наиболее удобных способов:

- Подача бюллетеня через своего брокера. Бюллетень необходимо направить через личный кабинет брокера, заверив его электронной подписью.

- Доставка оригинала бюллетеня на указанный почтовый адрес эмитента — 192019, Набережная Обводного канала, 24 лит Д, БЦ Амилен, 3 этаж. Возможна доставка курьерской службой или лично.

( Читать дальше )

«Первый ювелирный» установил ставку на третий год обращения облигаций

- 12 мая 2020, 06:29

- |

Компания продолжит выплачивать ежемесячный купон по ставке 15% годовых, установленной на 25-36 купонные периоды, с июня 2020 г. по май 2021 г.

Предыдущая оферта компании прошла год назад, в рамках нее была определена ставка 15% на второй год обращения выпуска. Сейчас «Первый ювелирный» принял решение сохранить размер купона. Таким образом, сумма выплат на одну облигацию номиналом 50 тыс. руб. останется равной 616,44 руб. в месяц. Всего ежемесячная выплата купонного дохода инвесторам превышает 1,4 млн руб. 19 мая «ПЮДМ» выплатит 24-й купон.

Вместе с объявлением ставки на ближайший год компания начинает сбор заявок на досрочное погашение облигаций. Период предъявления требований владельцами бондов — с 13 по 19 мая 2020 г. Дата выкупа облигаций эмитентом по номиналу — 22 мая.

Выпуск «ПЮДМ» находится в обращении 2 года. За это время объем вторичных торгов превысил 347,3 млн руб., что в среднем составляет 14,5 млн руб. в месяц. Облигации торгуются преимущественно выше номинальной стоимости более чем на 1 п. п. Оборот за апрель 2020 г. составил чуть более 9 млн руб., средневзвешенная цена — 99,11% от номинала.

Всего размещено 2328 облигаций «ПЮДМ» на сумму 116,4 млн руб. ISIN код: RU000A0ZZ8A2. Срок обращения выпуска — 5 лет, за которые предусмотрено 60 купонных периодов. Погашение состоится в мае 2023 г.

«Дядя Дёнер» прошел оферту по второму выпуску

- 08 мая 2020, 06:39

- |

В апреле компания принимала заявки на досрочное погашение облигаций. Однако инвесторы предпочли реализовать бумаги на вторичных торгах.

Оферта была объявлена после раскрытия годовой отчетности компании, согласно которой отношение прибыли от продаж к уплачиваемым процентам снизилось до уровня ниже 120%. В связи с этим был нарушен ковенант, предусмотренный условиями второго выпуска биржевых облигаций «Дядя Дёнер». Показатель по итогам 2019 года составил 114%. Однако это свидетельство изменения учетной политики, а не ухудшения финансового состояния компании, у которой увеличились коммерческие и сократились прочие расходы при росте рентабельности операционной деятельности.

Инвесторы, желающие выйти из облигаций «Дядя Дёнер», продали бумаги в стакане по близким к номиналу котировкам. Это позволило эмитенту сохранить весь выпуск в обращении: в случае погашения облигаций на данной оферте, их повторное размещение было бы невозможно. К слову,

( Читать дальше )

«Кисточки Финанс» проведет общее собрание владельцев облигаций

- 07 мая 2020, 08:59

- |

Единственный вопрос, который планируется вынести на голосование держателей облигаций компании — отмена оферты в июне 2020 года.

Компания расценивает данную меру как вынужденную: работа сети студий KISTOCHKI В Санкт-Петербурге и Москве была приостановлена еще в марте, имеющиеся средства направляются на выплату заработной платы сотрудникам, арендные платежи, текущее обслуживание облигационного займа.

Рыночные инвесторы на негативные события отреагировали достаточно сильно: котировки по облигациям в середине марта упали до уровня 85% на достаточно больших для выпуска объемах и продолжают держаться на этом уровне. В данных условиях вероятность предъявления по оферте значительной части бумаг крайне высока, а досрочное погашение выпуска, общая сумма которого составляет около 40 млн рублей, проблематично для эмитента.

( Читать дальше )

Смарт-лаб вам не торт.

- 06 мая 2020, 00:07

- |

Зачем этот пост?

Чтобы появился «новый Смарт-Лаб». Чтобы расширить предложение на рынке, это опцион с публичной офертой.

О чем этот пост?

О том как правильно создавать подобные ресурсы.

Почему ты сам этого не сделал?

Разница между «бизнес-ангелом» и бизнесменом, как между тренером и спортсменом. У одного есть опыт ошибок и знание правильного пути, у другого — потенциал и желание. Цели и награда у них принципиально разные, точка пересечения только одна.

Почему ты не напишешь Тимофею лично?

Ни один бизнесмен по собственной воле никогда не пойдет на 100% перестройку бизнеса. Это будет уже не его бизнес. Он потеряет себя и бросит бизнес на самотек, что приведет к смерти их обоих. Я не желаю Тиме такого конца. Однажды я так чуть не убил один бизнес, и остановился на самом краю только из уважения к создателю. Второй раз я на грабли не наступаю.

Если Тима исправит что-то из нижеперечисленного – я буду только рад, но заплатки не решают проблему, а только оттягивает неизбежное (нет же, не смерть :) а появление конкурентов). Подлатает – хорошо, не исправит – не жалко. Потому что говнокод можно только переписать заново, взяв идеи, но не исполнение.

( Читать дальше )

Коротко о главном на 23.04.2020

- 23 апреля 2020, 07:31

- |

- «СофтЛайн Трейд» начинает размещение облигаций серии 001Р-03 объемом 1,35 млрд рублей

- «Дэни колл» сократил срок обращения коммерческих облигаций с трех до одного года

- «Пионер-Лизинг» приняло решение о выкупе облигаций серии БО-П01 в рамках дополнительной оферты

- «Аптечная сеть 36,6» зарегистрировала программу облигаций серии 002Р

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

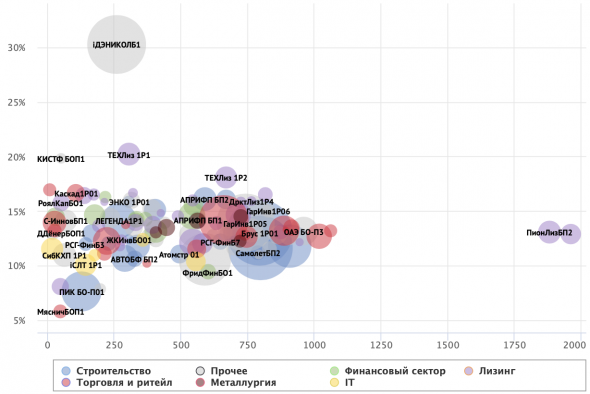

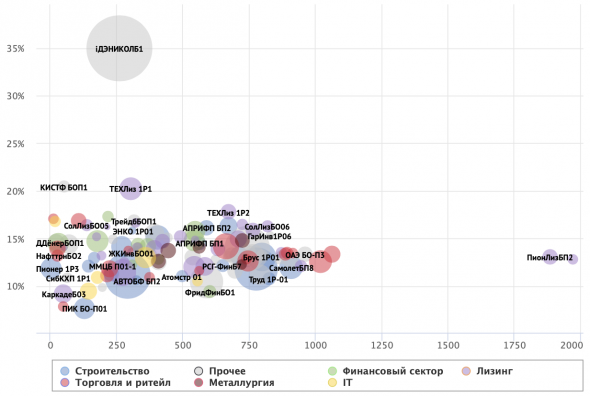

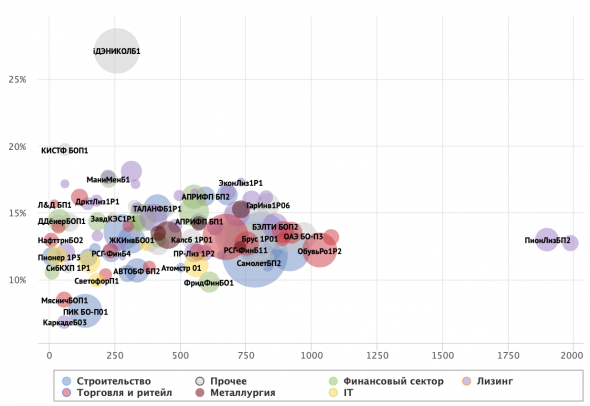

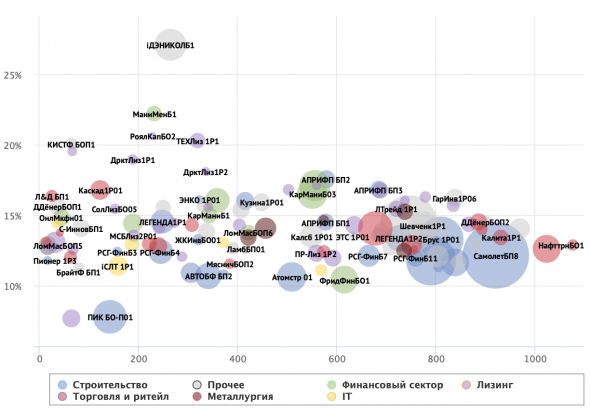

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном нв 22.04.2020

- 22 апреля 2020, 07:29

- |

- «Дэни колл» выкупил 10% выпуска по цене приобретения 65,5% от номинала в рамках оферты

- «Роял Капитал» объявил об оферте всвязи нарушением долгового ковенанта, предусмотренного выпуском БО-П01

- «Элемент Лизинг» исполнил обязательства по частичному досрочному погашению облигаций серии 001Р-02 в размере 5,6%

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 14.04.2020

- 14 апреля 2020, 08:20

- |

- «Грузовичкоф-Центр» завершил размещение четвертного выпуска объемом 50 млн рублей

- «Элемент Лизинг» выкупил в рамках оферты 329 облигаций серии БО-04

- «Пионер-Лизинг» принял решение о проведении дополнительной оферты выпуска БО-П01

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 08.04.2020

- 08 апреля 2020, 08:15

- |

- «Ломбард «Мастер» установил ставку купона на уровне 17% годовых на первый год обращения выпуска БО-П08

- Держатели облигаций «Соломенский лесозавод» ОСВО выбрали представителя владельцев облигаций — «Первая коллегия»

- «Дэни колл» готовится к четвертой оферте и еще одну оферту на январь 2021 года

- «Септем Капитал» сегодня в 19:00 по МСК проведет вебинар по рынку ВДО на площадке Красного Циркуля

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал